RICERCA NATIXIS GLOBAL ASSET MANAGEMENT - Gli eventi geopolitici, la situazione in Europa e i tassi di interesse in aumento spingono gli investitori istituzionali verso asset class non correlate ai mercati - Gli italiani vedono il private equity (19%), l’azionario…

La crisi russa provoca il boom di acquisti di bond (record per i titoli di Stato di Germania, Uk e Giappone) e il saliscendi delle Borse - A Mosca corsa agli sportelli bancari - Il petrolio sotto i 60 dollari…

Exor ha comprato obbligazioni a conversione per 886 milioni di dollari, al fine di preservare la propria partecipazione pari a circa il 30%.

In una settimana la Borsa di Atene ha perso il 20% e i bond triennali rendono ormai più di quelli decennali - La sindrome greca mette paura a tutti i mercati finanziari e la deludente asta della Bce avvicina il…

Assegnati 129,8 miliardi, un quantitativo "all'interno delle stime" ma nella fascia inferiore della forchetta - Le borse scommettono sull'acquisto bond - In Italia nuovo calo della produzione industriale, in Germania consumi in ripresa e attesa per una crescita dell'1,5% nel…

Gli 87 milioni di azioni ordinarie dell'offerta saranno vendute a 11 dollari, pari a circa 8,8 euro - La cedola del bond convertendo da 2,5 miliardi di dollari sarà del 7,875% annuo, pagabile il 15 dicembre 2015 e 2016 -…

Fiat Chrysler lancia il collocamento di 100 milioni di azioni a Wall Street e il bond convertibile da 2,875 miliardi di dollari

Lo 0,50% del valore nominale delle obbligazioni andrà a sostegno di Fish, organizzazione che unisce varie associazioni attive nella promozione dei diritti delle persone con disabilità.

DAL BLOG ADVISE ONLY - In tempi di forte volatilità e di grande incertezza nelle economie e sui mercati finanziari non è facile scegliere l'asset allocation giusta - Qualche consiglio su come orientarsi senza dimenticare mai che la prima regola…

Emissione a tasso fisso, in scadenza il 2 gennaio 2020 e con uno spread di 80 punti base sul tasso mid-swap.

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - Il Quantitative easing, lanciato sei anni fa dalla Fed, ha indiscutibilmente rivalutato gli asset degli americani ma è più incerto che abbia favorito la ripresa dell'economia…

Le banche non hanno i 4mila miliardi euro per finanziare la ripresa ai livelli pre-crisi ma anche minibond e cartolarizzazioni hanno i loro limiti - Importante lo sdoganamento di ABS buone da parte della Bce - Ma se non si…

Nel pomeriggio si terrà una conference call per discutere l'ipotesi con gli investitori del mercato obbligazionario.

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - Il crollo dei prezzi dell'oro e del petrolio ai livelli dell'autunno 2010 può essere una grande tentazione di acquisto. Ma oggi sembra tardi per vendere e…

Ordini per oltre 3 miliardi di euro per i covered bond a 10 anni (scadenza febbraio 2025) lanciati questa mattina da Ubi Banca.

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - La nuova musica della Fed che avvicina il rialzo dei tassi ritenendo più solida la ripresa Usa rafforzerà il dollaro favorendo la svalutazione dell'euro attesa da…

Secondo l'agenzia Reuters, l’istituto centrale starebbe valutando la possibilità d’intervenire sul mercato secondario per acquistare corporate bond dall'inizio del 2015 - Portavoce Bce: “Il Consiglio direttivo non ha preso una decisione del genere” - Ma lo spread frena e la…

Il comunicato dell'Eurotower diffuso venerdì scorso dà il via a una delle misure annunciate da Draghi a giugno e che per molti avvicina la Bce al quantitative easing: a questo intervento seguirà quello relativa ai prestiti cartolarizzati (Abs).

DAL BLOG DI ALESSANDRO FUGNOLI "IL ROSSO E IL NERO" - Lo strategist di Kairos passa in rassegna i diversi scenari di mercato in una fase di alta volatilità ma segnala anche l'importanza di due fattori positivi per i Paesi…

“Il potenziale di queste due misure, l’acquisto di covered bond e di Abs, si aggira su un trilione”, ha detto Draghi, ma “ciò non significa che arriveremo a questa somma” - I programmi avranno una durata di almeno due anni…

Il numero uno della Banca centrale europea: "I programmi dureranno almeno due anni e includeranno anche Grecia e Cipro" - Draghi ha quindi ribadito che il direttorio di Francoforte è unanime nella determinazione ad avvalersi di nuove misure straordinarie “se…

Telecom Italia riunisce oggi il cda su Argentina e Brasile ma le mosse dei fondi sovrani del Qatar e di Abu Dhabi, pronti ad entrare nella cordata di Trujillo, mettono fibrillazione al titolo in Borsa - Fiat promossa da Moody's…

La compagnia presieduta da Sergio Marchionne ha aperto i book per l'emissione di un bond benchmark in euro a 7 anni - Le prime indicazione parlano di un rendimento compreso tra 3,125% e 3,250% - Male il titolo in Borsa.

DAL BLOG DI ALESSANDRO FUGNOLI, strategist di Kairos - In un mese sono cambiate molte cose per i mercati, a cominciare dalle minori tensioni geopolitiche - I tassi della Fed resteranno bassi ancora per un anno ma poi l'aumento sarà…

I termini finali dell'emissione saranno determinati al momento del pricing in base alle condizioni di mercato - Fiat chiederà la quotazione dei titoli sul mercato regolamentato Svizzero (Six Swiss Exchange).

E' quanto ha rivelato Mario Cannata, responsabile del dipartimento del debito pubblico del Tesoro italiano, così sottolineando l'impatto positivo a livello nominale delle recenti aste a prezzi sopra la pari - Il Tesoro, tenendo conto della aste di settembre, ha…

Emessi minibond per un miliardo di euro e dieci fondi già operativi - La raccolta potrebbe salire a 5 miliardi già entro fine anno con altri 30 fondi che stanno pensando di partire - Scrofani (Zenit Sgr): "Ci arrivano tantissime…

L'indicazione di rendimento, inizialmente in area 275 punti base sopra il midswap, è stata rivista a 260 punti base sopra il midswap.

Il gruppo automobilistico, dopo che il diritto di recesso non ha superato la barriera dei 500 milioni di euro, dando di fatto via libera alla fusione Fiat-Chrysler, ha intenzione di riaprire il bond da 850 milioni con scadenza luglio 2022.

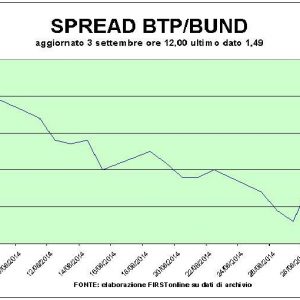

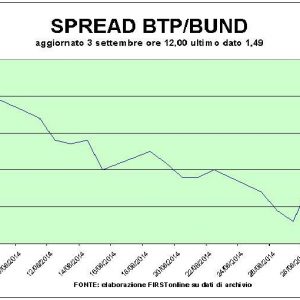

La mezza tregua ucraina e la scommessa sulla riduzione dei tassi della Bce di domani danno slancio alle Borse - Piazza Affari (+2%) tra le più toniche - Risale anche il petrolio - Molte bene le banche e il lusso…

I bond AT1 consentono alla banca emittente, attraverso una svalutazione anche solo temporanea del titolo, di incrementare il proprio common equity Tier 1 qualora tale parametro dovesse scendere sotto la soglia trigger.

L'istituto ha dato mandato ad un pool di banche di preparare il lancio di un bond Additional Tier 1 in euro, con soglia trigger al 5,125% - Si tratta della seconda operazione del genere per Unicredit - Bene il titolo…

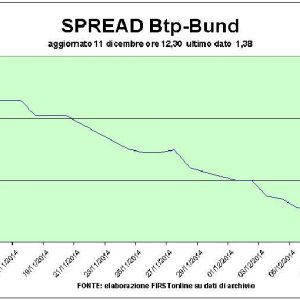

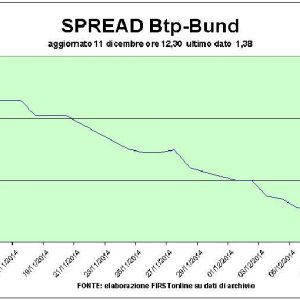

Le parole di Mario Draghi dal Wyoming sul piano di acquisto dei titoli di Stato nell'Eurozona, spingono i rendimenti dei bond decennali a 2,22%. Sono in ribasso rispetto alla chiusura di venerdì scorso quando il bond rendeva 2,40%.

DAL BLOG DI ALESSANDRO FUGNOLI (Kairos) - La divergenza tra un'America che sta meglio e un'Europa in stato di malessere si allarga ma la svalutazione dell'euro fa bene ai 2 continenti e d'ora in avanti più dollari si tengono in…

Le Borse di Milano e Madrid vanno controcorrente e sono le uniche positive in Europa malgrado le persistenti tensioni geopolitiche - Il rialzo di Piazza Affari trainato dalle banche popolari e da Fiat - Tonfo del lusso e di Mps…

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - La volatilità dei mercati cresce ma non è ai livelli di guardia e finchè l'economia americana gira non c'è motivo di allarme - D'ora in avanti…

Analisi di Thomas Fahey, senior global macro strategist di Natixis - Alcuni segmenti dei mercati emergenti stanno mostrando un premio per il rischio interessante, di cui gli investitori potrebbero beneficiare nei prossimi 12-18 mesi - "In molti paesi emergenti, i…

SCENARI FINANZIARI D'ESTATE con le opinioni di Gianluca Verzelli (Banca Akros), Paolo Balice (Aiaf), Antonio Tognoli (Integrae Sim) e Claudia Segre (Assiom Forex) - La crisi della banca portoghese induce alla prudenza e a restare liquidi dopo un lungo rally…

L'emissione ha un importo di 850 milioni di euro e un rendimento del 4,75% - Il pool di banche incaricato di seguire l'operazione ha raccolto ordini per oltre 1,6 miliardi.

Il gruppo Fiat ha annunciato l'apertura dei book per i bond bennchmark (senior unsecured) - Il titolo sarà quotato sulla piazza di Dublino e la cedola secca annua garantita è del 4,75% per una durata di otto anni.

La banca centrale americana vede l'economia in ripresa nel secondo trimestre e si appresta a concludere il terzo round di Qe in autunno - Oggi asta dei Bot a 12 mesi - Milano stamani è negativa - Banche e borse…

Montepaschi ha lanciato oggi un nuovo covered bond a 10 anni da 1 miliardo di euro, la prima operazione della banca sul mercato obbligazionario dal completamento dell'aumento di capitale da 5 miliardi il mese scorso.

Secondo quanto riferiscono i lead manager dell'operazione l'obbligazione - scadenza luglio 2024 e cedola al 2,625% - è stata prezzata a reoffer 99,195, per un rendimento effettivo del 2,718%, pari a 128 punti base sopra il midswap.

Saras, gruppo petrolifero controllato dalla famiglia Moratti, è pronta a rivolgersi al mercato dei bond per rifinanziare i debiti in scadenza fino a luglio prossimo per circa 280 milioni di euro - Da un recente cda sono emerse deleghe ai…

Lo 0,50% del valore nominale delle obbligazioni andrà a sostegno dei progetti della fondazione a favore dell’istruzione delle donne africane - I titoli saranno in collocamento presso le filiali del Gruppo Ubi Banca dal primo luglio al 13 agosto.

A Piazza Affari ieri MontePaschi ha perso il 3,7%, nel primo giorno dopo la conclusione dell'aumento di capitale. I diritti di opzione non esercitati nel Periodo di Offerta saranno offerti in Borsa da ieri fino al 7 luglio 2014, salvo…

La scadenza dei titoli è a 10 anni e il valore complessivo dell’emissione è pari a 500 milioni di euro. Il rendimento, invece, è stato fissato a 100 punti base sopra il tasso midswap - Alla chiusura dei book, gli…

L'azienda italofrancese ha deciso di lanciare un bond unsecured per 1 miliardo di dollari, convertibile in azioni ordinarie della società - L'emissione prevede due tranche, a 5 e 7 anni.

Cnh ha annunciato il lancio di un'emissione da 500 milioni di dollari, con scadenza nel 2019 - L'obbligazione avrà una cedola del 3,375% e servirà alla società a coprire i fabbisogni legati alle esigenze aziendali.

Un comunicato di Cnh ha reso noto che la società intende procedere all'emissione di un nuovo prestito obbligazionario, che verrà offerto da Cnh Industrial Nv, controllata dalla capogruppo - L'operazione avverrà come di consueto "subordinatamente alle condizioni di mercato"

Il Cda ha deliberato inoltre il rinnovo del programma Emtn, che "rappresenta uno strumento efficace per reperire sul mercato significative risorse finanziarie in modo rapido, flessibile e a costi competitivi, in coerenza con la prevista evoluzione della struttura finanziaria target"…

L'istituto torinese ha collocato sul mercato statunitense un'emissione benchmark di tipo "Tier 2" per un importo complessivo di due miliardi di dollari - La cedola semestrale è pari al 5,017% annuo.

L'offerta di acquisto prevede un corrispettivo in denaro, e verrà effettuata secondo i termini e le condizioni di cui al Tender Offer Memorandum datato 19 giugno.

Secondo quanto riportato dall'Agenzia greca del debito, la Grecia ha collocato 1,3 miliardi di euro di buoni del Tesoro a tre mesi a un tasso dell'1,8% - Dall'inizio della crisi del debito la Grecia può emettere buoni del Tesoro solo…

DA IL ROSSO E IL NERO DI ALESSANDRO FUGNOLI - "Se l’accelerazione della crescita è pensabile, allora deve esistere: se prima il rialzo della Borsa rincorre la realtà cercando di rispecchiarla, nella seconda fase è la realtà che deve rincorrere…

Il book totale è stato di 1,2 miliardi di euro, mentre il prezzo è stato fissato a 90 punti base sopra il midswap, contro una guidance iniziale di 90-95 punti.

Il collocamento ha registrato una domanda pari a tre volte l'ammontare offerto, con ordini che hanno superato i 2,2 miliardi - I titoli pagano una cedola a tasso fisso pari al 5,75% fino alla prima data di rimborso anticipato, prevista…

Dal Mise un pacchetto di misure per la crescita in Cdm questo venerdì o il prossimo - Oltre al taglia-bollette e a incentivi per investimenti e Ipo, si punta a dare impulso alle emissioni obbligazionarie, a riformare le società d'intermediazione…

L'istituto ha collocato un bond senior a 7 anni per un importo di 1 miliardo di euro - Ricevuti ordini per oltre 3,4 miliardi di euro: tassi in calo a 98 punti base sopra il midswap.

In due anni sono stati erogati a titolo di liberalità oltre 2,5 milioni di euro a favore di operatori del terzo settore, enti culturali e istituzioni religiose e stanziati 19,5 milioni di euro per plafond di finanziamenti

I titoli sono a tasso fisso, non subordinati e non assistiti da garanzie - Cedola annuale pari al 2,75% e un prezzo di re-offer del 99.799% - Saranno negoziati presso la Borsa del Lussemburgo.

Il rendimento effettivo a scadenza pari a 5,303%, corrisponde ad un rendimento di 275 punti base sopra i corrispondenti titoli di stato statunitensi - La scadenza dei titoli è fissata al 30 maggio 2024.

Dopo l'imprevista caduta del Pil finisce la luna di miele tra l'Italia e gli investitori internazionali: Borsa, banche, bond e spread tornano a soffrire - Stessa sorte per la Spagna - Si allarga la forbice tra l'Europa del Sud e…

Le obbligazioni, con cedola a tasso fisso, presentano un rendimento finale pari al mid-swap corrispondente aumentato di 192 punti base - Scadenza a gennaio 2018.

L'operazione s'inscrive nell'ambito di un rifinanziamento complessivo da 300 milioni - I titoli, garantiti da Safilo Spa, saranno convertibili in azioni subordinatamente all'approvazione di un aumento di capitale.

Un plafond di 10 milioni di euro finanzierà i progetti delle aziende locali - Saranno emessi bond sottoscrivibili entro il 31 luglio con un minimo di mille euro - Le imprese potranno accedere a finanziamenti agevolati a medio e lungo…

Secondo il numero uno della Commissione, "mentre il mercato azionario e quello obbligazionario dovrebbero rivestire un peso ben più rilevante", bisognerebbe puntare anche su forme innovative di intermediazione finanziaria: dal crowfunding al peer-to-peer lending, dai credit funds ai mini bond.

Generali ha stipulato un contratto di riassicurazione con Lion I Re, che per un periodo di tre anni coprirà le possibili perdite per catastrofi subite dal gruppo assicurativo - Lion I Re ha emesso una tranche di titoli di debito…

Ottimo successo per l'obbligazione Tier 2 a 12 anni lanciata oggi da Generali per un importo di 1 miliardo - Il bond ha ricevuto richieste per oltre 7,5 miliardi - In calo i rendimenti previsti, dai 250 punti base indicati…

Generali ha inviato alle banche un mandato finalizzato al lancio di un'obbligazione in euro di tipo "subordinated tier 2" - L'emissione potrebbe arrivare al termine della conference call che si svolgerà martedì pomeriggio.

Dal BLOG di Alessandro FUGNOLI (Kairos) - Un’escalation dello scontro a Kiev porterà certamente danni sui mercati ma Borse e bond hanno già dimostrato la propensione a riporre nel cassetto la questione ucraina non appena questa appaia stabilizzata, anche se…

Atene fa il pieno di bond trimestrali (1,625 miliardi di euro) spuntando un rendimento del 2,75% lordo, contro il 3,1% dell'analoga asta dello scorso 18 marzo.

Monte dei Paschi sta valutando l'ammontare dell'aumento di capitale necessario al rimborso dei Monti bond, a seguito della pubblicazione del manuale dell'Asset quality review europea - Si parla dell'ipotesi di portare l'aumento di capitale da 3 a 5 miliardi.

Le obbligazioni hanno taglio minimo di sottoscrizione pari a mille euro, durata 2 anni, cedola semestrale, tasso annuo lordo pari all’1,90% e possono essere sottoscritte dal 14 aprile al 30 maggio 2014 - I proventi del un prestito obbligazionario solidale…

Quanto al prezzo, partita inizialmente con un'indicazione di prezzo iniziale in area mid swap +175 punti base, grazie a un libro ordini da quasi quattro miliardi di euro l'operazione ha registrato un'indicazione ufficiale di prezzo pari al mid swap +160…

Secondo la Bce, in Francia, Italia e Germania questi collocamenti hanno dato prova di un dinamismo di gran lunga maggiore rispetto ai prestiti bancari - Ma in tutti i Paesi, sottolinea la Bce, “l'accesso ai mercati dei titoli di debito…

Gli ordini hanno già superato il miliardo di euro - L'indicazione iniziale di prezzo è nell'area di 120 punti base sopra l'euribor a 3 mesi, ma il pricing è atteso in giornata - Il mandato di gestione dell'asta è stato…

Si attenua la fiammata iniziale della Borsa che però chiude in territorio positivo dopo due giorni di ribassi - Exploit di Yoox e ottime performance di Fiat, Autogrill, Prysmian e Buzzi - Pesanti ribassi delle banche dopo la stangata decisa…

Quanto allo spread con i Bund tedeschi di pari scadenza, Atene continua a ridurre il gap, arrivando a infrangere al ribasso nel primo pomeriggio il muro dei 450 punti base - In vista il collocamento di n nuovo bond quinquennale.

Tamburi Investment Partners ha chiuso anticipatamente, alla data di oggi, l'offerta pubblica del proprio prestito obbligazionario 2020. Lo rende noto un comunicato della società, quotata sul segmento Star di Borsa, in cui si cita "l'elevata richiesta di titoli registrata".

Lo dice una nota della società, che fornisce anche le stime preliminari di alcuni dati di bilancio: ricavi in calo - Il titolo Piaggio non inizia bene la settimana a Piazza Affari: in apertura di seduta perde oltre il 2%…

Draghi annuncia che tutto il board della Bce è d'accordo sul Quantitative easing all'europea e dice che Eurotower è pronto ad agire: le banche e la Borsa brindano - Il FtseMib sfiora quota 22mila punti - Exploit di Bpm ma…

Lo riferisce il servizio Ifr di Thomson Reuters, aggiungendo che il rendimento dell'obbligazione è stato fissato a 98 punti base sopra il tasso euribor a 3 mesi, dopo una prima indicazione, questa mattina, in area 105 pb, poi abbassata in…

La Banca ha collocato oggi un’emissione perpetua in dollari che ha registrato domande per oltre 8 miliardi dopo una tre giorni di roadshow - Il rendimento sarà attorno all’8%.

L'istituto ha lanciato questa mattina l'atteso bond perpetuo in dollari di tipo additional tier 1 - Il titolo presenta una prima guidance di rendimento dell'8,25% area - Unicredit punta a raccogliere l'equivalente di due miliardi di euro.

Lo riferiscono alcune fonti finanziarie, nell'ultimo giorno del roadshow internazionale, partito lunedì scorso, che tocca Singapore, Hong Kong, Londra, Francoforte, Parigi e la Svizzera.

L'emissione lanciata in mattinata dall'istituto senese ha riscontrato molto interesse da parte dei mercati: già raccolti ordini per circa 2,75 miliardi di euro - La domanda ha spinto al ribasso la price guidance, a 280 pb dai 290 indicati inizialmente.

L'istituto italiano ha dato mandato a un pool di banche per la gestione di un'emissione perpetua in dollari, callable dal decimo anno - Il nuovo titolo di debito sarà inserito nell'ambito del 'common equity Tier 1' se la cedola dovesse…

Il gruppo ha piazzato sul mercato del debito titoli obbligazionari a 7 anni per un miliardo di euro - La domanda complessiva ha superato quota 4,5 miliardi - Il rendimento riconosciuto agli acquirenti è al 4,75%

Il Lingotto ha lanciato stamani un emissione obbligazionaria benchmark in euro, con scadenza settennale - Secondo fonti vicine all'operazione, le prime indicazioni di rendimento sono in area 5% - Arretra il titolo Fiat.

In caso di emissione, Cnh Industrial Finance Europe S.A. richiederà la quotazione dei titoli sul mercato regolamentato irlandese.

Il governo supera la prima asta dei titoli di Stato con tassi ai minimi ma Piazza Affari, in linea con l'Europa, resta debole anche se recupera nel finale chiudendo in sostanziale parità - Pesante Prysmian, in ribasso anche Cnh, Tenaris,…

Questa mattina il Tesoro tedesco ha collocato titoli di Stato decennali per 3,769 miliardi di euro, molto meno dell’offerta massima prevista, pari a 5 miliardi: la domanda non è andata oltre i 4,331 miliardi euro - Il Portogallo, ha collocato…

Intesa Sanpaolo ha lanciato sul mercato un'emissione di titoli obbligazionari senior a 5 anni denominati in renminbi, la valuta nazionale cinese.

I nuovi bond saranno quotati sul mercato regolamentato della Borsa del Lussemburgo - Il periodo di offerta, che inizia oggi, terminerà il prossimo 26 febbraio 2014 - La data di regolamento dell'Offerta di Scambio è stata fissata per il 5…

L'istituto emiliano ha lanciato questa mattina un covered bond a 5 anni per un importo di 750 milioni di euro - Gli ordini ricevuti superano il miliardo e mezzo di euro: la guidance di rendimento è stata rivista al ribasso…

L'operazione permetterà alla società di ingegneria di ottimizzare la struttura finanziaria - Obbligazioni convertibili fino a febbraio 2019 - Premio di conversione del 35% sul prezzo medio delle azioni - Ma il titolo scende a Piazza Affari.

La società con sede a Milano, attiva nel settore ingegneristico, ha aperto i libri per il collocamento di un bond a 5 anni: obiettivo di raccolta 70 milioni di euro, utili per finanziare le proprie attività d'impresa - Il titolo…

L'istituto ha avviato stamani le pratiche per il collocamento di un'obbligazione senior ensecured a 5 anni - La price guidance si aggira nella forbice trai 190 e i 195 punti base sopra il tasso del midswap e il pricing è…

Lombard Odier ci spiega come i bond governativi, che di regola offrono una scarsa protezione in un contesto di rendimenti in rialzo, possano essere inseriti in portafogli con meno rischi, che creino opportunità per investitori con maggiore flessibilità - La…