Borsa affari: la tecnica, l’umano

È la capacità di sopportare le potenziali minusvalenze che, successivamente all’investimento effettuato, potrebbero emergere, a mettere in luce la propensione al rischio del potenziale investitore. Di chi guarda a Piazza Affari, non per la scultura che la caratterizza, ma come luogo simbolico della Borsa italiana. Dove, via etere, ora, ma con la diretta presenza umana nelle “grida”, in passato, le quotazioni dei titoli azionari e delle emissioni obbligazionarie governative e societarie trovano il punto di contatto, tra venditori e compratori. Fondamentale è, in ogni caso, una buona conoscenza dei “meccanismi” che regolano le contrattazioni di Borsa, naturalmente via etere, essendo quasi tutti gli scambi effettuati utilizzando i sistemi più evoluti delle tecniche moderne.

È basilare, prima ancora di questo aspetto squisitamente tecnico, la conoscenza delle ragioni che inducono un numero rilevante di società ad essere valutate dagli investitori in forma pubblica, attraverso le quotazioni dei loro titoli azionari. Ma non solo, anche il valore di mercato dei classici BOT, dei BTP, dei CCT, in pratica dei titoli di Stato italiani. Accanto ai quali è possibile rilevare i prezzi dei titoli obbligazionari degli emittenti governativi “concorrenti”, soprattutto d’area euro. In parte anche emissioni obbligazionarie emesse sia dai Paesi che non hanno aderito alla moneta unica europea, sia di quelli d’oltre Atlantico, ma anche del Sud America o dell’Oceania. La ragione fondamentale che supporta questa macchina organizzativa è la possibilità di conoscere senza soluzione di continuità il valore dei propri investimenti, grazie alla normativa che governa gli scambi in Borsa, il cui obiettivo è di rendere pubblici i valori di mercato, in un ambito regolatorio pressoché universale.

Investire: la tecnica è semplice, ma è il domani che conta

In passato, gli ordini di vendita o di acquisto venivano trasmessi al telefono e nelle varie Borse di Eurozona si correva alle “grida” per comprare o vendere una tipologia di azioni o di titoli obbligazionari. Ma si parla del “Medio Evo”, di tempi ormai immemori. Ora da casa, che so, o nell’intervallo di un film o di un’Opera, basta collegarsi alla propria Banca, per digitare l’ordine di acquisto o di vendita.

Acquisto di un titolo azionario, ad esempio, di cui si sono lette notizie non solo rassicuranti, ma addirittura foriere di possibili incrementi del valore di mercato, grazie ad una prospettiva economica che, in tempi neppure lontani, potrebbe sposarsi ad un rialzo del citato valore di scambio. Poi, l’attesa per il riscontro dell’avvenuto acquisto. E, da quel momento, nella mente anche l’ansia che nasce dal timore di essere stato troppo ottimista. O forse no, chissà? Meglio affidarsi ad uno specialista, ad una Banca? Meglio scegliere una gestione personalizzata? Meglio rischiare direttamente, sulla scorta di notizie captate, lette, analizzate?

O l’investimento in un’emissione obbligazionaria governativa, o anche societaria, se si dispone di un patrimonio di livello medio alto. Perché occorre disporre di un patrimonio di valore elevato? Ma anche di altre qualità, se si opta per investire in obbligazioni societarie con scadenze definite perpetual, perché il rimborso è a discrezione dell’emittente. O anche per le emissioni definite “subordinate”, che espongono al rischio di divenire azioni, in caso di difficoltà dell’emittente a cui fanno riferimento.

E, alla luce delle possibili qualità che consentono di investire in questi strumenti, si è poi davvero sicuri di voler assumere un rischio ritenuto abbastanza rilevante? Per tornare al valore minimo sottoscrivibile all’emissione, ora è pari a 250mila euro, ma per obbligazioni un poco attempate ne bastano 100mila. Infatti, Le obbligazioni societarie recenti (già da oltre dieci/quindici anni) vengono collocate con soglia minima di acquisto, che inizialmente era di 50mila, poi 100mila e ora 250mila euro. In Italia, in particolare, i debitori che collocano obbligazioni con taglio minimo sono rarissimi: tre/quattro emissioni per anno. Sempre maggiore, invece, è il numero di obbligazioni subordinate, che, oltre al citato requisito di capitale minimo di sottoscrizione, fanno riferimento anche al patrimonio minimo in capo al sottoscrittore, generalmente di 500mila euro, alla conoscenza dei mercati e all’effettuare annualmente un numero medio alto di operazioni nei mercati finanziari.

Anche qui, chi comanda è la propensione al rischio, che dovrebbe essere su valori medio alti, perché l’ammontare in ballo è rilevante.

In ambedue i casi, una volta inseriti in portafoglio gli investimenti effettuati, inizia il conto alla rovescia. O, meglio, si mette a fuoco la strategia cui affidarsi: strumenti da mantenere in portafoglio per un arco temporale medio-lungo, o attuare una strategia “mordi e fuggi”, di trading? Attività, quest’ultima, abbastanza diffusa e che consiste nell’acquisto e nella vendita, anche in tempi molto ravvicinati, di azioni, obbligazioni, ma anche opzioni o, per chi ha un’elevata propensione al rischio e un’ottima conoscenza dei mercati, di futures, strumenti “derivati” rivolti soprattutto a specialisti. Tra il momento dell’acquisto e quello della vendita dei citati strumenti possono trascorrere anche pochi minuti o poche ore o pochi giorni. Ma non è per tutti. Anzi per una platea relativamente limitata di investitori.

Propensione al rischio “decide” quale comparto privilegiare

Come spesso accade, per concludere si torna daccapo. Alla capacità dell’investitore di sopportare le possibili variazioni negative che i futuri valori di scambio degli strumenti immessi in portafoglio potrebbero evidenziare. Il punto centrale, in questa fase, è rappresentato, da un lato, dalle rilevazioni del costo della via, e dalle conseguenti variazioni da mese a mese. Dall’altro, dalla strategia che le Banche centrali stano attuando, al fine di riportare l’incremento del costo della vita al 2%. Caposaldo, da anni, della loro politica monetaria. Chi ama investire in strumenti azionari e/o obbligazionari, titoli governativi in primis, seguirà con attenzione, e apprensione, l’evolversi del tasso d’inflazione. Dormiente negli anni passati. Inflazionato, al di là del giro di parole, negli ultimi due anni. Il “trader”, chi opera in tempi brevissimi, come si è anticipato, probabilmente si fida fondamentalmente del proprio istinto, anche se, naturalmente, non può non avere un approccio importante anche con le comunicazioni che fanno riferimento, da un lato, alle aziende quotate in Borsa e, dall’altro, dalla dinamica del tasso d’inflazione stesso.

A un’ottica di investimento di medio periodo, potrebbero corrispondere due tipi di atteggiamento e, di conseguenza, di operatività. Di media e lunga durata dell’investimento, in questa fase, soprattutto per il comparto obbligazionario. Gli attuali rendimenti di mercato dei titoli di Stato sia italiani, sia di altri emittenti, evidenziano valori abbastanza elevati, ancorché in passato si convisse con numeri decisamente superiori. Cui seguirono anni con valori dei citati rendimenti via via calanti. Per finire alle non lontane nel tempo remunerazioni di segno negativo da parte degli emittenti di titoli obbligazionari.

Pur ricordando che non esiste certezza alcuna, gli investimenti in emissioni obbligazionarie con scadenza tra cinque anni o più, acquistate in questa fase, dovrebbero restituire un discreto guadagno in conto capitale nei prossimi mesi, nonostante il forte rialzo già registrato, grazie al fatto che i rendimenti di mercato si attesteranno a valori gradualmente calanti. Un esempio per tutti: se il rendimento del BTP decennale diminuisce di un punto percentuale, il suo valore di scambio sale di circa sette punti e mezzo.

Diversificazione, portafoglio ideale, percentuali

Anche i mercati finanziari, come gran parte delle attività umane, non sfuggono alle mode, ancorché possano esporsi, fin da subito, al rischio che la loro vita media sia molto, molto breve. La più recente fa riferimento alla suddivisione degli investimenti tra comparto azionario e comparto obbligazionario. Ipotesi sicuramente remota, anche se mai ufficializzata, soprattutto in ambito di gestioni patrimoniali, dove a dar vita alla suddivisione tra i due citati comparti è la propensione al rischio del cliente. V’immaginate l’investitore con scarsa propensione al rischio che opti per un portafoglio a prevalente composizione azionaria, ossia per il 60% del patrimonio, contro il restante 40% destinato al comparto obbligazionario?

Ecco i due riferimenti di moda, 60 e 40 per dar vita all’ipotetico portafoglio ideale. Ipotizzando che quest’ultimo assuma una veste statica e che le variazioni del valore degli strumenti presenti all’interno dei comparti abbiano luogo, ma senza modificare i pesi percentuali citati.

Sicuramente per le gestioni patrimoniali che fanno riferimento ad un numero medio alto di clienti, e che per questa ragione “impongano” scelte strategiche che li accomunino, è comprensibile che la strategia finisca per suddividere la presenza di strumenti azionari e obbligazionari che valga “erga omnes”. Suddivisione che fa riferimento, naturalmente, ai rapporti di risparmio gestito. In questo caso, i citati valori hanno senso, anche se, in ogni caso, la propensione al rischio è diversa da investitore a investitore e che accomunarli fa sicuramente comodo a chi gestisce, ma non è detto, né dimostrato, che faccia altrettanto comodo ai risparmiatori.

Ancora oggi, pur a fronte di una situazione prospettica che i mercati finanziari ipotizzano libera da rialzi dei tassi di riferimento delle Banche centrali, ma senza una precisa data in cui avranno luogo le prime riduzioni, la quota maggiore degli investimenti (60%, per i portafogli con media propensione al rischio) verrebbe investita nel comparto obbligazionario, meno esposto, in questa fase, ai continui cambiamenti d’umore dei mercati stessi.

La medesima percentuale verrebbe invece destinata al comparto azionario per le gestioni patrimoniali destinate a chi è dotato di una maggiore propensione al rischio. Anche se non ora, dato che i numeri in ballo dovrebbero essere 50% cadauno, perché la dinamica dei tassi d’interesse dovrebbe confermare gradualmente la loro riduzione. Premiando le quotazioni delle emissioni a cedola fissa, BTP in primis, e delle aziende del comparto azionario, con attenzione puntata sul settore tecnologico. L’intelligenza Artificiale bussa inesorabilmente alla porta dell’umanità!

Ipotizzare una migrazione numerosa di investitori dal comparto obbligazionario a quello azionario, in prospettiva, non è azzardato. Ma impossibile. Semplicemente, la maggioranza degli investitori del nostro Paese è “nata” con le prime emissioni di BOT. Per poi scegliere i BTP, ma con durata non lunghissima, quando è dalle variazioni di prezzo della durata decennale che si guadagna (o si perde). Non sempre, in ogni caso.

Tra chi opta per l’azionario, la prospettiva si presenta favorevole, perché la “tegola” dei tassi ufficiali dovrebbe, gradualmente, svanire. Immaginare migrazioni tra le due tipologie di rischio è pressoché impossibile, nel nostro Paese. Anche se sarebbe opportuno. Dimentichiamo 40 e 60. Restiamo, per ora, non proprio ancorati ma quasi, alle scelte che non ci fanno chiedere: “Ho fatto bene? Ho fatto male a comprare quelle azioni?”. Per una parte consistente di investitori, al di là dei numeri, al di là delle possibili e continue variazioni della composizione dei portafogli gestiti, vi è una sola certezza, l’incertezza!

“Libiamo ne’ lieti calici, che la bellezza infiora…”

Non potevo certo non riferirmi alla decisione di Moody’s relativa al debito pubblico del nostro Paese. Cui l’Unione Europea guarda spesso con preoccupazione, causa il suo livello eccessivo. Due dati, per sgombrare il campo dai dubbi sulla fiducia nei confronti del debito pubblico italiano. Gennaio 2022: il Tesoro italiano propone in vendita BTP marzo 2037, senza indicare il valore nominale che verrà assegnato: domanda complessiva pari a 55,897 miliardi di euro, di cui soli 7 miliardi assegnati. Aprile 2023: l’offerta è per i BTP ottobre 2031, domanda complessiva di 52,885 miliardi di euro, a fronte di un collocamento finale di 10 miliardi di euro.

A proposito dello sguardo preoccupato della UE. Spesso molti osservatori esterni dimenticano che l’Italia ha ancora notevoli risorse, anche sociali. Vengano qui a trovarci e vedranno le reali condizioni del Paese.

In ogni caso, per tornare al titolo di questo paragrafo: non sono verdiano. Belliniano, sì.

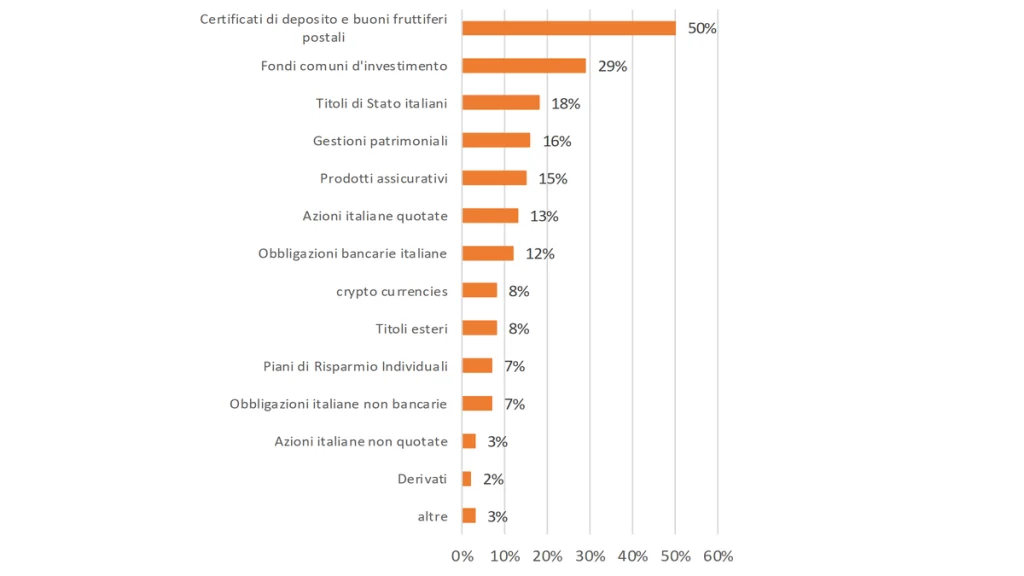

Detenzione di attività finanziarie da parte delle famiglie italiane (dati 2022)

Fonte: elaborazioni REF Ricerche su dati Consob, indagine 2022 sulle scelte di investimento delle famiglie italiane

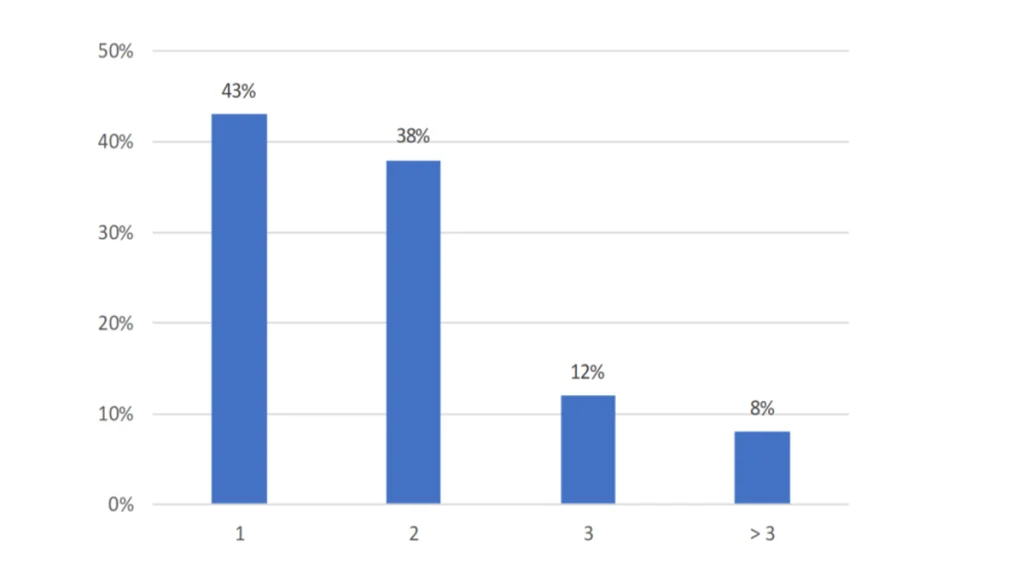

Distribuzione degli investitori per numero di tipologie di attività detenute

L’indagine Consob sulle famiglie che detengono attività finanziarie mostra che i risparmiatori italiani hanno un elevato grado di avversione al rischio, ma non diversificano molto il loro portafoglio.

La survey rivela come gli strumenti più diffusi siano i certificati di deposito e i buoni fruttiferi postali, detenuti da circa il 50 per cento degli investitori. Seguono i fondi comuni di investimento e i titoli di Stato.

Le famiglie non diversificano molto: il 43% detiene soltanto una tipologia di attività, mentre un altro 38% di famiglie ne detiene al massimo due; soltanto l’8% degli investitori detiene più di tre tipologie di attività finanziarie.