INDICATORI REALI – «Viva l’Italia, l’Italia che resiste…»: la bella canzone di Francesco De Gregori è “millesimata” 1979. Ricantata con Lucio Dalla il 1° maggio 2011, ha perdurante attualità.

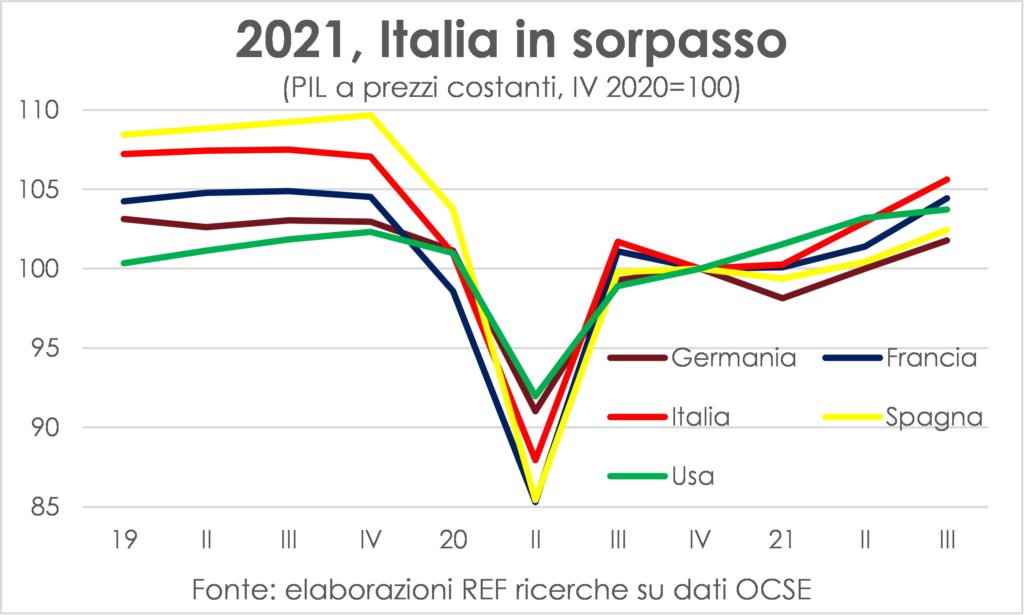

Infatti, dieci anni dopo, nella coda della pandemia, l’Italia resiste ai venti contrari del Covid meglio di altri paesi e la ripresa è da corsia di sorpasso.

Richiamando un altro capolavoro, questa volta cinematografico e targato 1962, in pieno Miracolo economico. Nel discorso inaugurale del suo Governo, Draghi ha evocato quel miracolo, spronando a recuperare lo spirito che lo animò. Sebbene i panni del Gassman spaccone decisamente non gli si addicano.

Rialzandosi dai colpi della crisi, nel 2021 l’Italia si è anche permessa, en passant, di vincere l’Eurovision, gli europei di calcio, di pallavolo (maschile e femminile) e perfino del football americano, oltre a mietere una messe di medaglie alle Olimpiadi (come Berruti a Roma nel 1960) e a Genova il Concorso Paganini per violino (non accadeva da vent’anni), per appuntarsi infine sul petto un’altra medaglia: un premio Nobel della fisica. Ma cosa c’entrano le gesta sportive e culturali con l’economia?

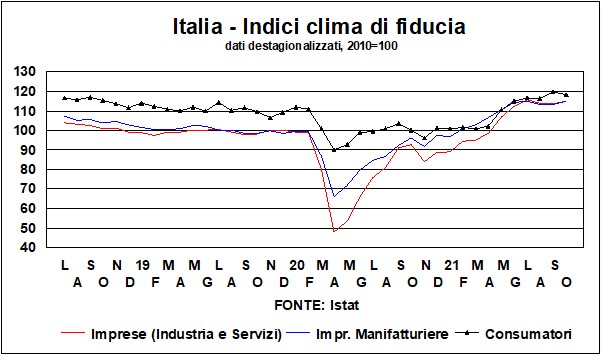

C’entrano, eccome. Il modus operandi di un sistema economico è la crescita, c’è una spontanea tendenza a crescere, spinta dalla voglia di un futuro migliore e dall’innovazione, non solo tecnologica. Ma quella voglia si nutre di fiducia, del credere in se stessi, e questo credo è venuto a mancare negli ultimi lustri, che hanno visto lo scoramento dell’economia italiana. Ora le condizioni esistono per innalzare durevolmente il tasso di crescita, effettivo e potenziale e la fiducia è ai massimi storici.

Il concetto di crescita potenziale – cioè un tasso di crescita che non crea problemi di inflazione o di sostenibilità – è teorico («dove sia nessun lo sa»). Statisticamente è molto legato alla crescita effettiva. Se questa continua ad alto ritmo gli economisti sono costretti a dirsi: “ma allora è possibile!”, e si affrettano a rivedere verso l’alto le loro stime della crescita potenziale.

Anche perché, nel frattempo, quella crescita più alta ha generato maggiori investimenti in capacità produttiva e in capital deepening (che genera aumento di produttività) e l’inclusione di sempre più persone nell’occupazione, attivando il learning by doing (l’imparare facendo che motiva e migliora la vita; altra benzina per la produttività).

Passando dalla grammatica alla pratica, tutto ciò dipenderà da se e come saranno spesi i soldi del PNRR, ben battezzato Italia domani. Al PNRR è stato messo il turbo di altri 105 miliardi di fondi nostrani ed europei.

Questa ristrutturazione straordinaria (una sorta di superbonus UE) è stata calibrata non solo sulla rimozione degli ostacoli che hanno finora tarpato le ali (si fa per dire) dell’economia italiana, ma anche instradare il Paese sui megatrend globali. Se questo disboscamento di lacci e lacciuoli riuscirà a far prevalere la “legge del fare” e se i megatrend verranno imboccati, lo slancio dell’economia italiana continuerà a lungo.

Anche fuori d’Italia, la ripresa prosegue. Un po’ ammaccata ma ancora viva in Europa (causa difficoltà dell’auto tedesca). Con più abbrivio in USA, dove il contrasto al virus è ora nettamente migliore rispetto al Vecchio continente.

In Cina l’economia è invece in netto rallentamento: il mese scorso l’FMI dava tassi di crescita dell’8% per quest’anno e del 5,6% per il prossimo. Cifre che saranno ribassate, sotto il combinato disposto di tre fattori. Primo, l’incertezza iniettata nell’economia dalle crociate del Presidente Xi contro indebiti arricchimenti e strapotere delle grandi società tecnologiche cinesi. La common prosperity che Xi vuole è lodevole, ma la mano è pesante.

Secondo, i diktat governativi sulla chiusura di fabbriche e miniere, dettati dalle preoccupazioni per l’inquinamento atmosferico. Terzo, l’inasprimento delle restrizioni in presa diretta con la politica di ‘Covid-zero’ perseguita dalle autorità (se questa politica sia corretta è un’altra questione). Tuttavia, nonostante il rallentamento la Cina continuerà ad essere il più grande contributore alla crescita planetaria.

Tornando all’Italia e a Francesco De Gregori, che ne è dell’«Italia che lavora»? Nel terzo trimestre il Pil italiano ha fatto segnare +3,8% sull’anno prima, mentre l’occupazione registra +1,2%. La differenza è ancora più grande se guardiamo ai primi tre trimestri dell’anno: occupazione ferma, Pil +6,3%.

Chi si contenta dirà che se con lo stesso lavoro produciamo un 6% in più, vuol dire che la produttività – da molti anni ‘bestia nera’ dell’economia – ha fatto un grosso balzo in avanti. Ma sarebbe prematuro trarre queste conclusioni, dato il rimescolamento indotto dalla crisi nei mercati dei beni, dei servizi e dal lavoro.

Infatti, le ore lavorate per occupato sono ancora di un paio di punti per addetto sotto i livelli pre-pandemici. Quel che possiamo dire è che l’occupazione ha spazio per crescere e non ci sono segnali di spirali prezzi/salari.

INFLAZIONE – «C’è, non c’è. C’è, non c’è …» Il dilemma sull’esistenza dell’inflazione ricorda i dubbi dell’amante che interroga la margherita sulla corrispondenza di affettuosi e calorosi sensi da parte di colei/colui di cui si è invaghito perdutamente.

Molti analisti ed economisti, anche di chiara fama e certo non falchi (da Lawrence Summers a Mohamed El-Erian), annunciano l’incendio imminente dei prezzi. Dall’altro i banchieri centrali negano che ci sia bastevole evidenza che l’incendio stia per scoppiare. Sant’Agostino ci ricorda che non esiste il presente, ma la visione, ossia il presente del tempo presente.

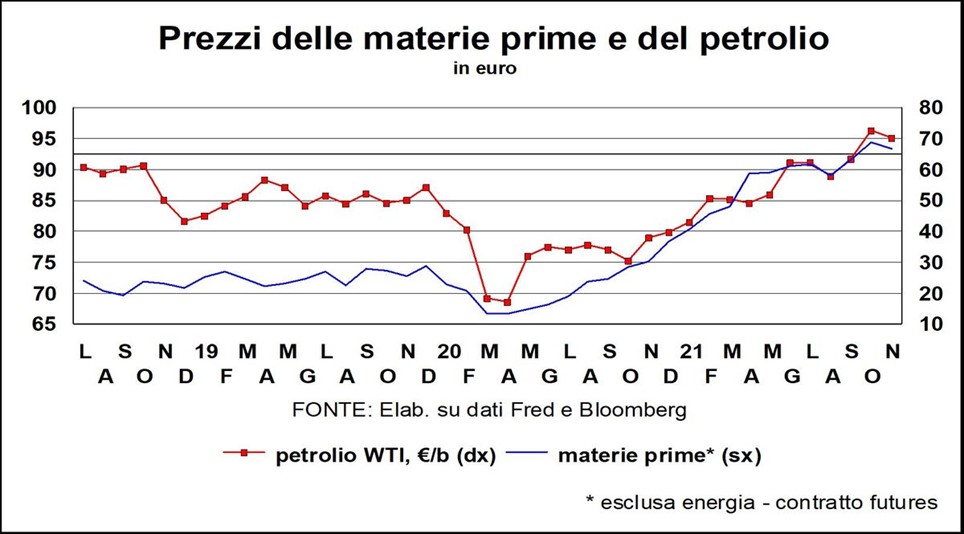

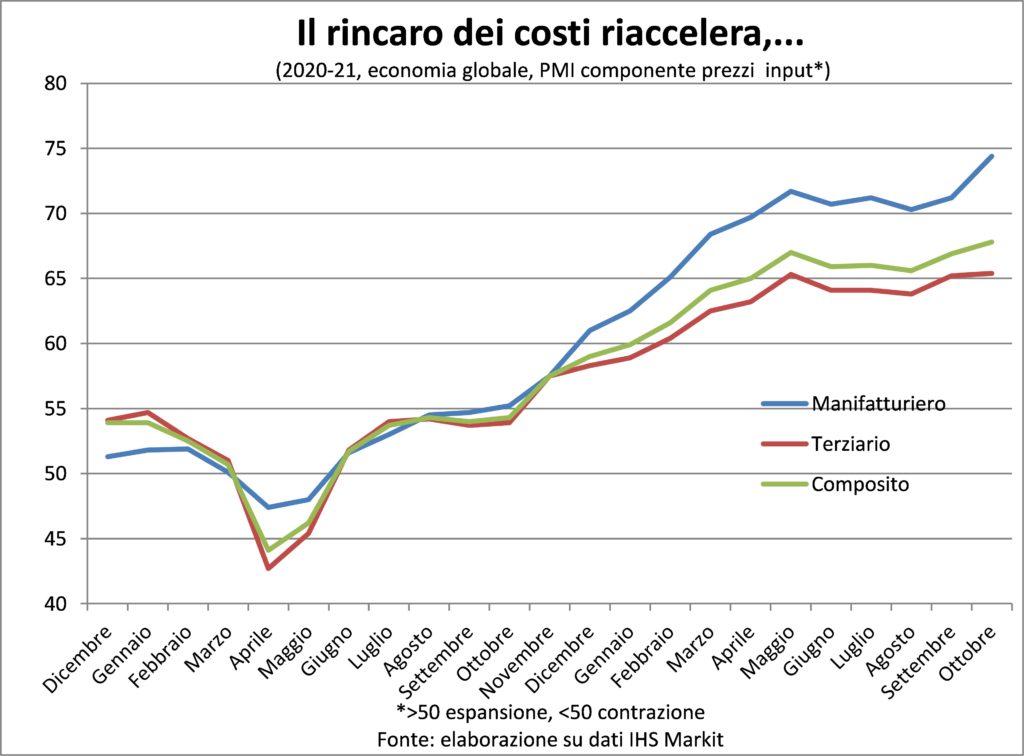

Tale visione assomiglia a quel che si vede attraverso un caleidoscopio. Ora osserviamo l’innalzamento del costo delle materie prime e dei semi-lavorati.

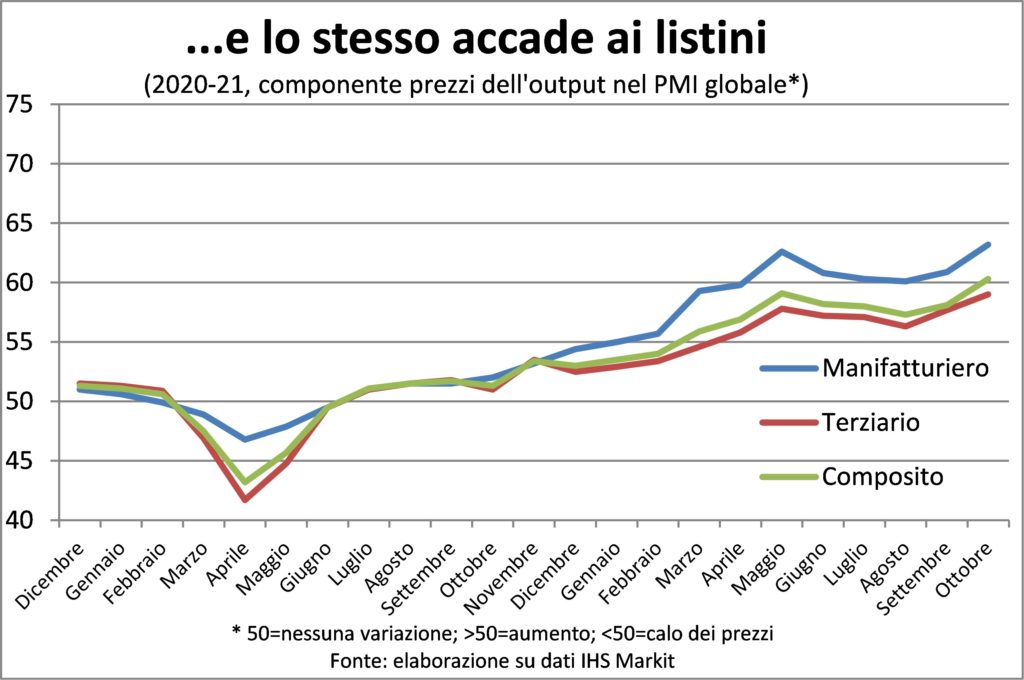

Accompagnato dalla diffusione record dei rincari da parte delle imprese, le quali nel manifatturiero sono per circa due terzi dentro le filiere e quindi forniscono beni non finali.

Facciamo fare un giro allo strumento ottico ed ecco che appare il caos calmo del CLUP, ossia del costo del lavoro per unità di prodotto, che nella formazione dei listini ha lo stesso ruolo di quell’«amor che move il sole e le altre stelle».

Infatti, senza il contagio ai salari, rapportati alla dinamica della produttività, la fiammata del carovita si spegne come il fuoco quando manca l’ossigeno. Si spegne sia dal lato della domanda, perché il potere d’acquisto diminuisce, sia da quello dell’offerta, perché il mark-up si applica a un totale che aumenta meno, se aumenta.

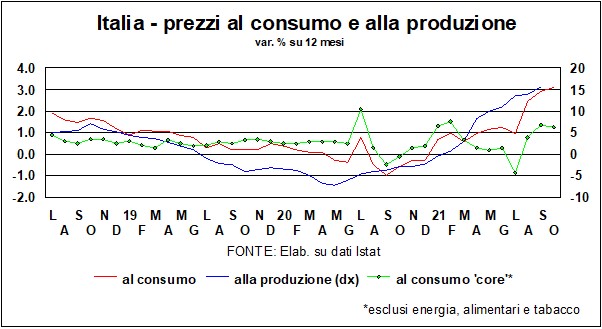

Un altro giro, ed ecco apparire la corsa sfrenata degli indici dei prezzi alla produzione e al consumo. Un ulteriore giro e appare l’encefalogramma tendente al piatto delle aspettative dei mercati finanziari, rivelate dai rendimenti dei titoli obbligazionari.

La verità la conosceremo solo alla fine della storia. Sul fronte di chi pensa che l’inflazione è temporanea (ma quanto duri la temporaneità è importante per forgiare i comportamenti futuri) si schierano due potentissime forze deflazionistiche: globalizzazione e progresso tecnologico.

Per giunta alleate assai spesso. Come nel caso della produzione di auto elettriche. Tesla, marchio USA, ora made in Germany, impiega 10 ore per fabbricarne una, contro le 30 necessarie alla VW (20 dall’anno prossimo). La guerra è appena iniziata.

Allora va applicato il garantismo che è norma nel codice di procedura penale: per essere condannati occorre che l’accusa abbia prove che superino ogni ragionevole dubbio (in USA occorre l’unanimità dei 12 giudici popolari). E la giuria dei banchieri centrali non le ha così solide: anche loro guardano attraverso il caleidoscopio.

Quindi evitano di rischiare di condannare a tassi più elevati il sistema economico-sociale (e di dannarsi l’anima), ancora convalescente dalla pandemia. Se, alla fine, risultasse che avrebbe dovuto essere assolto per non aver commesso il fatto, si ricadrebbe in una feroce recessione condita da deflazione.

Cogitare e dubitare sono due lati della stessa medaglia che i banchieri centrali portano appesa al collo.

TASSI E VALUTE _ «C’è qualcosa di nuovo, oggi nell’aria, anzi d’antico». La stragrande maggioranza dei banchieri centrali non sa nemmeno chi sia Giovanni Pascoli. E tantomeno conosce la sua L’aquilone. Se la conoscessero, si riconoscerebbero nel verso che richiama il volgersi delle stagioni.

«After Winter, always come Spring», dice Chance the Gardener in Oltre il giardino, canto del cigno di Peter Sellers. E ci sarebbero meno ‘boati’ attorno alle ovattate stanze della Bce, dei comunicati della Fed e della Bank of England (BOE). Che si sono divertite a tirare un calcio negli stinchi dei mercati, per evitare che la scommessa sul prossimo e imminente rialzo dei tassi diventasse a senso unico: rosso vinco, nero non perdo.

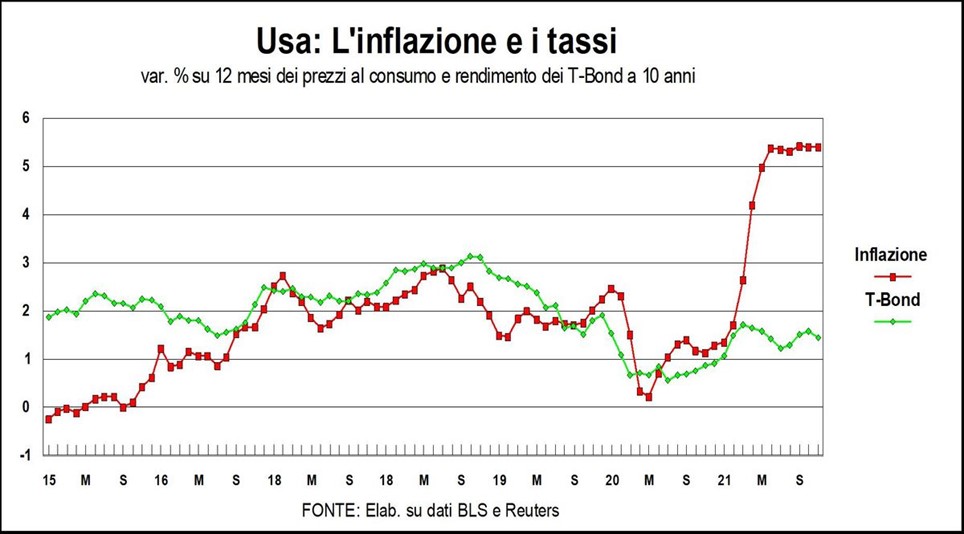

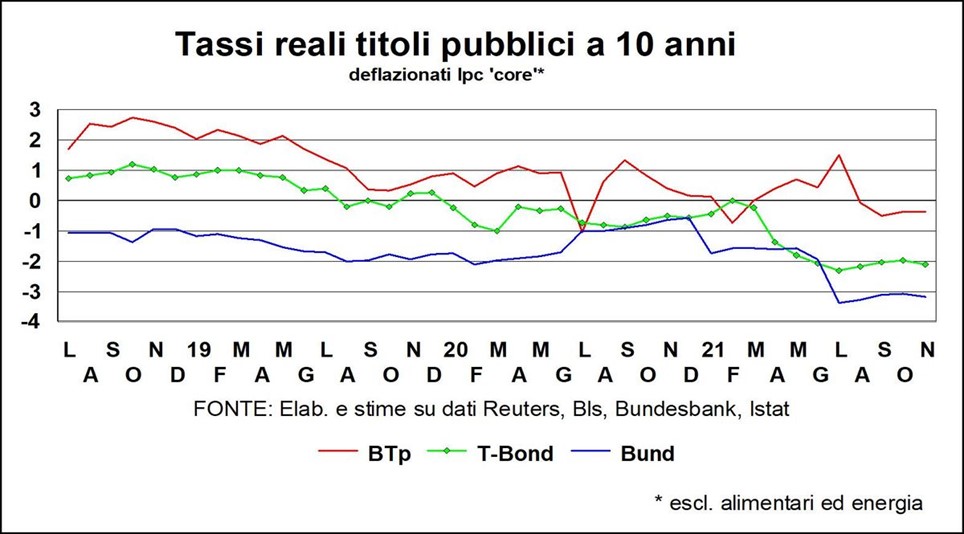

Comunque è vero che la discrasia fra tassi di inflazione e rendimenti è insolita. Il grafico mostra come non vi sia mai stata una tale divaricazione negli Usa.

Le Banche centrali hanno, pure loro, un dilemma: da un lato, l’inflazione sta salendo, sia a livello delle materie prime che dei prezzi alla produzione e al consumo. E dall’altro lato ci sono occhiuti ‘vigilantes’ pronti a intervenire sui mercati obbligazionari. James Carville, un consigliere dell’allora Presidente Bill Clinton, disse che vorrebbe, in caso di reincarnazione, diventare il Bond market così da poter «intimidire chiunque».

Quindi, pur essendo convinte che l’impennata dell’inflazione sia un fenomeno transitorio, devono rassicurare i vigilantes senza, tuttavia, rischiare di mettere i bastoni fra le ruote della ripresa con aumenti intempestivi dei tassi. Hanno per ora scelto la strada degli annunci di graduale riduzione degli acquisti di titoli, rimandando gli aumenti dei tassi, che hanno maggiore valenza di restrizione.

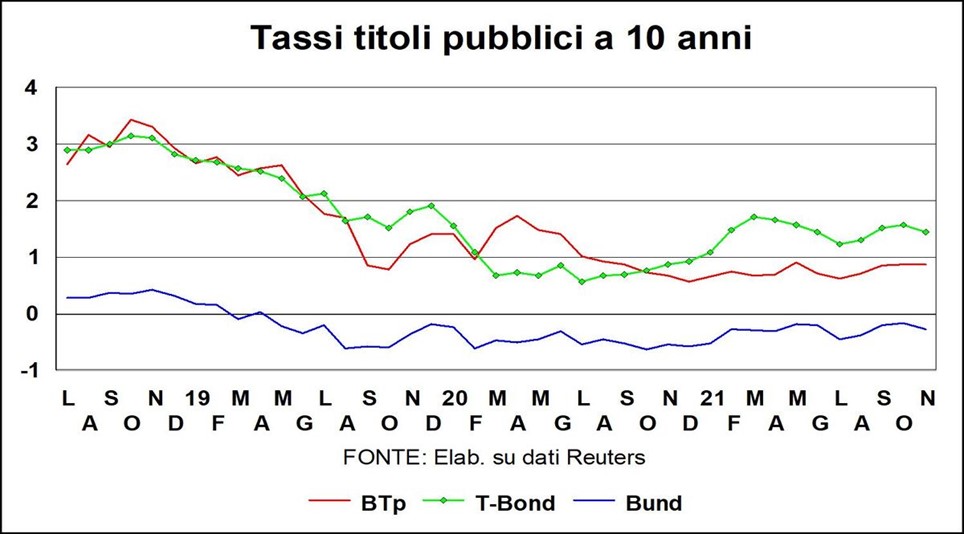

Naturalmente, questo non significa che la politica monetaria diventi restrittiva. Diventa, semplicemente, meno espansiva e, a ben vedere, in linea con le migliorate prospettive dell’economia reale. Il grafico mostra come i tassi nominali sui titoli pubblici a dieci anni siano andati leggermente salendo, prima della brusca correzione innestata dalle decisioni fin troppo rassicuranti di FED e BOE e la correzione di rotta verbale di Madam Lagaffe. Pardon, Lagarde.

Perché in Italia sono saliti più che altrove (salvo poi ridiscendere altrettanto più celermente)? Le ragioni sono due: primo, ogni annuncio, vicino o lontano, di minor generosità della politica monetaria, colpisce relativamente di più i Paesi con alto debito pubblico. E quello italiano continua essere alto, anche scontando la parte di debito in pancia alla Bce/Banca d’Italia: una parte di debito che – detto sottovoce – non è vero debito.

La seconda ragione sta nella politica: i mercati hanno una ragionata – se non cieca – fiducia in Mario Draghi e, adesso che si avvicina il nodo dell’elezione del Presidente della Repubblica, si preoccupano che il Nostro possa lasciare la guida del Governo e ascendere al Colle (dannata sia l’ipotesi). E i mercati si preoccupano.

Invece, i tassi reali stanno fermi al palo, o peggio, schiacciati dai tassi di inflazione. Eccetto nel caso dei BTp, per le ragioni dette sopra; comunque, anche per i BTp i tassi reali sono ancora negativi, e il meno che si possa dire è che non sono di ostacolo alla ripresa.

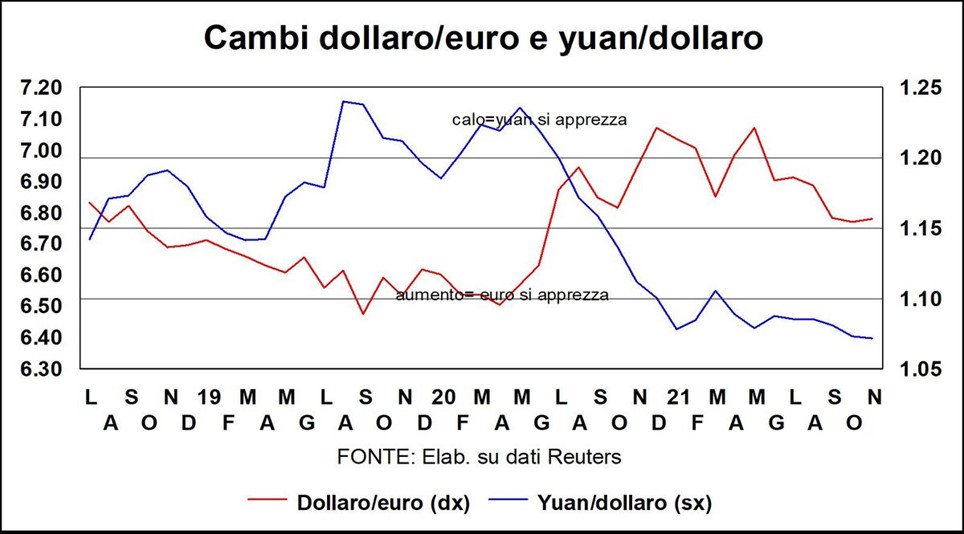

Per i cambi, il dollaro ha dalla sua i muscoli dell’economia, la performance sul contrasto al Covid e anche il differenziale dei tassi reali a lunga (T-Bond meno Bund): si era azzerato, ed è tornato positivo per un centinaio di punti base. Ma rispetto allo yuan questi vantaggi del dollaro non sono bastati: la moneta cinese, malgrado il rallentamento in corso dell’economia reale e la saga Evergrande, ha tenuto testa al biglietto verde, e si è anzi leggermente apprezzata (rispetto all’euro, è al livello più forte da quattro anni).

È sempre difficile scrutare gli andamenti del cambio della moneta cinese che, come si sa, è alquanto controllato (‘non muove foglia che Xi non voglia’), e non ci avventuriamo in interpretazioni psico-politiche.

Ma c’è anche una interpretazione più strettamente economica: il surplus commerciale cinese sta salendo (e non è un caso che invece il disavanzo commerciale americano sia a livelli record) e ci sono stati grossi afflussi di fondi nel mercato obbligazionario cinese (reversibili, questi ultimi).

E veniamo ai mercati azionari. La correzione che avevamo contemplato nelle ultime Lancette (pur avvertendo che si sarebbe trattato solo di una correzione, e che l’investimento azionario rimane in cima alla lista dei desideranda) è stata soffocata nella culla. Lo S&P 500, dopo aver ‘corretto’ del 5%, ha macinato nuovi record verso magnifiche sorti e progressive. Una correzione è ancora possibile (in effetti, chi continua a prevedere correzioni, prima o poi avrà ragione…).

Per le alternative all’investimento azionario, il mercato dei bond (quello che «intimidisce chiunque») si è fatto più rischioso, dati i remi delle Banche centrali che volgono verso barca. L’oro è stabile da molto tempo, un po’ sopra e un po’ sotto a quota 1800 $/oncia, e questa inabilità a salire non porta a buone prognosi. Sulle criptovalute, non ci pronunciamo: sono troppo criptiche.