INDICATORI REALI

L’unione fa la forza. Anche in un’orchestra o un coro: un organico maggiore aggiunge potenza e colore al suono. Per questo nella settima sinfonia Gustav Mahler previde l’uso di mille elementi. Lo stesso accade in economia: la coralità settoriale e territoriale aumenta la velocità nella direzione di marcia, auspicabilmente ascendente.

E per una ragione aggiuntiva rispetto a quella ovvia del proverbio popolare usato nell’incipit: la maggiore attività produttiva di un settore o di un territorio si traduce in loro maggiori reddito e domanda, che si trasmette alle altre industrie e agli altri luoghi, alimentandone attività, reddito e domanda, che rimbalza indietro rafforzando il primo impulso. In realtà, il gioco di riverberi e rimandi è multidirezionale. Un po’ come si osserva al moto ondoso nel Canale della Giudecca a Venezia, provocato dal passaggio delle imbarcazioni a motore, la cui scia rimbalza sulle sponde e torna indietro intrecciandosi in molti modi e versi, creando una turbolenza unica.

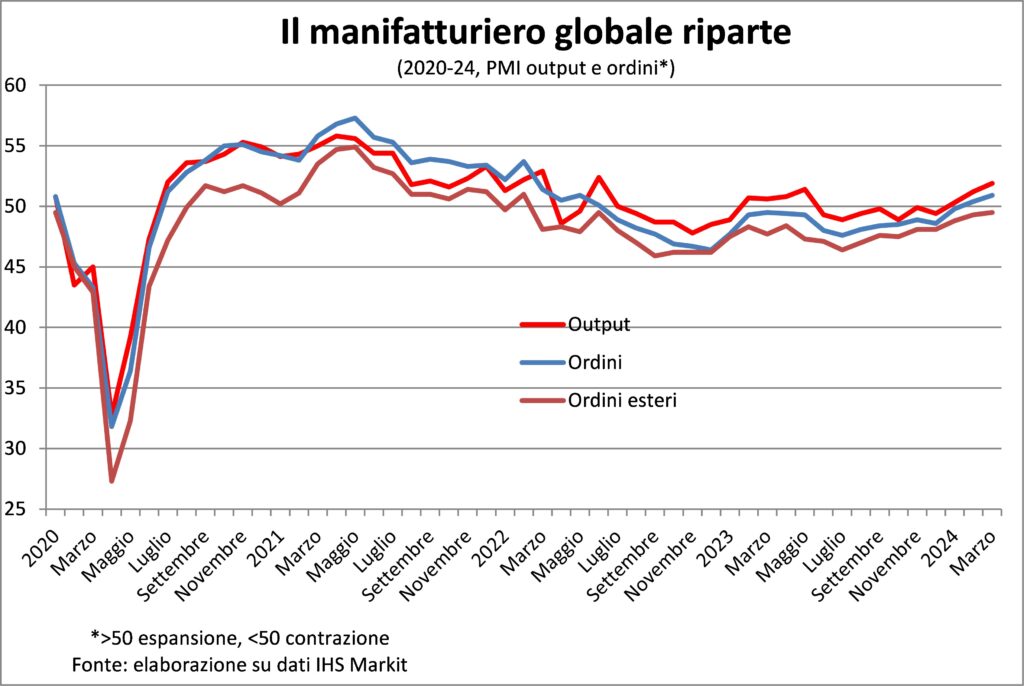

Tutto questo per dire che, quando la ripresa si allarga nello spazio geografico e in quello produttivo, si ha un’accelerazione significativa. Ed è ciò che sta avvenendo ora a livello globale. Infatti, il manifatturiero ha aggiunto la sua propulsione a quella del terziario che negli ultimi due anni ha retto le sorti della ripresa post lockdown, grazie al risveglio della domanda per i viaggi e tutte le attività sociali, che erano state tenute in sonno farmacologico per evitare maggiori contagi nei mesi in cui imperversava il SARS-CoV-2.

Intanto, la trasformazione industriale soffriva per i tre colpi simultanei del venir meno degli acquisti compulsivi di beni (soprattutto per la casa), quando non si poteva spendere altrimenti, dello shock energetico e del rialzo dei tassi di interesse. La manifattura, infatti, è più energy-intensive e risente maggiormente della convenienza degli acquisti a debito, trattandosi di spese significative, nel caso di beni sia durevoli di consumo sia strumentali (investimenti delle imprese).

Nonostante molti dubitassero che il tiro alla fune (come titolavano le Lancette di luglio 2023) sarebbe stato vinto dal terziario, e che quindi l’economia non avrebbe sperimentato la recessione, questo è esattamente quello che si sta verificando. Ormai da tre mesi la produzione industriale è tornata ad aumentare, e se all’inizio poteva apparire come il balzo del gatto morto, ora è evidente che si tratta di una nuova fase ciclica ascendente, con accelerazione in corso e componente output del PMI al massimo dal giugno 2022, mentre quella degli ordini è al top dal maggio di quell’anno. E ci sono varie spiegazioni di ciò: i prezzi dell’energia sono scesi molto dai picchi, l’eccesso di scorte rispetto alla domanda è stato ridotto e il maggior costo del denaro è entrato nel normale calcolo della convenienza di famiglie e imprese. Inoltre, le politiche industriali stanno spingendo ad abbracciare le rivoluzioni digitale e verde, e a cambiare la geografia delle dipendenze internazionali, in nome del friendshoring. Che, parafrasando Carl von Clausewitz, è la prosecuzione della guerra commerciale con altri mezzi.

La ripresa del manifatturiero ha numerose implicazioni, perché vuol dire che: i tassi attuali sono sopportabili per i sistemi economici, ci sarà maggiore domanda per le materie prime e quindi tensioni sui loro prezzi, si allargherà l’aumento dell’occupazione, con effetti sui salari unitari e sui consumi delle famiglie, ci saranno più scambi internazionali, essendo le imprese industriali inserite in catene globali del valore, tanto che per due terzi il commercio internazionale è fatto di semilavorati.

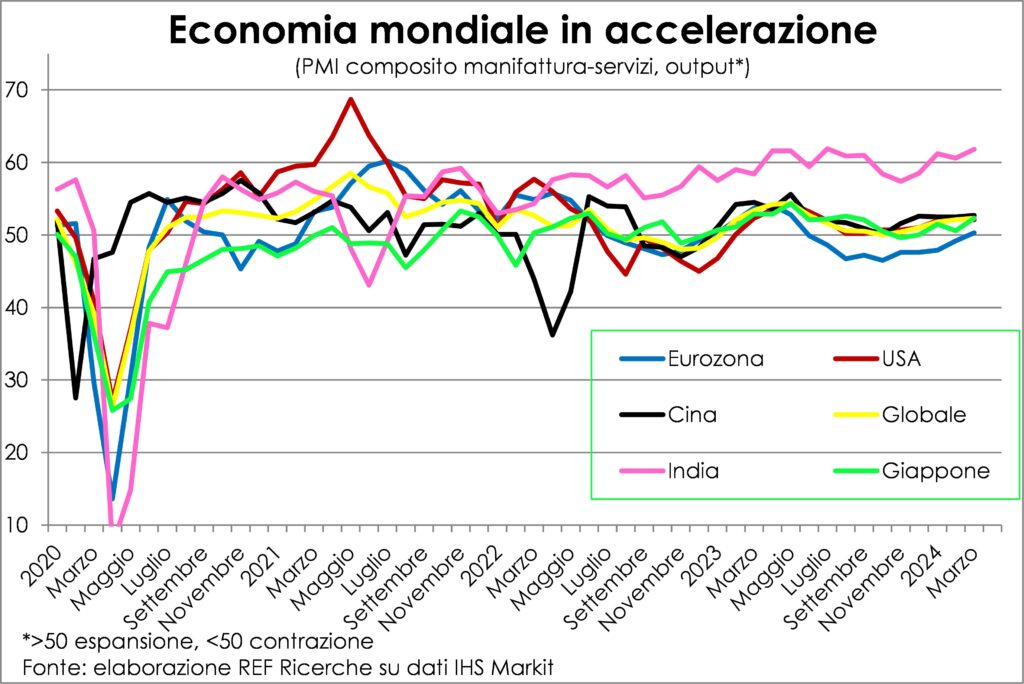

Nel contempo, i servizi tengono il passo e anzi troveranno nuovo combustibile nella domanda che proviene dall’industria stessa. Mentre le spese turistiche rimangono in forte aumento per riagguantare i livelli del 2019 (gli arrivi internazionali a livello mondiale hanno chiuso il 2023 a +33% sul 2022 ma ancora a -12% rispetto al pre-pandemia). E non è detto che non siano destinati a superarli alla grande, guerre permettendo (e fanno tremare le cronache dei movimenti di truppe in Lituania, le dichiarazioni sempre più insistenti sulla necessità dei paesi europei di prepararsi al conflitto, e le voci di un attacco dell’Iran a Israele); superarli sia per riagguantare i valori di trend sia perché è assai probabile che i viaggi siano saliti nelle preferenze dei consumatori, cosicché la loro maggiore frequenza sia più gettonata dell’acquisto di un’automobile nuova, specie con i chiari di luna sulla transizione all’elettrico che crea molto disorientamento tra gli acquirenti.

Nel rafforzare la ripresa del ciclo l’intonazione armoniosa dell’ensemble geografico è altrettanto importante della coralità settoriale. E in marzo, finalmente, non c’è stata macroarea o economia grande su scala globale la cui produzione non sia salita. In termini di ritmo, in testa l’India, seguita dalla Cina (il colosso che più di tutti contribuisce all’aumento del Pil mondiale), dal Giappone, dagli USA e, fanalino di coda, dall’Eurozona. Nella quale, in realtà, senza l’andamento ancora a gambero di Francia e Germania (sulle cui difficoltà si sono chinate le ultime Lancette), il ritmo sarebbe stato ben superiore, e che è tornata a riemergere dalla contrazione grazie alla Spagna e, udite udite, all’Italia, l’ultima che diventa prima.

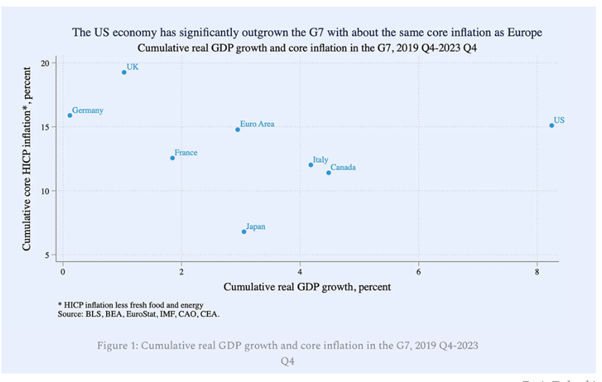

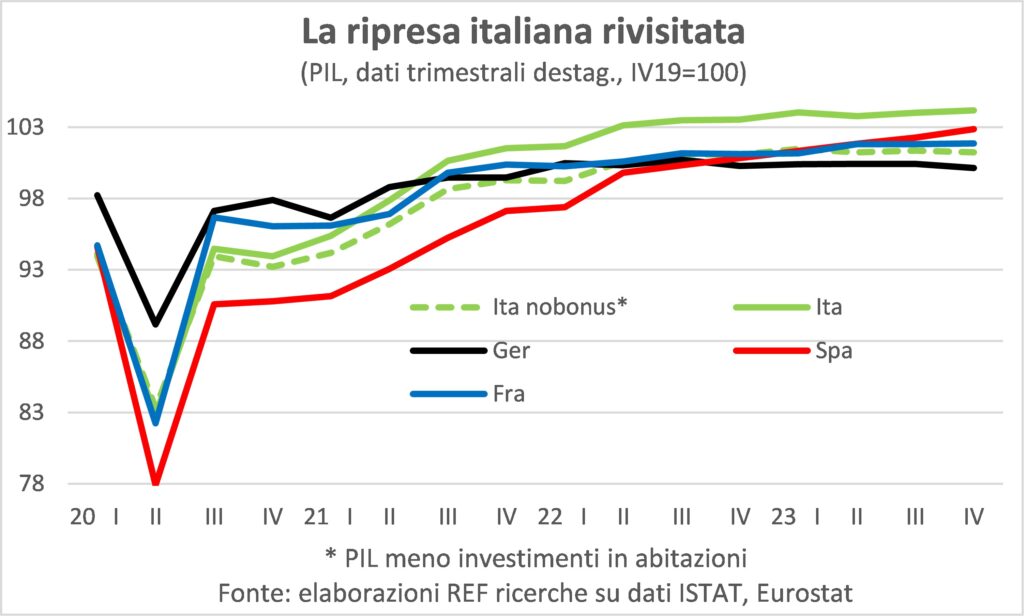

Ormai è quasi unanime un altro coro, quello di chi elogia la performance italica dopo la brusca interruzione nel marzo-giugno 2020. Persino il premio Nobel Paul Krugman l’ha evidenziata in un grafico recente (riportato qui sotto) in cui mostra come il PIL italiano abbia superato alla fine del 2023 di oltre il 4% il livello di fine 2019, con una performance seconda nel G7 solo a USA e Canada.

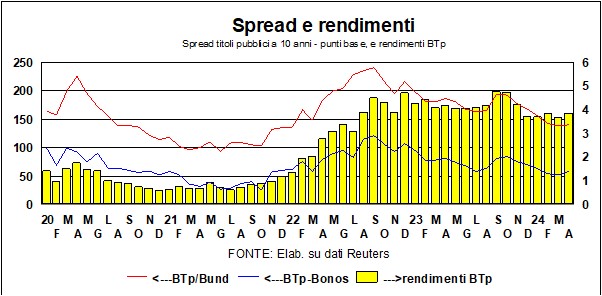

Le Lancette hanno già più volte sottolineato la metamorfosi degna della fiaba del brutto anatroccolo, il capolavoro di Andersen che oggi è messo all’indice dal pedagogicamente corretto. Sicuramente toneremo presto a ripercorrere ragioni strutturali e contingenti di questa inattesa performance, tra le quali il “mostruoso” superbonus edilizio, di cui tutti parlano ma che pochi conoscono e ancor meno capiscono. Per inciso, senza l’aumento strepitoso degli investimenti in abitazioni (+72%; perfino nella bolla creditizia e immobiliare del 2000-2006 fece “solo” +24%) e nell’attività in costruzioni, che quel bonus ha alimentato, la ripresa post-pandemica del PIL italiano sarebbe oggi più o meno dove sta quella francese, un po’ meglio di quella tedesca e peggio di quella spagnola (pur non computando gli effetti moltiplicativi di tali investimenti), e allora addio ripensamento degli investitori sulla sostenibilità dei conti pubblici italiani e restringimento dello spread.

Ora e qui ci limitiamo a suggerire che la cifra posta nel DEF appena licenziato di aumento del PIL 2024 (+1%) rischia di rivelarsi troppo prudente, anziché troppo ottimistica come si è letto nei commenti di alcuni autorevoli economisti, sia perché l’attività delle costruzioni continuerà nell’abbrivio per terminare i lavori finanziati dal superbonus fino ad almeno l’estate, sia perché l’Italia aggancerà la ripresa industriale globale.

INFLAZIONE

Quo vadis? È la domanda chiave, da molti punti di vista, per l’andamento futuro dell’inflazione. E viene in mente una delle frasi chiave del libro di Henryk Sienkiewicz, da cui fu tratto l’omonimo colossal cinematografico con Peter Ustinov magistrale Nerone: «Il mondo vive di inganni e la vita è un’illusione. L’anima pure è un’illusione».

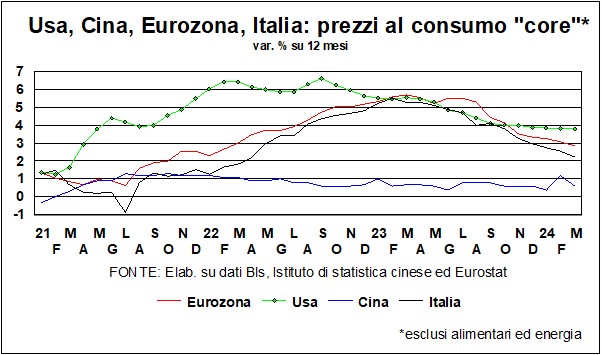

È un’illusione la riduzione della dinamica dei prezzi al consumo? Sul piano statistico, assolutamente no. La variazione annua è molto scesa dai picchi: dal 12,6% all’1,3% in Italia, dal 10,6% al 2,4% nell’Euroarea e dal 9,1% al 3,5% in USA. Picchi e punti attuali di arrivo sono rispettivamente meno e più alti se guardiamo all’indice core, che risente di più dei fattori domestici di inflazione (costo del lavoro e margini delle imprese).

Proprio l’inflazione core ci fa capire che economicamente la disinflazione potrebbe essere illusoria, nel senso di non giungere a compimento come vorrebbero le Banche centrali e disilludere gli investitori. Un timore fondato?

Per rispondere occorre guardare a tutti gli ingredienti che compongono la miscela inflattiva, e distinguere per latitudini.

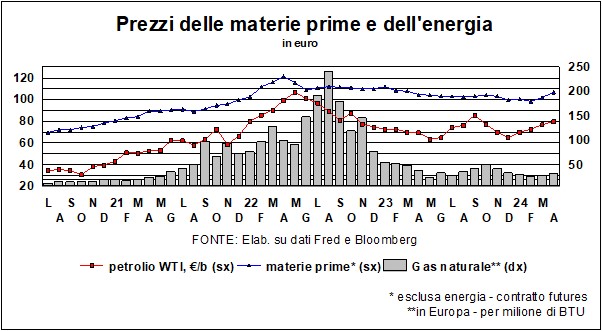

Il primo è il costo delle materie prime. Da qualche mese, ossia da quando si è risvegliato il manifatturiero, alcune sono tornate in tensione. Questione di domanda, certamente, cui contribuisce la coralità geografica sopra raccontata. Ma in molti casi anche questione di offerta. Per esempio, nel caso della regina delle materie prime, il petrolio, la prosecuzione della politica dei tagli da parte dell’OPEC crea una scarsità che consente perfino al greggio russo di essere venduto a 75US$, contro il tetto di 60US$ fissato dal G-7. A ciò si aggiunge la paura di un’escalation del conflitto mediorientale. Cosicché il prezzo dell’oro nero dall’inizio dell’anno è salito del 21%, e potrebbe aumentare ancora se la domanda tirasse quanto la più forte ripresa fa pensare. Ciò farà venire meno il contributo disinflattivo giocato finora dalla bolletta energetica, che anzi sta ora rispingendo all’insù i prezzi al consumo. E questo vale anche per il gas, con l’Egitto che da esportatore netto è diventato importatore netto e con l’Indonesia che, pur rimanendo un grande esportatore, dovrà affacciarsi sui mercati per acquistare quel che serve per soddisfare la domanda interna e coprire la minore estrazione.

Eppoi anche altre materie prime sono di nuovo in tensione: dal cacao (+166% dall’inizio del 2024, causa malattia fungina; per fortuna non è parte fondante della nostra dieta, sebbene delizioso) al rame (+19%, ma potrebbe essere solo l’inizio perché si usa in molte industrie). È vero che altri prezzi sono scesi o restano deboli: dal minerale di ferro al frumento, dalla soia allo zucchero. Nell’insieme, se va bene, dalle materie prime non energetiche viene meno l’ausilio al raffreddamento dell’inflazione. Sebbene l’indebolimento dell’euro sul dollaro sia penalizzante per noi.

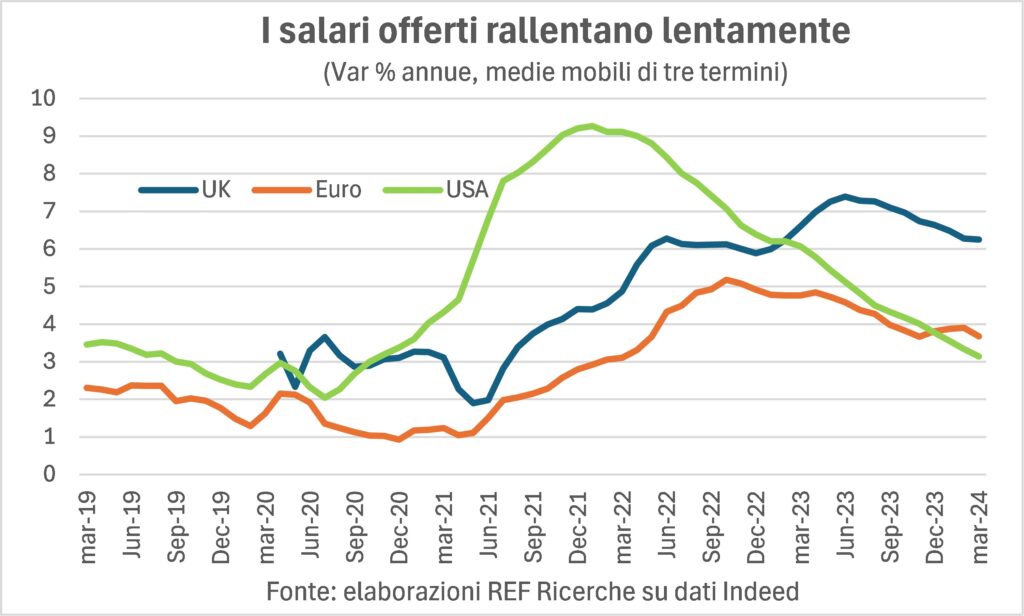

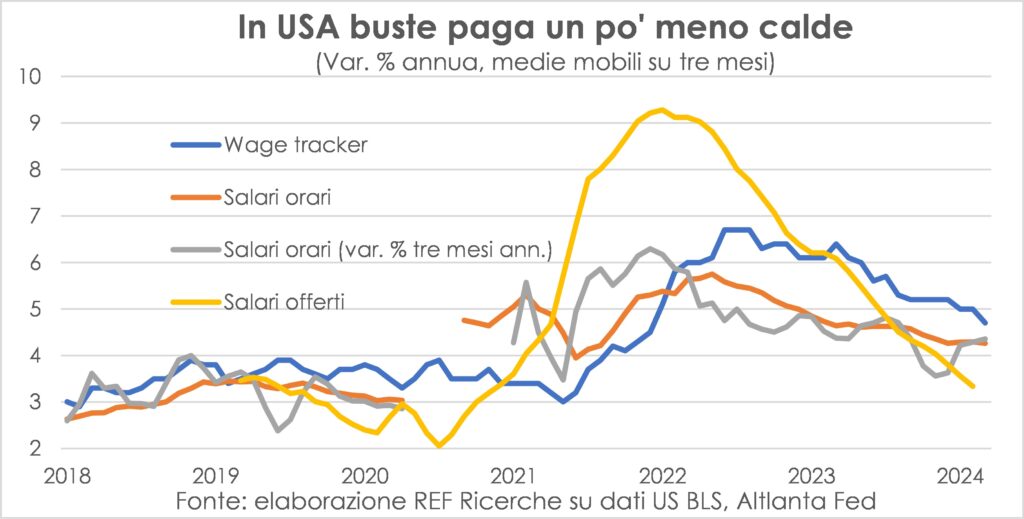

Il secondo ingrediente è l’andamento del costo del lavoro. Le indicazioni qualitative, estratte dai comunicati delle indagini PMI, dicono che le pressioni salariali rimangono forti un po’ ovunque, in particolare in USA, UK, Canada, India, Italia, Francia, Germania e Spagna. In alcuni luoghi sono salite, in altri no. I numeri raccontano una storia simile ma non uguale: gli aumenti retributivi sono ancora vivaci, benché in rallentamento. Per esempio, la variazione annua delle paghe offerte sta scendendo, ma rimane incompatibile con l’inflazione al 2%, a meno di forti guadagni di produttività, che negli USA sembrano di casa e nell’Eurozona meno.

Là dove i dati soccorrono l’analisi, cioè in USA, il quadro si conferma di frenata del costo del lavoro, qualunque parametro si usi. Però il cammino discendente della velocità è asimmetrico rispetto a quello ascendente e la forza del mercato del lavoro potrebbe negare un’ulteriore significativa frenata.

L’ultimo ingrediente è la robustezza della domanda che consegna maggiore potere di fare i prezzi alle imprese, e quindi di trasferire i più alti costi ai clienti o addirittura ingrossare i margini. Su questo punto vale quanto detto sopra sull’accelerazione della ripresa, e quindi non c’è molto da essere confortati sul fronte inflazionistico (anche se molto lo si può essere su quello dell’occupazione e dei redditi e consumi delle famiglie).

Una grande consolazione, invece, si può trarre dalle aspettative di inflazione a un anno, che i consumatori americani vedono attorno al 3% ormai da quattro mesi (dopo aver toccato il 4,5% in novembre), solo pochi decimi sopra i valori prevalenti nel triennio prima della pandemia, e che pure nell’Euroarea sono al 3,1%, in più netta discesa. Mentre in Italia le imprese, nell’indagine trimestrale della Banca d’Italia, si attendono che nei prossimi mesi i prezzi al consumo saliranno dell’1,5%. Speriamo che le attese, molto influenzate dall’ultima tendenza, non siano deluse.

TASSI E VALUTE

Le buone notizie sulla “ripresa e resilienza” dell’economia americana hanno allontanato nel tempo il sospirato momento del calo dei tassi Usa. Il mercato invoca il calo, e l’invocazione anela come quella di Sant’Agostino che chiedeva al Signore di essere casto; “ma non subito”, risponde la Fed, facendo il verso alla seconda parte della supplica del Santo. Ed è difficile dare torto alla Fed: se i tassi alti – sia a breve che a lunga – non sembrano aver danneggiato l’economia, che fretta c’è ad abbassarli? Tanto più che i prezzi delle materie prime stanno risalendo e, assieme alle pressioni dei salari che danno più potere d’acquisto a chi lavora, fanno pensare che l’ultimo miglio della disinflazione sarà il più difficile. E, naturalmente, la Fed è anche preoccupata del deficit pubblico americano, che il Fondo stima per l’anno passato (saldo strutturale) all’8,8% del Pil (non ditelo ai ragionieri di Maastricht, che gli viene un colpo…), e lo vede sopra il 7% ancora da qui al 2028… Nella problematica classifica del peso del debito pubblico in rapporto al Pil, gli Stati Uniti sono ormai al terzo posto, e tallonano l’Italia (medaglia d’argento). In cima al podio c’è, come si sa, l’inarrivabile Giappone.

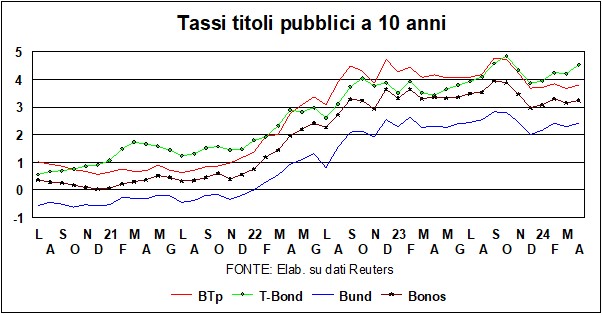

Nell’ultimo mese i tassi dei titoli a 10 anni sono quindi risaliti, dall’una e dall’altra parte dell’Atlantico, ma più a Ovest che a Est di detto oceano, come si conviene, dato che la ‘colpa’ di questo aumento sta più in America che in Europa. Perché sono saliti anche i rendimenti di Bund e BTp? Non c’erano molte ragioni perché seguissero il T-Bond. Il problema è che, nei vasi comunicanti della finanza mondiale, i tassi del dollaro ‘comunicano’ più di tutti. E la Lagarde, che ha tenuto i tassi fermi e li ha promessi in discesa a giugno, ha dovuto dire. “Noi seguiamo i dati, non la Fed”. Comunque, lo spread italiano, sia rispetto al Bund che rispetto ai Bonos dei cugini spagnoli, continua a essere basso: riflette sia la (relativa) forza della nostra economia, sia la prudenza nella gestione della finanza pubblica. Bene ha fatto Giorgetti a rimandare a settembre la parte programmatica delle proiezioni del DEF. A che pro arrabattarsi ora, quando ancora non si sanno i dettagli (dove, appunto, risiede il diavolo) delle nuove regole?

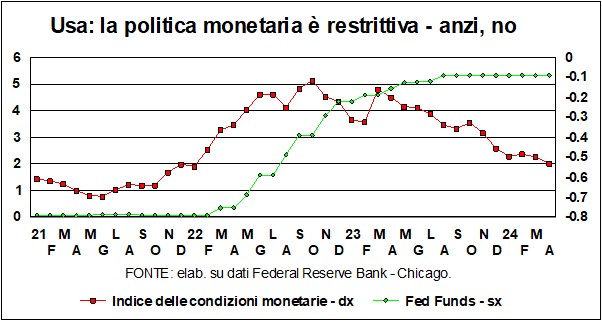

Torniamo all’America. Abbiamo detto poco sopra: “i tassi alti – sia a breve che a lunga – non sembrano aver danneggiato l’economia”. Il che sembra contraddire i libri di testo, che spiegano come l’economia dovrebbe invece essere danneggiata, dato che l’alto costo del danaro scoraggia vendite a rate e acquisto di beni d’investimento via indebitamento. Abbiamo già osservato, tuttavia, nelle “Lancette” del mese scorso, che quel che conta, per l’impatto sull’economia, non sono solo i tassi di interesse, ma una grandezza più ampia che gli economisti chiamano ‘condizioni finanziarie’. I due concetti – scrivemmo – “dovrebbero, in teoria, influenzare l’economia pari passu: se i tassi aumentano la Borsa non è contenta, e aumenta allora sia il costo del capitale di debito che il costo del capitale di rischio, e viceversa. Ma, passando dalla grammatica alla pratica, le cose non stanno sempre così”.

Il grafico illustra, per gli Usa, i diversi andamenti del tasso-guida della Fed e delle condizioni finanziarie (rappresentate dall’indice della Federal Reserve Bank di Chicago: “National Financial Conditions Index”, che collassa ben 105 indicatori delle condizioni finanziarie). E questi diversi andamenti possono spiegare perché, da quando la Fed ha cominciato la sua crociata restrittiva (portando il Fed Funds da zero a 5,3%), Wall Street è andata su invece che giù. Come si vede, inizialmente la ‘crociata’ ha portato, di conserva, a un irrigidimento sia della politica monetaria (in quanto rappresentata dal costo del danaro) che delle condizioni monetarie in senso lato (che includono anche quel che accade nei mercati del credito, negli spread, nel ‘sistema bancario ombra’ e nei cambi). Ma poi, a partire, grosso modo, dal 2023, le condizioni finanziarie sono andate facendosi sempre più permissive, mentre il tasso-guida continuava a rimanere incollato, come l’edera tenace, all’alto livello raggiunto. E tutto questo contribuisce a spiegare perché la Fed non abbia nessuna fretta nel ridurre i tassi.

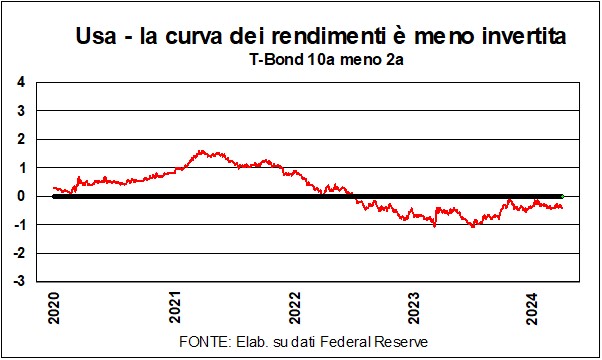

Se la Fed non ha fretta e l’economia tiene bene, perché la curva dei rendimenti dovrebbe essere invertita? Se dovesse tornare normale, il rendimento del T-Bond dovrebbe portarsi quanto meno al tasso a breve. La curva – vedi grafico – mostra in effetti segni di volersi normalizzare. Il che è un cattivo presagio: certamente per il mercato dei bond, e forse anche per la Borsa, che è vulnerabile, se non altro perché ha corso troppo.

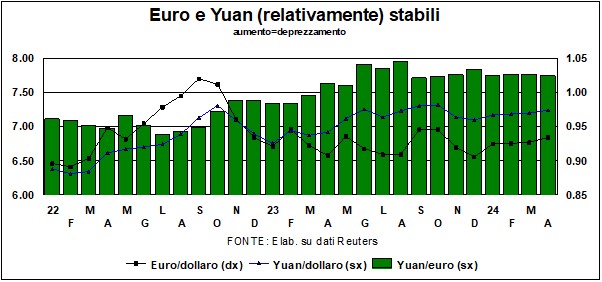

La Bce, abbiamo detto, ha in pratica promesso una discesa dei tassi fra un paio di mesi. E, se aggiungiamo le prospettive – al rialzo – dei rendimenti del T-Bond di seguito alla poca fretta della Fed nell’abbassare i tassi (e c’è perfino chi assegna qualche probabilità a una possibile mossa in aumento!), questa divaricazione avrà conseguenze sul cambio dollaro/euro? In teoria, sì: un aumento nel differenziale di tassi (aumento visibile già oggi, sia per i tassi nominali che per quelli reali) si sommerà a un differenziale di crescita in favore dell’America. Tuttavia, i mercati di solito anticipano questa che sembra un’ovvia ragione verso l’apprezzamento del dollaro. Il biglietto verde, malgrado il recente rafforzamento, si mantiene nella forchetta 1,05-1,10 in cui è installato da più di un anno. Può darsi che i mercati temano un brusco rafforzamento del dollaro, che porterebbe crisi valutarie nei Paesi emergenti e duri colpi a quanti (e sono tanti!) che sono indebitati in dollari.

E lo Yuan? La moneta cinese, che è stata discretamente aiutata dalle autorità, si è svalutata contro dollaro del 5% circa rispetto a un anno fa, ma si è rafforzata rispetto al punto più debole (7,34) raggiunto il luglio scorso. E le migliorate prospettive di crescita, così come gli sforzi del presidente Xi volti a migliorare l’immagine della Cina, consigliano la stabilità del cambio.

Nei mercati valutari bisogna notare l’andamento dello Yen, che a fine marzo ha registrato il punto più debole – verso dollaro – da 34 anni. E questo malgrado l’aumento dei tassi (si fa per dire, sono ‘aumentati’ da sottozero a zero) deciso dalla Banca del Giappone. A leggere le ‘giustificazioni’ di questo deprezzamento viene fuori che è dovuto al fatto che i tassi giapponesi continuano a essere più bassi degli altri; il che è vero, ma era vero anche prima e anzi, dopo l’aumento, il differenziale è invece diminuito. Lo Yen è tradizionalmente considerato una moneta-rifugio, ma non si vedono le ragioni per cui dovrebbe essere adesso una moneta ‘meno rifugio’ di prima. Certe volte bisogna rinunciare a capire quel che avviene nelle viscere dei mercati.

Poi c’è il franco svizzero, che ha perso terreno sia perché la Banca centrale ha abbassato il tasso-guida (motivando il calo dei tassi con il calo dell’inflazione), sia perché ha deciso di smettere di ridurre le attività estere che aveva in pancia, e che aveva accumulato quando la Banca difendeva il peg con l’euro. Insomma, le svalutazioni causano problemi, ma anche le rivalutazioni non sono da meno. Quand’è che avremo una moneta unica mondiale, così che non dovremo più grattarci la testa a commentare le montagne russe dei mercati valutari?

Un altro rompicapo è l’oro, altro bene rifugio. Ci devono essere molti intenti a rifugiarsi nel mondo, per giustificare un aumento di quasi il 20% nello spazio di un mese e mezzo. Nel passare in rassegna i ‘soliti noti’ dei movimenti dell’oro, non si trova una giustificazione per uno strappo così grosso e così concentrato nel tempo. Per ridimensionare l’exploit, tuttavia, notiamo che, facendo 100 il febbraio 2022 (invasione Russa in Ucraina), l’oro è arrivato a 127,2, ma l’indice EUR50 registra 128,0 e il nostro MIB 134,1…

Mercati azionari? Da tempo facciamo il tifo per le raccomandazioni di lungo termine. Nel breve termine, dopo aver macinato tanti record, consigliamo cautela: caveat emptor! E, per terminare – dulcis in fundo – il Bitcoin: ha fatto scintille e, sempre fatto 100 il febbraio 2022, oggi è a 176,3, e quota più di 70mila dollari. Anche qui, caveat emptor: una inchiesta della Deutsche Bank presso gli investitori individuali ha dato i seguenti risultati: solo il 10% vede il Bitcoin sopra i 75mila a fine anno; un terzo lo vede sotto i 20mila, e il 38% pensa che sparirà del tutto nei prossimi anni. Di nuovo, auguri…