INDICATORI REALI

“Potete tagliare tutti i fiori, ma non potete arrestare l’arrivo della primavera”, scrive Pablo Neruda. E in effetti molti si sono ingegnati a tagliare i fiori: c’è chi ha scatenato una guerra nel cuore dell’Europa, chi ha lanciato una serie di rialzi del costo del danaro, chi ha innescato forti rincari di tante materie prime, chi è andato contendendo con i colpi di coda del Covid…

Ciononostante, la forza della crescita spinge la linfa della domanda e dell’offerta lungo i rami intricati dell’albero della economia. Una sorta di albero della cuccagna, perché occorre inerpicarsi, con abilità e velocità, per raccogliere i premi del maggior benessere. La forza della crescita è sempre all’opera, anche quando l’economia arretra, ed è composta dalla tensione a ingegnarsi per rispondere con soluzioni nuove e meno costose alle questioni, materiali e immateriali, che affliggono l’umanità, e alla pulsione ad agire per elevare le proprie condizioni, corporali e spirituali, più in alto.

È una forza che è spesso sottovalutata e che sta al cuore stesso dell’economia di mercato. Si mescola ai progressi scientifici e tecnologici. Questi ultimi oggi sono la green e la digital revolutions, condite e accelerate da misure legislative e incentivi fiscali. Se qualcuno si chiede da dove viene la forza della domanda, può trovare due risposte: l’aumento dell’occupazione e delle retribuzioni; il maggiore stock di ricchezza accumulata.

Prendiamo gli USA, che a cambi correnti restano la prima locomotiva del Mondo. La dinamica del monte salari reale è stata del 2,6% annualizzato negli ultimi sei mesi, nonostante il calo di febbraio (-0,2% su gennaio), mentre la ricchezza netta delle famiglie è aumentata di 30mila miliardi di dollari dal 2019, ossia di diecimila miliardi l’anno, quando di solito aumenta sì e no di 6mila miliardi l’anno. E questa volta sia i salari sia la ricchezza sono aumentati in modo tale da ridurre un po’ i divari lungo la scala della distribuzione dei redditi, cosicché la propensione media al consumo è salita.

Dinamiche analoghe si osservano in Europa, dove in alcuni Paesi la spinta del NgEU vale alcuni punti di PIL; e l’Italia è tra i maggiori beneficiari. Ecco, dunque, rivelate le forze che spiegano la resilienza delle economie di fronte all’ultimo shock, bellico ed energetico.

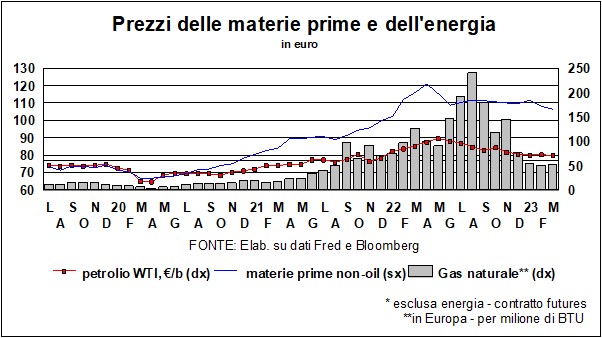

Peraltro, la guerra avviata dalla Russia ha messo in moto una nuova corsa agli armamenti, che hanno l’unico vantaggio di stimolare domanda e offerta, e che in fondo non sono molto diversi, macroeconomicamente parlando, del keynesiano scavar e riempir buche, nel senso che l’uso delle armi apre voragini e causa distruzioni che prima o poi dovranno essere riempite e ricostruite. Mentre sul fronte dell’energia i prezzi sono nettamente inferiori a un anno fa e la disponibilità non è più in pericolo.

Ecco ciò che ha lastricato la via della primavera, per la domanda e per la produzione (anche nell’emisfero australe, pur se là sotto – down under – si va verso l’autunno).

ECONOMIA: DOVE NASCONO I GERMOGLI MA OCCHIO AI CIGNI NERI

Ciò detto, bisogna sempre ricordare che c’è un’altra variabile spesso sottovalutata: le disgrazie improvvise, i ‘cigni neri’ che arrivano senza bussare (ma in Australia sarebbero i ‘cigni bianchi’, dato che down under i cigni sono solo neri…). La guerra in Ucraina è in stallo, ma gli stalli sono pericolosi, perché qualcuno può voler rompere lo stallo, a tutti i costi… E poi ci sono le ‘soglie’: i rialzi dei tassi, in questo anomalo ciclo monetario, possono non avere molti effetti finché non raggiungono una soglia (che evidentemente non è stata ancora raggiunta), ma, varcatala, gli effetti colpiscono come una martellata. La corsa agli sportelli della Silicon Valley Bank fa parte di tali cigni neri o segnala il raggiungimento di tale soglia? Probabilmente né l’uno né l’altro, ma certo ricorda che il cammino dell’aggiustamento da un mondo a tassi di interesse nulli a uno con tassi “normali” (qualunque cosa ciò significhi) è ricco di inciampi.

Lo stesso dicasi per un’altra ‘soglia’, quella relativa agli spensierati mercati azionari… E poi, fra i fattori di rischio, ci sono le crescenti tensioni fra l’America e la Cina.

A proposito della quale, anche la Cina può avere un suo ‘cigno nero’? Non è escluso, dato che nuovi fermenti agitano la società cinese, che è ormai molto meno sottomessa di prima. Comunque, il Celeste Impero ha ripreso il suo ruolo di locomotiva, anche se Xi & C. adesso mirano, più modestamente, a una crescita del 5% (che in ogni caso è più elevata della crescita del resto del pianeta). E non bisogna dimenticare, parlando di locomotive, che adesso l’India è ormai (in parità di potere d’acquisto), la terza economia del pianeta (dopo Cina e Usa), e sia quest’anno che il prossimo cresce e crescerà più della Cina (dopo averla sorpassata per numero degli abitanti).

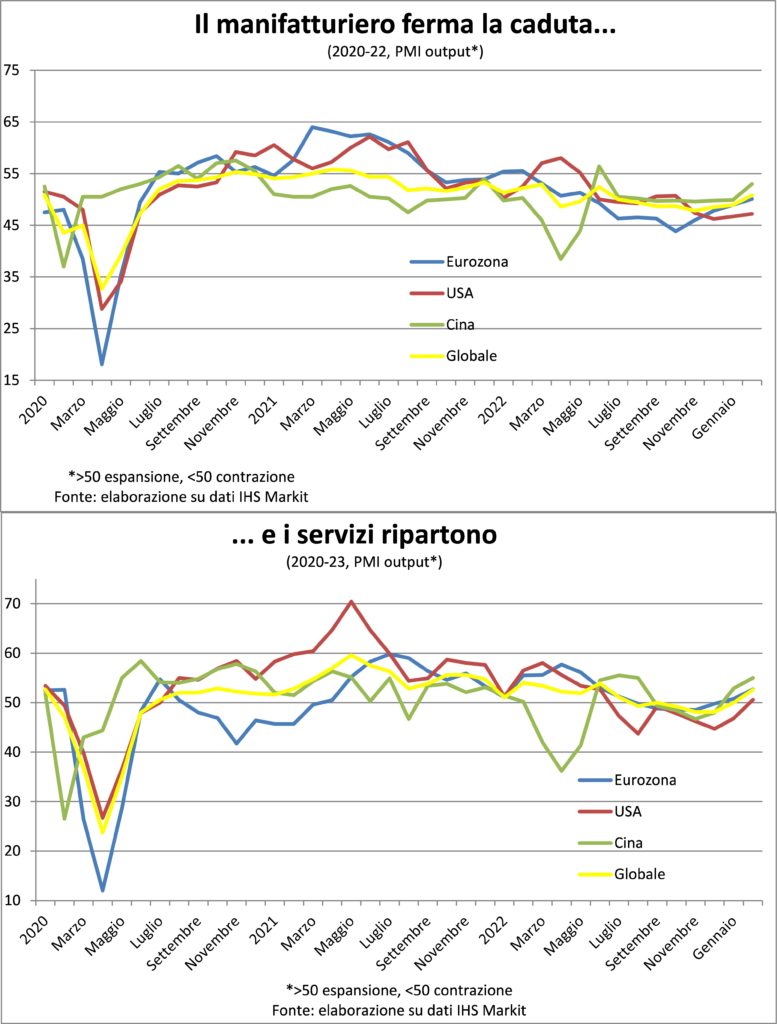

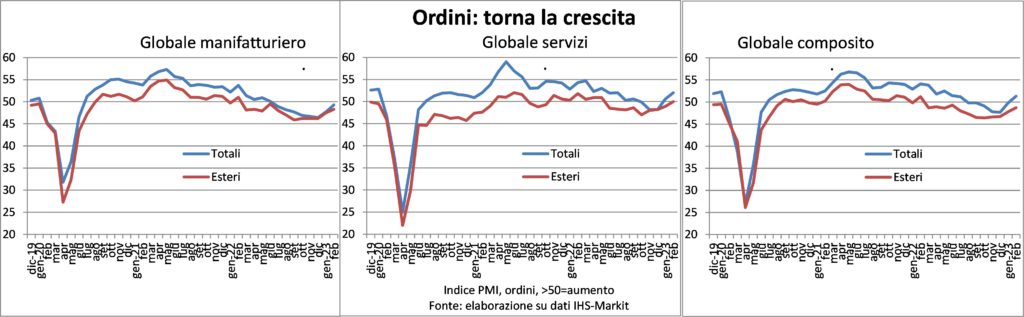

Dov’è che le Lancette vedono i germogli di primaverile ripresa? In alcuni indicatori qualitativi, che sono quelli che per primi dicono come sta la congiuntura. Ecco allora i PMI nelle componenti output e ordini (che poi sono output futuro). Dai quali emerge che l’inverno è stato davvero mite anche nell’economia, grazie pure al fatto che lo è stato meteorologicamente. E questa non è una novità: la storia umana ha conosciuto stagioni di maggior sviluppo quando il clima era favorevole, e viceversa.

Per l’output i dati PMI di febbraio 2023 ci dicono che la sua caduta si è fermata e qua e là, geograficamente e settorialmente, è tornato a espandersi, più nei servizi che nel manifatturiero e più in Cina che in USA ed Europa. Ma prima o poi i battiti d’ali di farfalla cinesi gonfieranno anche le vele economiche statunitensi ed europee.

Per gli ordini sempre a febbraio si registra un andamento altrettanto promettente di fioriture copiose di attività, occupazione, redditi, spesa. Di nuovo più nel terziario che nell’industria, e di conseguenza più nella domanda interna delle singole grandi macro-regioni in cui si sta segmentando l’economia-mondo, e meno nell’export, che ha il suo cuore nei manufatti semilavorati.

INFLAZIONE

“Ci sei – perciò devi passare. Passerai – e in ciò sta la bellezza”, scrive Wislawa Szymborska a proposito della “ora malvagia” che dà “paura e incertezza”. Lo stesso potremmo dire dell’inflazione.

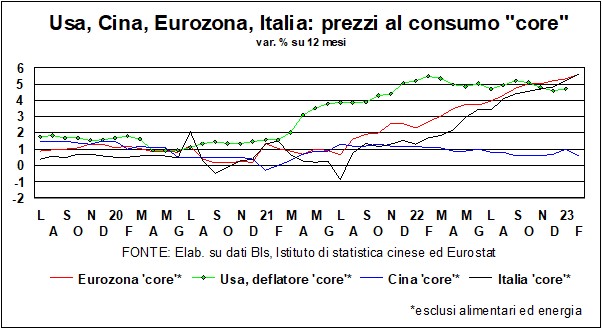

Siamo tutti, economisti, banchieri centrali, mercati finanziari, famiglie e imprese, convinti che passerà. Addirittura nell’Eurozona le aspettative dei consumatori la vedono tornare al 4,9% entro fine 2023 e al 2,5% in tre anni.

Ossia siamo tutti d’accordo che non abbiamo davanti un altro decennio stile Settanta del secolo scorso. Seppure ormai dovremmo aver tutti imparato che “never say never”. I dissensi sorgono sul quanto tempo occorrerà per il suo passaggio e quante martellate di maggiori tassi richiederà. Dissensi che, come una faglia tettonica, passano attraverso le varie categorie di “dotti, medici e sapienti”.

Ma guardiamo di nuovo più da vicino qualche numero e qualche mutamento di prospettiva. Fino alla fine dell’estate scorsa si riteneva che la discesa dell’inflazione fosse iniziata e sarebbe stata rapida e lineare. Poi in USA è arrivata la messe di dati di inizio 2023 e la revisione di quelli vecchi, cosicché è emerso che, come ha detto Jerome Powell, “sedia” FED, nella sua recente audizione al Congresso, “la strada per l’obiettivo del 2% è ancora lunga ed è probabile che sarà accidentata”.

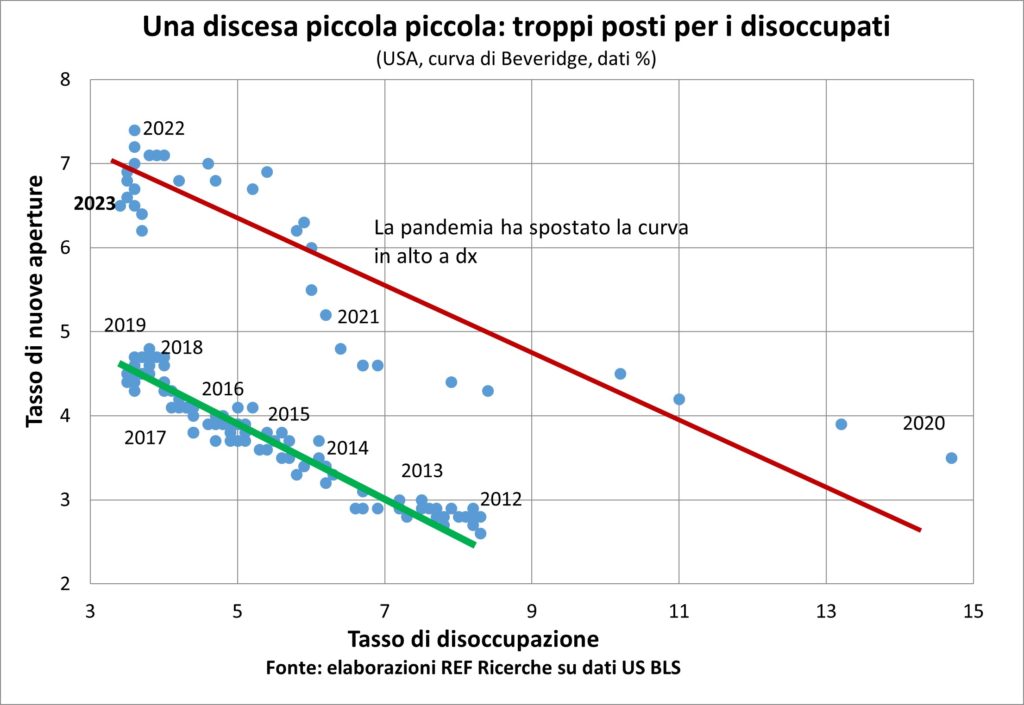

D’altra parte, il primo motore mobile dell’inflazione, ossia la dinamica del costo del lavoro, rimane su di giri, anche se nei dati di febbraio c’è un rallentamento, e questo perché l’offerta di lavoro è scarsa. Sia al di qua che al di là dell’Atlantico. Basta chiedere a qualunque imprenditore di qualunque settore per farsi raccontare la difficoltà di trovare personale con bassa, media e alta qualifica. Una difficoltà che ha reso difficile soddisfare gli ordini nell’ultimo biennio ed è perciò che le imprese hanno continuato ad assumere anche quando la domanda era meno robusta, così da poter essere a ranghi completi nel momento della ripartenza. E queste assunzioni si sono tradotte in maggior reddito che alimenta i consumi e quindi autorealizza la ripartenza stessa.

Un modo per vedere quanto sta avvenendo è osservare la curva di Beveridge nel mercato del lavoro americano, curva che mette in relazione tasso di disoccupazione e tasso di “vacanza” dei posti disponibili. La curva si è spostata nettamente verso l’alto a destra, durante la pandemia, segnalando che ci sono molti più posti disponibili rispetto al numero di disoccupati. Una condizione di permanente pressione al rialzo dei salari. E ci sono segnali molto timidi di un suo ritorno dove stava in precedenza.

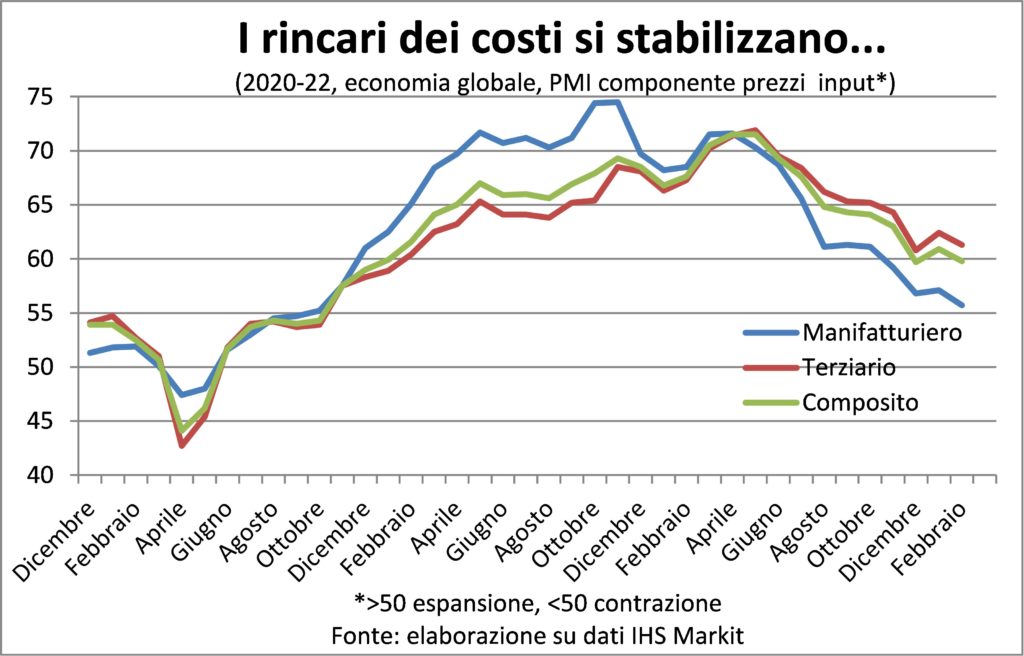

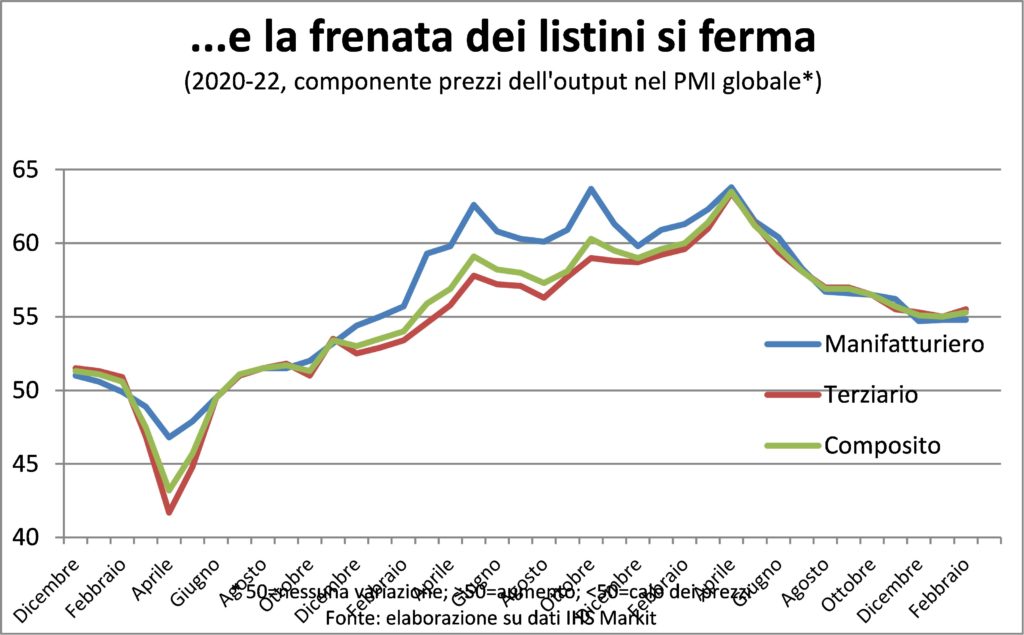

Un altro indicatore, tratto nuovamente dalle indagini PMI di febbraio, ci dice che la disinflazione sta procedendo sì nei costi ma solo nel manifatturiero, che ha una maggiore intensità di utilizzo delle materie prime (le cui quotazioni si sono molto ridimenzionate), mentre si è fermata nel terziario.

E per i prezzi finali le imprese continuano a scaricare a valle sia i passati rincari nei loro acquisti sia i rincari nuovi nei salari.

Queste indicazioni hanno trovato conferma nella dinamica in accelerazione dell’inflazione al consumo core nell’Area-euro, e probabilmente troverà altrettanta validazione nell’analoga misura USA.

Per riassumere: l’inflazione sta scendendo, ma meno velocemente di quanto alcuni sperassero. E più tempo ci mette a calare più tempo ne richiederà a scendere ulteriormente, perché i salari cercheranno di recuperare il potere d’acquisto, spingendo così all’insù i costi e i prezzi.

TASSI E VALUTE

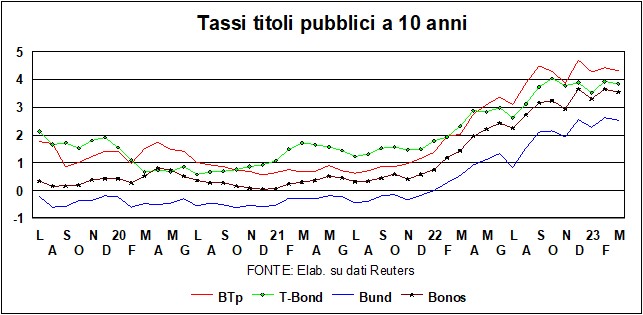

I rendimenti dei T-Bond a 10 anni sono da qualche mese a livelli che non si vedevano da 13 anni, vicino al 4%. Anche dopo la brusca discesa del 9 e 10 marzo. E i tassi sono saliti non solo in America: in Germania il rendimento del Bund è il più alto da 12 anni, mentre per il nostro BTP, come si conviene a un Paese dai mercati finanziari sempre piuttosto agitati, il record dei rendimenti data da un po’ meno (10 anni). Tassi più alti non sono ben accolti per un Paese come il nostro, con un grosso debito da servire, ma almeno, a differenza di quel che succede solitamente in tempi di tassi crescenti, lo spread con il Bund non è salito, anzi… Al che si pongono due interrogativi: primo, perché i tassi sono alti dappertutto? Secondo, perché il nostro spread non si allarga?

La risposta alla prima domanda sta nelle politiche monetarie. Le Banche centrali hanno smentito, con le parole e col gesto, le attese di quanti contemplavano prossime resipiscenze: rallentamenti, arresto, o addirittura inversioni nei passi dei tassi. E le ragioni di questa risoluzione sono almeno due: da una parte, l’inflazione (quella di fondo, esclusi alimentari ed energia) non accenna a flettere, anzi… Dall’altra parte, l’economia, come detto sopra, tiene più del previsto, e questo incoraggia le Banche a perseverare nella stretta, sperando di vincere il Sacro Calice: sconfiggere l’inflazione senza innescare recessione.

La risposta alla seconda domanda è consolante. La politica di bilancio del Governo Meloni è stata prudente, nel solco del Governo Draghi, e questo ha rassicurato i mercati (i quali mercati sanno anche che la Bce ha nella sala armi il TPI, le OMT e sigle assortite…). Rispetto ai massimi del settembre scorso, quando i mercati erano preoccupati per le elezioni (non tanto sull’esito, ma su quello che avrebbe fatto il nuovo governo), lo spread è sceso di una sessantina di punti sul Bund, e di una cinquantina di punti sui Bonos.

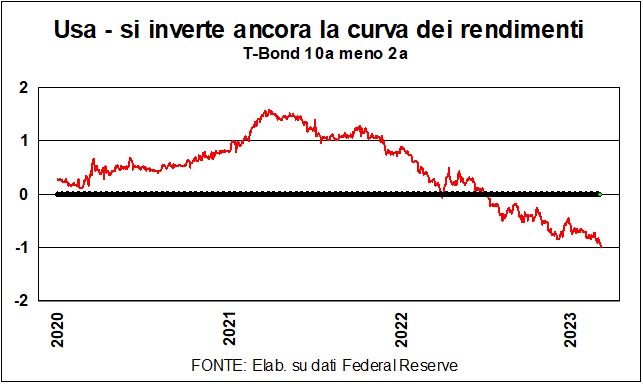

L’inversione della curva dei rendimenti è, a oggi, una realtà per 33 Paesi. Per l’America ha raggiunto livelli (vedi grafico) che non si vedevano dai tempi della spietata stretta monetaria del leggendario Paul Volcker, nel 1980 (a parte il T-Bond a 2 anni, anche il Federal Funds è oggi nettamente al di sopra del T-Bond 10 anni – e c’è anche un’inversione nelle scadenze lunghe, con il 30 anni che rende meno del 10 anni).

Dobbiamo preoccuparci di questa inversione, dato che di solito è associata a un’economia che va indebolendosi? L’interpretazione tradizionale suona così: i tassi brevi sono più alti perché la Banca centrale stringe, questa stretta andrà a causare una recessione, la domanda di fondi calerà e quindi i tassi lunghi calano al di sotto dei tassi brevi. Ma c’è nella temperie presente, anche un’altra interpretazione: la prima parte è la stessa, i tassi brevi sono alti perché la Banca vuole stroncare l’inflazione; la seconda parte dice: i mercati credono che l’inflazione calerà e quindi chi chiede soldi a 10 anni non ha bisogno di un rendimento che tiene conto dell’inflazione attuale, ma guarda solo a quella futura. Questa interpretazione è confermata dalle stime dell’inflazione attesa, che vedono una dinamica dei prezzi – sia calcolata dalle inchieste presso le famiglie che ricavata da misure di mercato – nettamente al di sotto dell’inflazione di oggi. In un caso e nell’altro l’inversione è nella mente dei mercati, mente fervida di immaginazione e mutevole d’orientamento…

Questa curva dei rendimenti è invertita anche per la Germania, per la Francia… ma non per l’Italia. Il che può sembrare un bene, dato che di solito, come detto, il fenomeno dell’inversione è un precursore della recessione. Ma nel nostro caso, il rendimento del BTp a 10 anni si mantiene alto perché l’Italia ha rischi permanenti: un rischio politico e un alto debito pubblico (il debito totale, in realtà, non è un debito, avendo l’Italia una posizione netta sull’estero attiva e in misura significativa).

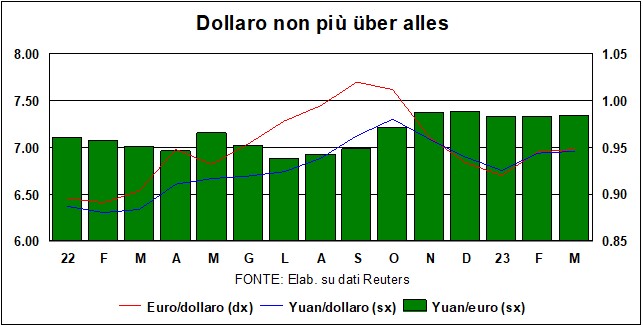

Sui mercati dei cambi, c’è bonaccia. Come si vede dal grafico, le oscillazioni, sia per il dollaro/euro che per il dollaro/yuan, sono piuttosto contenute, e anche le (relative) sorprese come le parole di Powell circa la salita dei tassi (che hanno annacquato le attese di rallentamenti) non hanno mosso il cambio più di tanto. Forse perché su questa continuazione della stretta sia la Fed che la Bce marciano unite e quindi non c’è ragione di divaricare i destini dei cambi.

Là dove ci sarebbe materia di sorprese sta nella (relativa) tenuta delle Borse (malgrado il ‘cigno grigio’ delle banche americane, che non ha peraltro serî potenziali di contagio). Con tassi in crescita, si potrebbe pensare che le quotazioni azionarie vadano a soffrire. Dopotutto, dette quotazioni, secondo teoria, non dovrebbero essere altro che un grumo in cui si racchiudono gli utili futuri, attualizzati a oggi con un adeguato tasso di sconto; e, se detto tasso sale, il valore attuale degli utili futuri si rimpicciolisce. Qui soccorre, tuttavia, la differenza, appena menzionata, fra inflazione attuale e inflazione attesa. Non è affatto chiaro se gli utili futuri debbano essere scontati con il Federal Funds di oggi o con quello atteso. Beninteso, poi sulle Borse, che spesso si muovono senza rima né ragione, pesano anche fattori di umori, timori e speranze, il cui combinato disposto porta a previsioni la cui affidabilità assomiglia a quella degli aruspici, che si affidavano alla balbuzie fortunosa degli uccelli o al lontano contrappeso degli astri. Allora, le Borse sono in preda a una “esuberanza irrazionale” (alla Greenspan), o a una “razionale esuberanza”? Temiamo la prima e speriamo nella seconda…