Lo “speriamo che me la cavo” da auspicio si sta trasformando in constatazione. Le economie che erano in predicato di finire in recessione, strette tra l’incudine della peggiore crisi energetica da mezzo secolo a questa parte e del più rapido dietrofront dei tassi a memoria di analista, e angosciate dalla guerra in Ucraina, ne stanno sgattaiolando fuori ammaccate ma vispe e pronte a riprendere il sentiero di crescita. Il 2023, come il diavolo, si rivelerà meno brutto di come lo abbiamo immaginato e dipinto. Come mai? Di chi o di cosa il merito? E a che punto sono i sistemi economici nel recupero di condizioni post-pandemiche “normali”?

Il fulcro su cui si stanno risollevando i sistemi economici è la crescita dell’occupazione. Solitamente, nelle vicende del ciclo economico, l’occupazione è un indicatore ritardato, perché il flusso delle assunzioni prosegue un po’ per inerzia e un po’ per inconsapevolezza di molte imprese della tempesta congiunturale in arrivo. Quelle assunzioni ricordano la luce di stelle ormai morte, che continua giungerci perché distanti anni luce, appunto. Ma a un certo punto arriva quello che alcuni economisti ora chiamano «il momento di Willy il coyote»: quando lo sfortunato personaggio dei cartoon creato da Jones e Maltese rimane per alcuni attimi sospeso per aria prima di rendersi conto di essere finito oltre il ciglio del burrone, e quella presa di coscienza sembra impedirgli di continuare a volare e lo precipita in picchiata a sfracellarsi.

Ma questa non è una svolta ciclica normale. Perché le imprese, pur vedendo cadere ordini e accumulare le scorte e tagliando la produzione, continuano ad assumere. Lo fanno perché sono state bruciate dall’esperienza di non avere personale per espandere l’offerta a soddisfazione della domanda di beni e servizi. Avevano licenziato massicciamente appena la pandemia scoppiò e sono state sorprese dal rimbalzo lesto e sostenuto dalle politiche governative e dalla voglia di vivere della domanda di consumi di beni prima e di servizi poi. Non vogliono ritrovarsi nelle stesse condizioni quando il ciclo ripartirà e ampliano i ranghi.

In secondo luogo, la svolta ciclica non è normale perché la pandemia ha ridotto l’offerta di lavoro, inducendo molte persone a uscire dal mercato come esito del ripensamento della gerarchia valoriale, oltre a lasciare una lunga scia di chi ha perduto la vita (malcontati circa 3 milioni tra le due sponde dell’Atlantico e oltre 6 milioni nell’universo mondo). Oltre a ridurre a un rivolo per oltre un anno i movimenti migratori. Quindi la ricerca di personale è diventata una specie di caccia al tesoro, e i datori che sono arrivati con successo alla fine del percorso non si fanno sfuggire le preziose risorse.

Infine, troppi commentatori, preda di un ultraneoliberismo (forse come reazione istintiva al montante ritorno del ruolo pubblico), trascurano la cruciale e potente azione dei governi, nell’iniettare risorse nei bilanci di famiglie e imprese, complice il finanziamento a pie’ di lista delle Banche centrali. Molteplici punti di PIL, mica bruscolini.

Le politiche di aiuto proseguono, in altri modi e per altri fini. Ed è questa la terza rilevante differenza con analoghe fasi cicliche del passato: i governi hanno mandato in soffitta le teorie delle austerità espansive (mai tanti danni economisti ritenuti di vaglia hanno causato al corpo sociale!), e si sono buttati a emulare le nazioni che investono in infrastrutture, ricerca, nuovi settori. Complici i mutamenti geopolitici, le politiche di reindustrializzazione, che si erano timidamente affacciate nel post-trauma della Crisi finanziaria del 2008-9, diventano ora corpose e mirate. Non solo maggiori spese in infrastrutture, ma anche forti sussidi per impiantare macchinari e produzioni di microchip e biofarmaci (l’elenco sarebbe più lungo…) – naturalmente, tutto questo fa sorgere accuse di protezionismo e di velata autarchia, ma i benefici sono maggiori dei malefici.

Accanto e insieme a questi fattori ci sono i massicci investimenti delle imprese, resi obbligati dalle rivoluzioni verdi, digitali e in biopharm. Ossia una tipica ondata guidata dalle innovazioni. Tra queste c’è la space economy, piccola in sé ma vasta per le ricadute in tutti gli ambiti dell’attività umana. E vogliamo parlare del riarmo, indotto da quella malsana impresa che si chiama guerra? Insomma, avremo più burro e più cannoni a tenere su domanda di beni e di lavoro.

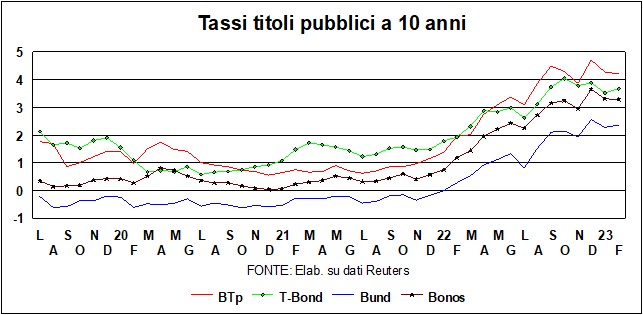

Tuttavia, dato che ogni rosa ha le sue spine, la congiuntura migliore del temuto rischia di essere punta dalla tenace pervicacia delle Banche centrali che si dichiarano poco convinte della discesa dell’inflazione e, in attesa di esser convinte, continueranno ad alzare i tassi. Abbiamo quindi da una parte un positivo abbrivio dell’economia, e dall’altra parte – l’un contro l’altro armato – l’effetto negativo dell’aumento del costo del danaro sull’economia reale. Il quale ‘effetto negativo’ sembra essere più forte in America rispetto all’Europa: negli Stati Uniti il prime rate è al 7,75%, e i tassi sui mutui a 30 anni sono sopra il 6%: in ambedue i casi ben oltre le attese di inflazione. I tassi per famiglie e imprese in Europa (vedi sotto) sono meno costrittivi.

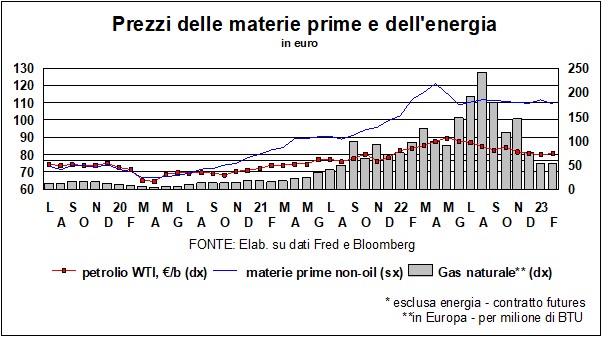

In questo tiro alla fune fra abbrivio e restrizione, mette conto segnalare l’influenza della Cina. In quest’anno e nel prossimo le ultime stime del Fondo monetario danno una Cina che riprende il ruolo di locomotiva, dopo che, per la prima volta da decenni, lo aveva perso nel 2022: il Pil cinese è visto crescere nettamente di più del Pil mondiale per il 2023 e 2024. Il che è cosa buona, se non fosse per il fatto che la ripresa della Cina – primo assorbitore mondiale di materie prime – rischia di rinfocolare le quotazioni di dette materie, tenendo alta l’inflazione.

Nelle Lancette del mese scorso avevamo opinato che “per strozzare nella culla” la spirale prezzi-salari bisogna auspicare che i secondi non tengano il passo dei primi. Insomma, Fed e Bce auspicano che i lavoratori perdano potere d’acquisto, il che farebbe rallentare l’economia”. In Giappone – mette conto segnalare – questo dilemma non si pone: il Primo ministro ha apertamente invitato le imprese ad aumentare i salari più del tasso di inflazione (che è al 4%), e l’auspicio è stato esaudito: a dicembre gli stipendi sono aumentati del 4,9%, anche se spronati da quella particolare ‘tredicesima alla giapponese’ che sono i bonus di fine anno. Si vede che, dopo decenni di angoscia da deflazione, un po’ di spirale prezzi-salari per i giapponesi è come il cacio sui maccheroni.

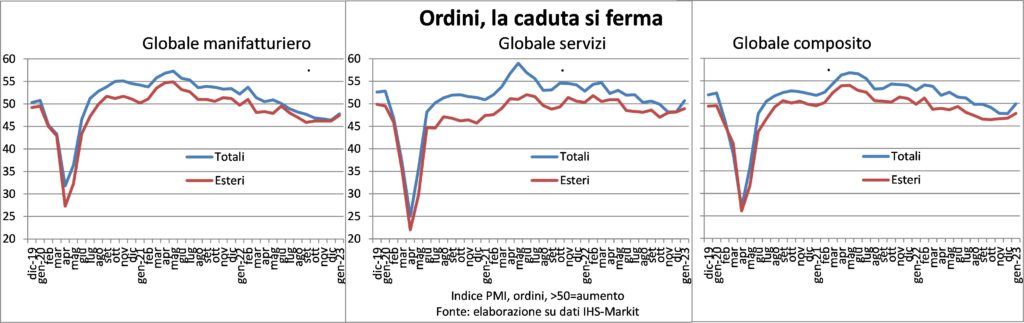

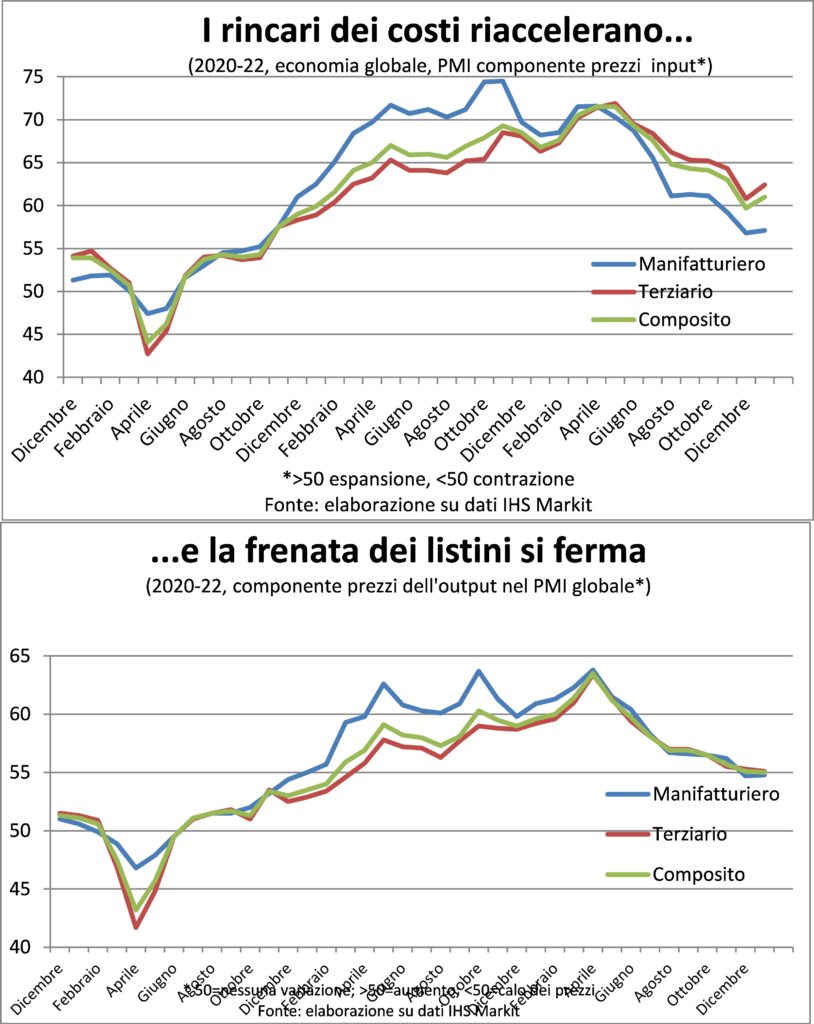

Passando in rassegna alcuni dati usciti nell’ultimo mese, sulla base dei quali abbiamo ricalibrato più positivamente la valutazione sulle prospettive economiche, ecco il giudizio sugli ordini, ricavato dall’indagine PMI: la caduta si è, quasi bruscamente, fermata a inizio 2023.

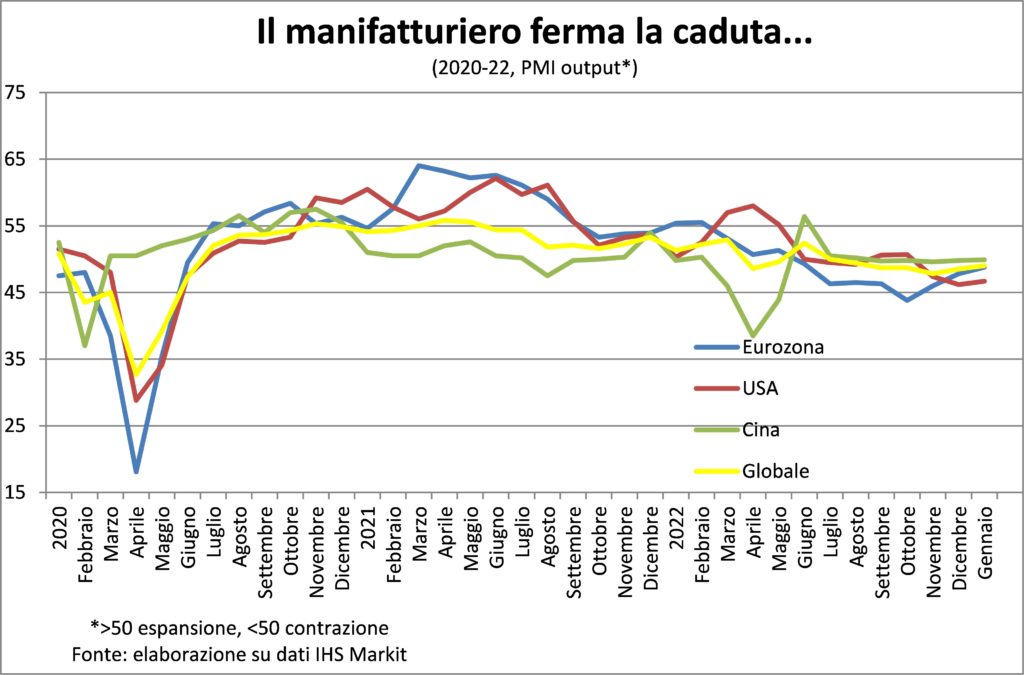

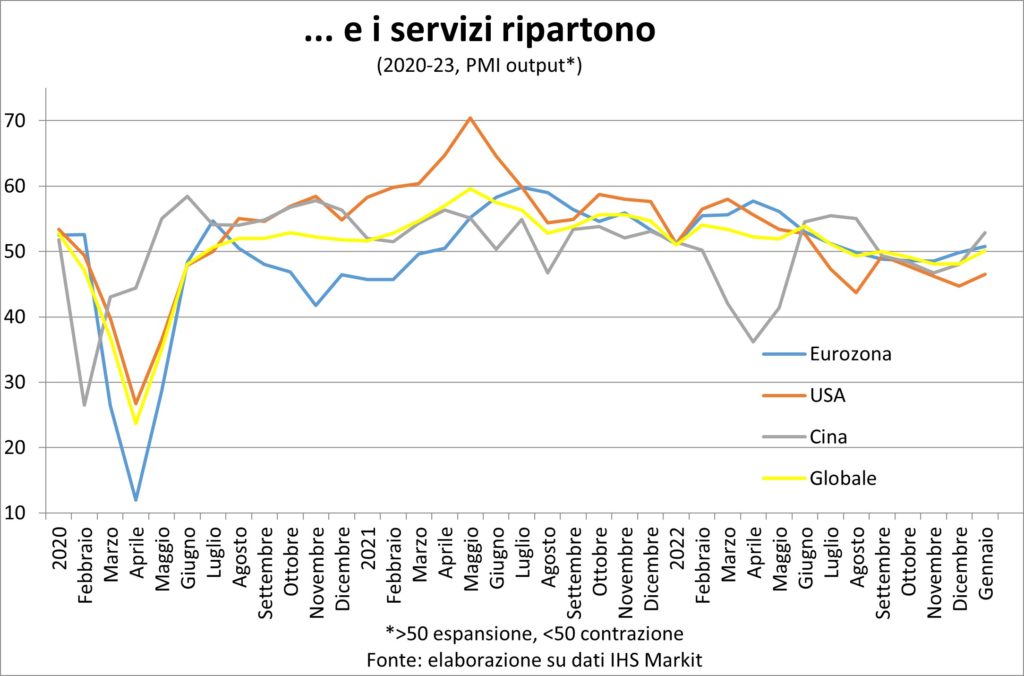

È il miglior viatico all’andamento complessivo del settore privato. E, infatti, l’indice complessivo PMI dice che nel manifatturiero l’arretramento si è fermato, e nei servizi è già ricominciata l’espansione.

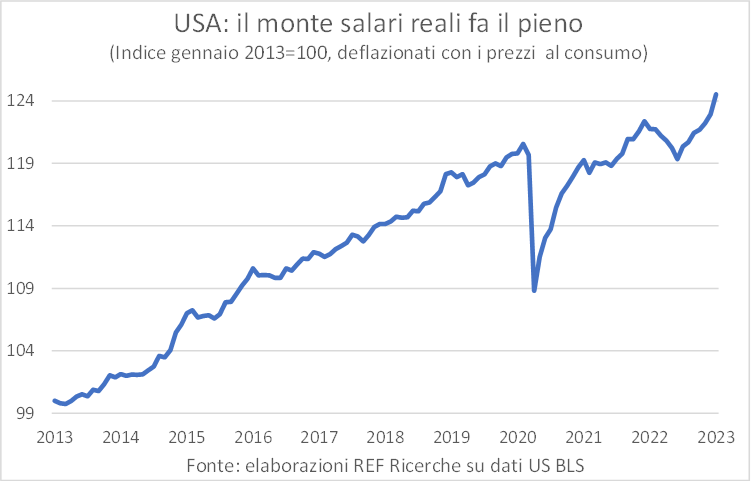

Infine, il grafico-chiave per comprendere quanto sta accadendo nel mercato del lavoro: l’andamento mensile del monte retribuzioni reali in USA. Che sta crescendo rapidissimamente, combinando aumento stratosferico dei posti di lavoro, incremento delle ore lavorate, miglioramento delle buste paga e diminuzione, sul periodo precedente, del costo della vita. Così quel monte ha raggiunto le altitudini che avrebbe avuto se fosse proseguita la tendenza pre-pandemia. È il combustibile più potente per sostenere fiducia e capacità di spesa dei consumatori americani. Se esistessero gli indicatori, in Europa osserveremmo la stessa performance.

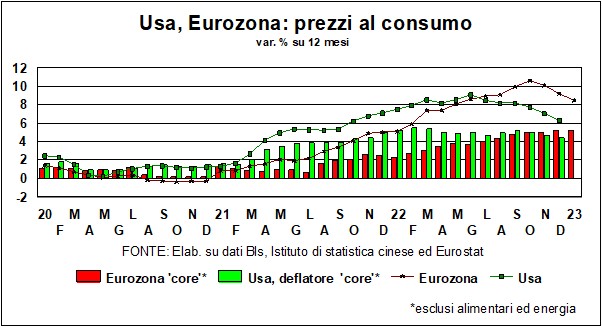

INFLAZIONE

La corsa dei prezzi, misurata sulla variazione annua, continua a decelerare, anche piuttosto rapidamente. Questo vuol dire che «l’inflazione non c’è più!»? Frase da ripetere con quella gioia che nasce dal sollievo, come di chi si è svegliato di soprassalto dopo aver avuto l’incubo di essere molto sovrappeso e canticchia «e la pancia non c’è più!». Calma e gesso (quello che si usa per preparare la stecca al prossimo colpo di biliardo).

Infatti, se le materie prime energetiche e alimentari sono molto meno care che prima della crisi legata alle vicende belliche, restano comunque un multiplo dei livelli precedenti quella crisi, la scarsità di lavoratori rimane lì, come abbiamo raccontato sopra. E se una risorsa è scarsa, tende a rincarare. E nel determinare i listini il costo del lavoro è perfino più importante e pervasivo dell’energia, essendo anche esso presente in tutte le attività ed essendo due terzi (più o meno) del valore aggiunto, ossia della ricchezza prodotta da una nazione.

Inoltre, quel costo è la parte di gran lunga principale del reddito delle famiglie, quindi il suo aumento alimenta tale reddito e la spesa verso cui viene indirizzato. Così il maggior costo del lavoro agisce sull’inflazione sia dal lato dei costi, appunto, sia da quello della domanda.

Qualche segnale di ciò si legge nella componente prezzi delle interviste ai direttori di acquisti (PMI), che illustra la battuta d’arresto all’inizio del 2023 del processo disinflazionistico intrapreso nella seconda metà del 2022. Se guardiamo all’insieme del quadro acquista spessore empirico l’ipotesi che pandemia e guerra abbiano dissolto le spinte deflazionistiche (ossia di riduzione dei prezzi) che si erano impossessate (come Mefisto dell’anima di Faust) del corpo e dello spirito delle economie dalla Crisi finanziaria in poi. In una sorta di crisi scaccia crisi.

In altre parole, osserveremo ancora per un po’ la riduzione della variazione annua dei prezzi al consumo, ma a un certo punto questa riduzione lascerà il posto a un’invarianza (derivata seconda nulla dell’indice dei prezzi). Scendere da lì sarà più lungo e doloroso, a meno che le imprese non sacrifichino i margini, con quel che consegue per la redditività degli investimenti, anche azionari. Cadremmo, cioè, dalla padella nella brace di una recessione degli utili.

TASSI E VALUTE

È bastata qualche intimazione che l’economia se la stia cavando meglio del previsto per scoccare nuove frecce: gli arcieri delle Banche centrali hanno fatto partire i dardi e ne hanno messo altri nella faretra. Una volta tanto, la Bce (forse perché era partita più in ritardo) ha fatto più della Fed (+0,50% contro +0,25%). Ma forse, se la Fed avesse saputo che di lì a poco i dati avrebbero mostrato più di mezzo milione di nuovi posti di lavoro creati a gennaio, avrebbe anche lei fatto un +0,50%?

Questa precisa domanda è stata posta al Presidente Powell, che si è pudicamente rifiutato di rispondere. Comunque sia, da quando i dati hanno mostrato che l’economia marcia più spedita di quanto si pensava, i tassi stanno risalendo, in America, in Europa e in Italia (ove lo spread è salito un po’, come sempre succede quando la tendenza è al rialzo, ma si mantiene a livelli non preoccupanti, ben sotto quota 200).

Gli attori sulla scena dei tassi sono almeno cinque: l’economia reale, l’inflazione, le politiche monetarie, le ‘condizioni finanziarie’ (a parte i tassi) e quelle geopolitiche (dall’Ucraina ai ‘palloni gonfiati’ cinesi). Con tanti fattori che tirano da una parte e dall’altra, si comprende come il cammino dei tassi sia difficile da decifrare. Anche le Banche centrali, che pure tengono il dito sul grilletto, ammettono che le prossime mosse saranno ancor più di prima condizionate dai dati dell’economia.

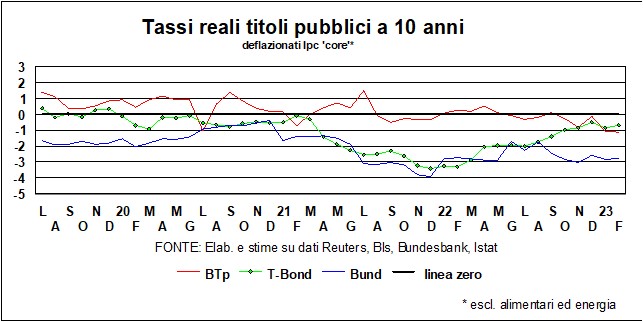

I tassi reali sono poco variati (se deflazionati, come usiamo fare, con l’inflazione core) e si mantengono confortevolmente sotto zero.

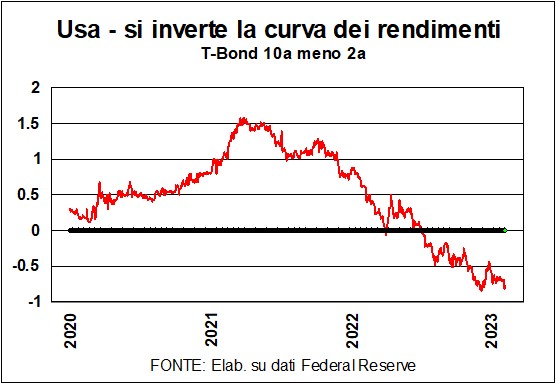

La Fed dovrebbe essere compiaciuta di aver spinto la curva dei rendimenti (T-Bond a 10 anni meno T-Bond a due anni), in negativo, a livelli che non si vedevano da un quarto di secolo: questa inversione è di solito un segnale di recessione. Ma in quest’anomalo ciclo, affollato di cigni neri, questi segnali non hanno più la valenza di un tempo.

Tanto più che l’impatto delle politiche monetarie sull’economia reale deve essere giudicato a seconda di come vanno gli altri fattori che influenzano le condizioni finanziarie, dal cambio (una moneta che si svaluta allenta le condizioni monetarie) alle Borse (i prezzi delle azioni determinano il costo del capitale di rischio), agli spread fra titoli rischiosi e quelli privi di rischio…

La buona tenuta delle Borse (finché dura) compensa in parte la restrizione da tassi e le Banche centrali potrebbero voler insistere sugli aumenti per compensare altre variabili che remano in direzione contraria. Un dilemma, questo, che, in maggiore o minor misura, si manifesta non solo in America ma anche altrove, dall’Europa all’Australia. Molto dipenderà da come evolve l’economia reale. I presidenti della Fed e della Bce, Powell e Lagarde, così come noi, poveri comuni mortali, stiamo tutti alla finestra.

Si è detto sopra che il costo del danaro ‘morde’ particolarmente in America, con un prime rateal 7,75% e tassi sui mutui a 30 anni sopra il 6%, ben al di là delle attese di inflazione, sia che queste siano traguardate con le inchieste presso le famiglie o ricavate dalla differenza di rendimenti fra titoli ‘normali’ e titoli protetti dall’inflazione. In Europa un simile confronto suggerisce che il costo del danaro è più leggero: i dati della Bce dicono che (a dicembre 2022) i tassi sui mutui a più di 10 anni nell’Eurozona sono al 2,7%, e i prestiti alle imprese (fino a 1 milione di euro e per durate fino a 5 anni) costano il 4,5%. I dati per l’Italia sono leggermente più alti, ma fortunatamente ben meno rispetto allo spread fra titoli sovrani, che è influenzato da fattori politici.

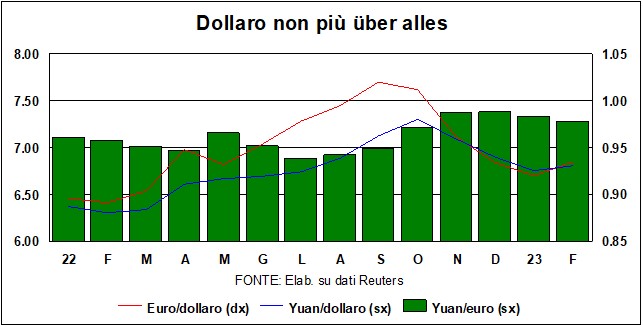

Il cambio del dollaro, dopo aver ceduto nei mesi scorsi, ha riguadagnato un po’ di terreno (sia nei confronti dell’euro che nei confronti della moneta cinese), per le stesse ragioni che hanno spinto il rendimento dei T-Bond: la tenuta dell’economia, che cresce malgrado la debolezza dell’edilizia, il settore più danneggiato dagli alti tassi. Abbiamo menzionato poco sopra i cinque attori sulla scena dei tassi. Su quella delle valute gli attori sono anche di più, per non parlare delle comparse. Comunque, la scena valutaria sembra andare stabilizzandosi intorno ai livelli attuali.

Sui mercati azionari le quotazioni, plasmate dalla saggezza (o dalla pazzia) collettiva (qui gli attori sono milioni…), hanno risolutamente abbracciato la speranza di una pausa nella restrizione monetaria (ma ora tale granitica certezza vacilla…: si chiama volatilità). Wall Street che, dai minimi di ottobre, aveva guadagnato circa il 17%, sta cedendo qualcosa, ma il trend rimane baldanzoso. Il problema è che le quotazioni non sono influenzate solo dai tassi, ma anche dagli utili; e qui le speranza sono meno baldanzose: il mercato del lavoro è favorevole all’offerta e se salgono i costi del lavoro i margini si restringono. Non c’è altra scelta, se vogliamo ipotizzare minore inflazione e più alti salari. Come al solito, chi vivrà vedrà, ma per chi vivrà abbastanza a lungo un investimento nelle azioni rimane il miglior impiego dei risparmi.