Tradizionalmente amatissimi dai risparmiatori italiani, i BTP hanno goduto di ottime performance negli ultimi cinque anni. Analizziamo se oggi ci sono ancora ragioni per investire in queste obbligazioni.

Conviene ancora investire in BTP al giorno d’oggi?

È un po’ che su questo blog non si fa il punto sui titoli di Stato italiani. Ho pensato che fosse il caso di “rimediare”, sia per l’importanza (in generale) delle obbligazioni nel definire un portafoglio ben diversificato, sia per la situazione politica italiana, che si fa sempre più – a modo suo – “interessante”.

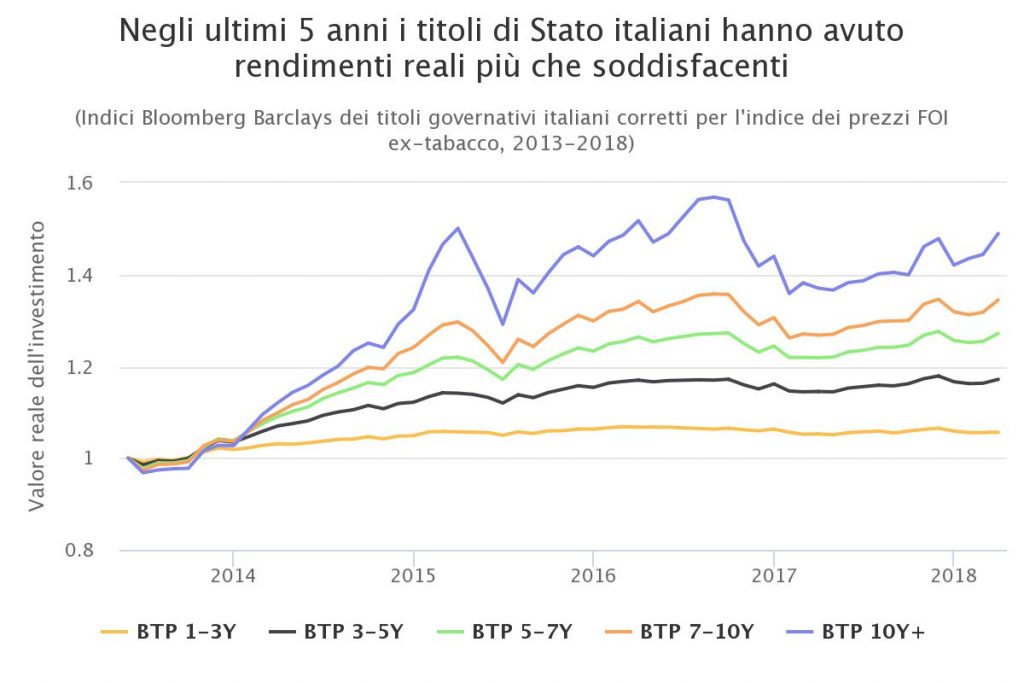

Anche perché, se guardiamo agli ultimi cinque anni, ad investire nei più classici dei titoli di Stato italiani, i BTP, si sono fatti buoni affari, come mostra il grafico della performance reale (cioè il total return aggiustato per tener conto dell’effetto erosivo dell’inflazione) delle obbligazioni governative italiane.

Ma, si sa, il passato è passato. Quindi guardiamo avanti, al futuro. Focalizzandoci sui BTP nominali (quelli indicizzati all’inflazione li affronteremo un’altra volta).

Perché investire in BTP

Se siete risparmiatori con qualcosa da investire, sintetizzando al massimo, ci sono due ragioni principali per acquistare obbligazioni di questo tipo:

il rendimento a scadenza, che si ottiene detenendo il titolo per tutta la sua vita residua (facendo cioè il “cassettista”), incassando e possibilmente reinvestendo le cedole e l’eventuale differenza positiva tra valore di rimborso a scadenza e prezzo d’acquisto;

la ricerca della plusvalenza (o capital gain) derivante dalla vendita del titolo, prima della sua scadenza, a un prezzo superiore a quello di acquisto – un’attività di investimento tipicamente speculativa.

Dunque, procediamo così: analizziamo separatamente le due motivazioni all’investimento e poi tiriamo le conclusioni.

Vita da cassettista

Ipotizziamo di essere un investitore “cassettista” dotato di neuroni ben funzionanti: in tal caso l’obiettivo è ottenere un rendimento reale positivo.

Il rendimento reale deriva da un calcolo ardito, una sottrazione, che mi azzardo a scrivere:

rendimento reale = rendimento nominale a scadenza – inflazione

Il primo termine, il rendimento nominale a scadenza (o yield to maturity) è noto, perché deriva dalla quotazione: lo leggete sui giornali o su siti specializzati, come Bloomberg.

Il secondo termine, trattandosi di un ragionamento sul futuro, è l’inflazione attesa. Lievemente più difficile da stimare. Ma a ben vedere neanche tanto: la Banca Centrale Europea ha come obiettivo un’inflazione annua del 2%. E siccome in BCE lavora gente quadrata, nel medio-lungo termine potete contare sul fatto che non si allontanino di molto da quel numero.

Considerate infatti che, dalla nascita dell’Euro fino alla crisi Lehman Brothers, in media l’inflazione annua è stata dell’1,9%. Includendo le crisi, con contorno di recessione e problemi vari dell’Eurozona, si va all’1,6%, non molto distante dall’obiettivo pari al 2%.

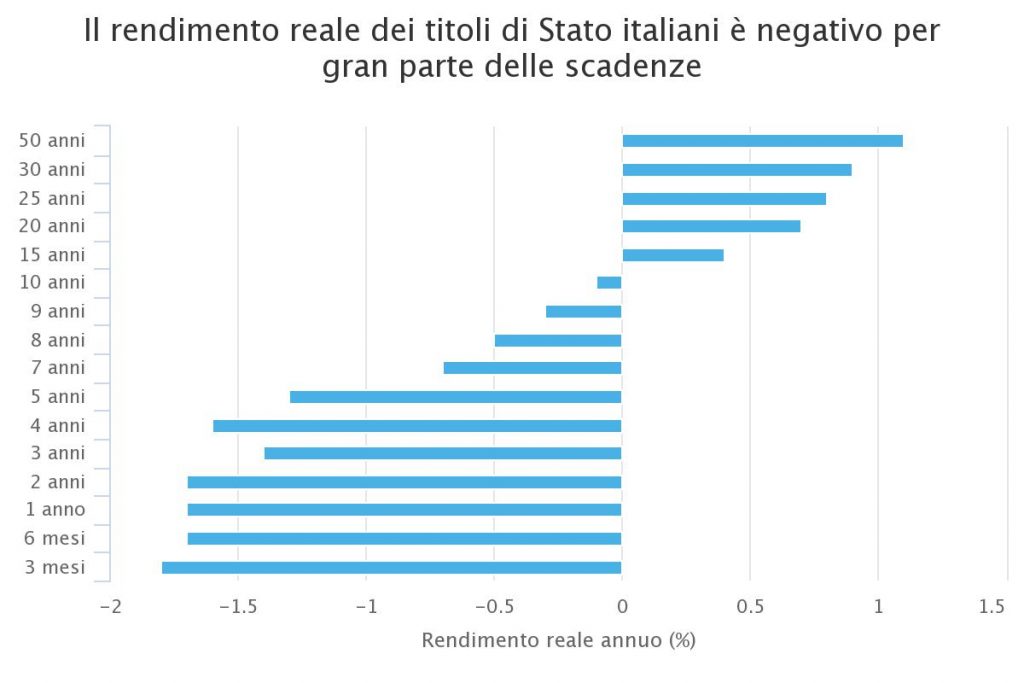

Morale: si possono avere stime decenti del rendimento a scadenza dei titoli di Stato italiani; le trovate nel grafico seguente.

In breve, per trovare un rendimento reale marginalmente positivo occorre investire in BTP per oltre 10 anni, nella speranza che alla fine il governo di turno vi restituisca i quattrini. Già. Potrebbe anche non accadere… Considerate infatti che la componente reale del rendimento si scompone a sua volta in due termini:

- la remunerazione che vi viene offerta dal mercato perché vi private del danaro per un po’ di tempo – il cosiddetto term premium;

- la remunerazione del rischio che il creditore (in questo caso lo Stato) non paghi, cioè il rischio di default.

Ora, “estraendo” dai dati di mercato la probabilità di default dell’Italia, emerge che essa è circa 12,5% su un arco temporale di 5 anni, e circa 23% a 10 anni. Più si allunga la scadenza, più sale la probabilità di default. Non sono i numeri più attendibili di questo mondo, OK, ma una cosa è certa: la probabilità di default dell’Italia non è zero.

Capito l’arcano? Quindi, riassumendo, se intendete intraprendere la carriera del cassettista:

- su scadenze brevi e medie prestate i soldi ottenendo in cambio un guadagno reale negativo – il che significa che non desiderate essere remunerati per la privazione del denaro, anzi, siete disposti a pagare per essa (una vera figata);

- su scadenze lunghe, in termini reali guadagnate sì qualcosa, ma poco (1,1% a 50 anni), e siete a rischio di default – non so come la vedete voi, ma basandomi sui discorsi strampalati fatti in giro da certi personaggi della compagine politica dominante io ritengo che il default non sia un’eventualità da escludere a priori.

Alla ricerca della plusvalenza

Se avete visto molte volte il film Wall Street e vi sentite un po’ Gordon Gekko, potreste essere tipi da ricerca della plusvalenza. Ciò significa una sola cosa: che puntate a vedere scendere i tassi d’interesse. Se invece i tassi d’interesse dovessero salire, perdereste. Semplice.

Allora, vediamo se è plausibile che i tassi d’interesse scendano e che voi otteniate le ambite plusvalenze comprando oggi i BTP. Considerate quanto segue:

- la fase di politica monetaria espansiva mondiale, quella che tiene bassi i tassi d’interesse, va sfumando anche nell’Eurozona, per via del generale miglioramento delle condizioni economiche;

- i tassi d’interesse reali sono negativi su molte scadenze, e questo – l’abbiamo visto – è contro natura, è un abominio economico che non può continuare in eterno; ciò implica che i rendimenti nominali tenderanno salire (magari lentamente, se non ci saranno shock finanziari o economici);

- se verranno portate avanti, come sembra, allegre iniziative come il reddito di cittadinanza, l’abolizione della riforma Fornero e la flat tax, salvo miracoli (nei quali personalmente non credo granché) il debito pubblico italico si gonfierà e i rendimenti dei BTP saliranno per riflettere la maggior probabilità di default dell’Italia;

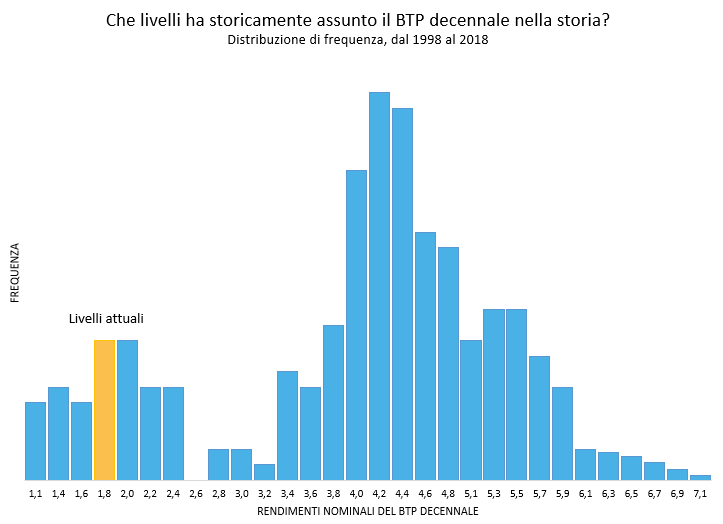

- infine, basta guardare alla distribuzione storica dei rendimenti dei BTP (vedi grafico seguente) per rendersi conto dell’anomalia degli ultimi anni – tenete presente che più lontani dalla media sono i rendimenti, più è probabile che tornino verso essa, risalendo (è la mean reversion).

Niente panico

Il fatto che i BTP abbiano rendimenti poco appetibili e che la probabilità di discesa dei rendimenti (e quindi aumento dei prezzi dei BTP) sia bassina non significa che le obbligazioni italiane siano sull’orlo di una catastrofe imminente. Potrebbero semplicemente galleggiare intorno ai livelli attuali, oscillando randomicamente. Come del resto già stanno facendo da alcuni mesi. In attesa di qualcosa.

Comunque, lascio a ciascuno di voi la conclusione del ragionamento e la risposta alla domanda: ha senso investire oggi in BTP? Dovreste avere tutti gli elementi per poterla elaborare correttamente. Dopodiché non c’è molto altro da dire: il tempo ci darà modo di guardare negli occhi l’impietosa verità.