I tassi sono bassi e tali rimarranno. Non si spiegherebbe altrimenti come l’Austria abbia appena emesso un’obbligazione a 100 anni a un tasso inferiore all’1%, e la domanda degli investitori è stata un grosso multiplo delle quantità offerte. Chissà, forse la scadenza a 100 anni diventerà la “nuova 30 anni”. E forse si andrà ancora più in là, con i bond perpetui. Ci sono, come si sa, molti precedenti. E, come non si sa, Timothy Young, il curatore della Beinecke Rare Book & Manuscript Library dell’Università di Yale, ha appena ricevuto 136,20 euro come interesse su un’obbligazione irredimibile, conservata nella biblioteca ed emessa nel 1648 dalla Hoogheemraadschap Lekdijk Bovendams, una società idrica composta da proprietari terrieri e dignitari locali che gestiva chiuse, canali e un tratto di venti miglia del basso Reno.

Venendo ai nostri giorni, tanto varrebbe per i Governi emettere bond irredimibili per quegli investitori (in primis, direttamente o indirettamente, le Banche centrali) che intendono tenerli fino alla scadenza (che in qui titoli non c’è) e non sono quindi tenuti al mark to market, cosa che sarebbe imbarazzante per i loro bilanci se i tassi salissero di nuovo. Tanto, si sa – il Giappone insegna – che i titoli pubblici di cui le Banche centrali fanno indigestione non saranno mai rimborsati dai governi (a parte il rito del rinnovo alla scadenza, di cui i bond perpetui farebbero a meno).

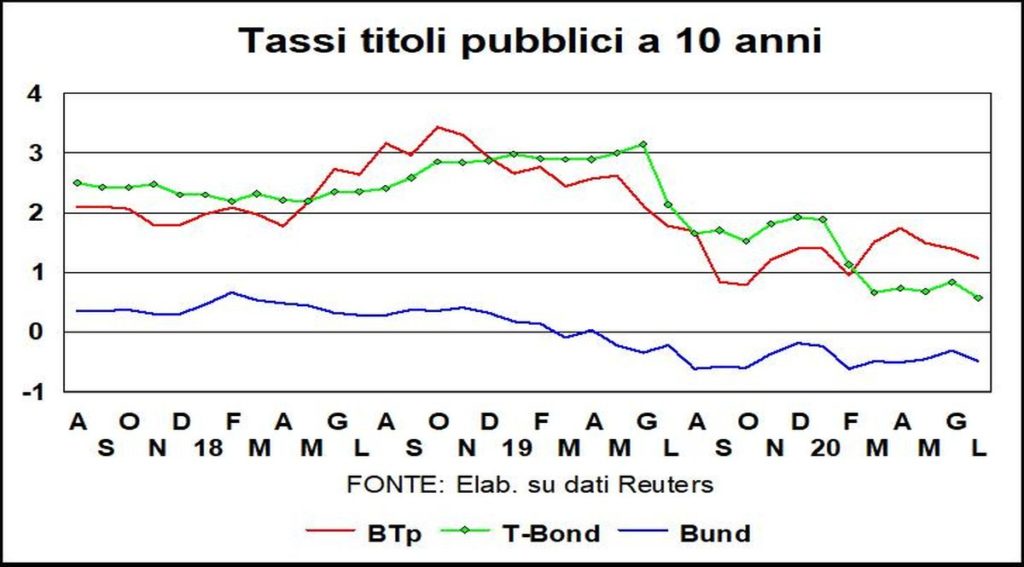

I tassi a lunga, che il mese scorso davano timidi segnali di rialzo, sono scesi di nuovo in seguito alla recrudescenza delle infezioni e alle inevitabili conseguenze su chiusure e danni all’economia. Anche il rendimento dei BTp è sceso. Le fibrillazioni della politica italiana e l’assurdo dibattito sull’utilizzo del prestito del Mes (chi è contrario dovrebbe spiegare perché rifiuta anche alcuni miliardi di euro di risparmi di interesse) non devono nascondere il fatto che la rete di sicurezza stesa attorno al finanziamento delle emissioni italiane di titoli pubblici funziona e funzionerà.

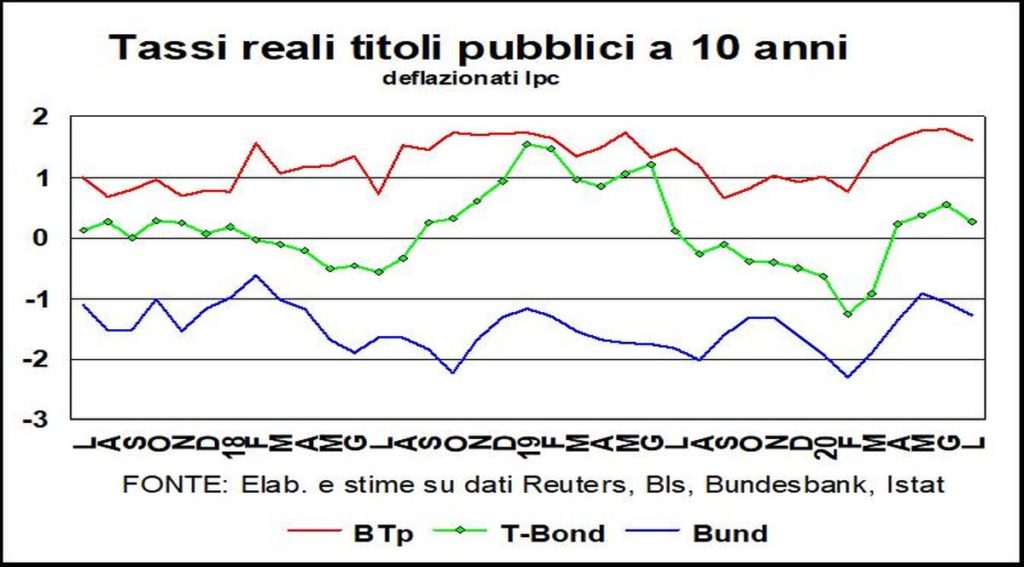

I rendimenti dei T-Bond, intorno allo 0,6% sul titolo a 10 anni, sono ai minimi storici, e quelli dei Bund – negativi intorno a -0,5% – sono vicini ai minimi di inizio anno. Malgrado la discesa dell’inflazione, che avrebbe altrimenti appesantito i rendimenti reali, anche questi ultimi stanno scendendo. La vecchia regola secondo cui il tasso reale di interesse dovrebbe essere vicino al tasso di crescita dell’economia, è destinata a rimanere disattesa in questa crisi epocale, dove i tassi di (de)crescita vanno, per molti Paesi, poco sopra o poco sotto il -10 per cento.

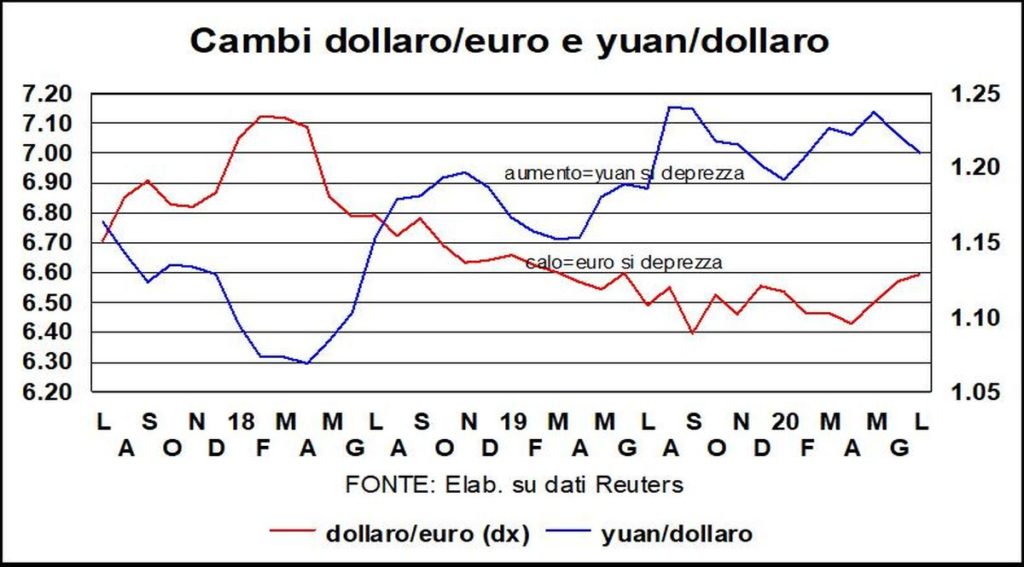

Il dollaro si è indebolito verso tutte le principali valute, in parte per ragioni geopolitiche – gli Stati Uniti non stanno dando una grande immagine di sé, sia per le bizze di Trump che per le impennate del virus – sia perché le prospettive di crescita si fanno “meno peggiori” in Europa rispetto all’America.

La performance del dollaro è specialmente rilevante nei confronti dello yuan, che si è rafforzato a quota 7 e potrebbe anche andare verso il “sei virgola”. La Borsa di Shanghai, che è fortemente salita (come il Nasdaq americano, è ben al di sopra del livello pre-pandemia) sta attirando capitali (incrociamo le dita). E il differenziale di crescita fra Cina e America è molto alto.

Le Borse hanno fatto spallucce ai ritorni del virus, e sembrano confidare maggiormente sul basso costo del danaro, che ingrandisce quei profitti futuri scontati ad oggi che sono il fondamento teorico dei prezzi delle azioni. Il problema, naturalmente, sta nel fatto che questi profitti – presenti e futuri – potranno presentare sorprese negative. Ma la speranza è l’ultima dea.

Dove invece le attese sul futuro sembrano annerirsi è nei prezzi dell’oro – tradizionale bene rifugio secondo molti – che saetta verso l’alto fino a sfiorare i record storici del 2011, quasi annusando catastrofi prossime venture.

Insomma, gli investitori nelle azioni e gli investitori nell’oro dovrebbero mettersi d’accordo…