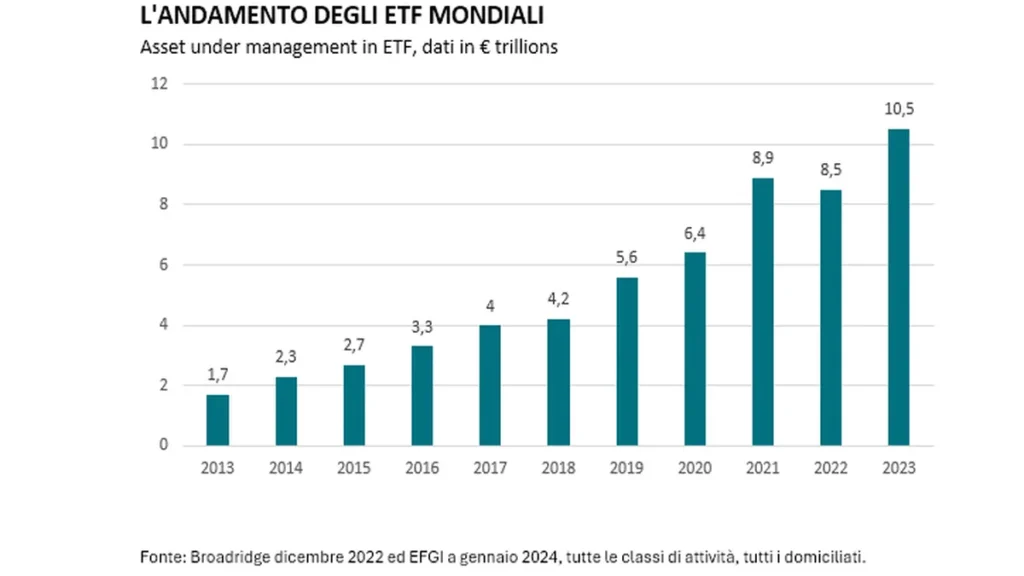

Gli Exchange-Traded Fund (ETF) hanno rivoluzionato il panorama degli investimenti, divenendo un pilastro fondamentale nelle strategie di portafoglio per una vasta gamma di investitori, da quelli istituzionali ai clienti al dettaglio. Successo testimoniato dalle masse in gestione pari a 11.600 miliardi di dollari a fine 2023 a livello globale, raggiunti con un tasso di crescita medio del 16,9% negli ultimi 10 anni. In questo approfondimento, esploreremo in sintesi il mondo degli ETF, focalizzandoci sulle differenze chiave tra gestione passiva e attiva, con un’analisi degli ETF gestiti attivamente che stanno aprendo nuove prospettive ed opportunità nel mondo degli investimenti.

Gli ETF: un Panorama globale

Gli ETF, fondi negoziati in borsa, si distinguono per la loro struttura che fonde caratteristiche proprie dei fondi comuni d’investimento con la liquidità e la negoziabilità in tempo reale delle azioni. Questo strumento “contenitore” permette agli investitori di ottenere esposizione ad un ampio spettro di asset: indici azionari, obbligazioni, commodities diversificate, senza considerare lo spettro di strategie tematiche, settoriali e di stile. Il successo degli ETF trova fondamento nella loro economicità; con un TER medio (Total Expense Ratio, il costo complessivo del fondo) dello 0,16% per le esposizioni azionarie e dello 0,11% per quelle obbligazionarie gli ETF hanno sempre più attratto l’attenzione degli investitori alla ricerca di mattoncini efficienti per la costruzione di portafoglio. Un’altra caratteristica distintiva è la flessibilità, intesa come la possibilità di valorizzare o smobilzzare l’investimento immediatamente ai prezzi di mercato.

Gestione passiva: sotto il segno dell’indice

Gli ETF a gestione passiva sono progettati per replicare le performance di un indice specifico, come l’S&P 500, il FTSE 100 o il domestico FTSE MIB, tipicamente a capitalizzazione di mercato (in cui sono selezionate le più grandi società e la ponderazione avviene in base alla dimensione). Questo approccio segue una strategia di “riproduzione”, mirando a mantenere una composizione in linea con l’indice sottostante al fine di ottenere performance sostanzialmente equivalenti.

I vantaggi della gestione passiva sono:

- Costi ridotti: la mancanza di una gestione attiva riduce le spese, offrendo agli investitori un’esposizione economica all’indice.

- Trasparenza: gli investitori conoscono la composizione dell’indice, migliorando la trasparenza e la comprensione dell’investimento.

- Diversificazione efficiente: La replica dell’indice offre una diversificazione automatica anche con un investimento contenuto.

- Sistematicità: gli indici seguono regole di costruzione oggettive che consentono una rappresentazione sempre attuale del mercato rappresentato.

Gestione attiva: oltre gli indici

A differenza degli ETF passivi, i fondi a gestione attiva possono contare su professionisti finanziari che prendono decisioni di investimento attive. Questi gestori cercano di superare il rendimento del mercato attraverso l’analisi approfondita, la ricerca di opportunità e la gestione discrezionale del portafoglio. I gestori possono regolarmente riallocare risorse in base alle condizioni di mercato, alle prospettive economiche e alle opportunità emergenti.

I vantaggi della gestione attiva sono: - Adattabilità: la gestione attiva permette una risposta tempestiva alle dinamiche del mercato e alle condizioni mutevoli.

- Ricerca specialistica: gli analisti finanziari svolgono un ruolo cruciale nell’identificare opportunità di investimento e mitigare i rischi.

- Rendimento potenzialmente migliore: in un ambiente di mercato volubile, la gestione attiva può generare rendimenti superiori rispetto agli indici di riferimento.

La sintesi ottimale: ETF gestiti attivamente

Gli ETF gestiti attivamente combinano il meglio di entrambi i mondi. Infatti, cercano di superare il rendimento del mercato attraverso la gestione attiva, ma mantengono la struttura degli ETF, offrendo liquidità, trasparenza ed economicità (il TER degli ETF gestiti attivamente, benché tipicamente più oneroso di quello dei passivi, può risultare inferiore a quello dei tradizionali fondi attivi). Questa sintesi rappresenta un’opzione per gli investitori desiderosi di unire l’expertise gestionale con i benefici degli ETF. Tuttavia, essendo gli ETF concepiti come strumenti di asset allocation, generalmente gli ETF attivi adottano dei target di deviazione massima rispetto ai relativi indici benchmark, prevedendo un mandato circostanziato al gestore.

In conclusione, molto si è dibattuto e molto ancora verrà ancora discusso in merito alla scelta tra gestione passiva e attiva e dei fattori che possono far dipendere la scelta tra uno stile e l’altro tra i quali l’ipotesi di efficienza dei mercati ne rappresenta l’elemento più rilevante. Gli ETF, con la loro versatilità e diversificazione di approcci, a tal riguardo stanno definendo nuovi standard nel mondo degli investimenti unendo questi approcci che fino a pochi anni fa sembravano inconciliabili.