I primi mesi del 2013 hanno visto aggravarsi il fenomeno del credit crunch: il numero di imprese che lamentano di essere razionate, soprattutto tra quelle di minore dimensione, è in continuo aumento. Questo fenomeno, come emerso nel corso del convegno “Una finanza per la crescita” promosso dal Circolo REF Ricerche in collaborazione con Comoi al Circolo della Stampa di Milano, presenta costi economico-sociali molto alti, e contribuisce ad aggravare e a prolungare la recessione in corso in Italia, così come in altri paesi europei. I dati parlano chiaro: i tassi di variazione dei prestiti bancari alle imprese sono ampiamente negativi da ormai più di un anno, per tutte le categorie dimensionali. Tuttavia, i dati riportati nel Rapporto sulla stabilità finanziaria della Banca d’Italia (2013) indicano che le piccole e medie imprese sono quelle che segnalano con maggiore intensità di essere razionate. Inoltre, anche il divario tra i tassi d’interesse pagati sulle diverse classi dimensionali di prestiti registra un aumento a partire dall’inizio del 2012. Ecco l’intervento del professor Angelo Baglioni, REF Ricerche, nel corso del convegno in collaborazione con Comoi Group.

Il credit crunch non è solo un fenomeno relativo alle condizioni restrittive di offerta di finanziamenti, ma riflette anche il calo degli investimenti da parte delle imprese e di conseguenza il calo della domanda di prestiti. Tuttavia, le indagini effettuate dalla Banca Centrale Europea con riferimento all’area euro e dalla Banca d’Italia per il nostro paese ci indicano un irrigidimento delle condizioni di offerta di credito, il cui effetto pro-ciclico è innegabile.

Il 2012 si caratterizza come il primo anno in cui il calo dei prestiti bancari ha interessato non solo le imprese classificate come “rischiose” (in base a indicatori di bilancio), ma anche quelle considerate “sane” o “vulnerabili”, al contrario di quanto accadeva nei due anni precedenti. Ciò indica una restrizione creditizia che penalizza anche le imprese in buone condizioni reddituali e patrimoniali; il fatto che queste imprese debbano ridurre la loro attività a causa di vincoli finanziari è un esito particolarmente inefficiente della situazione corrente.

La principale determinante della restrizione creditizia risiede nell’aumento del rischio di credito connesso all’attività bancaria. Come si vede dai dati sul tasso d’ingresso in sofferenza dei prestiti bancari, nel 2012 questo indicatore ha subito un’impennata, con riferimento alle imprese, che a sua volta si è aggiunta al forte incremento già avvenuto durante la crisi del 2008-2009. L’indicatore relativo alle famiglie è più stabile, ma è comunque più elevato nell’ultimo triennio rispetto al decennio precedente. L’irrigidimento delle condizioni di concessione del credito è la reazione delle banche alla maggiore rischiosità della loro attività.

In prospettiva, è difficile pensare che il nostro paese possa uscire in tempi rapidi da questa situazione di scarsità di offerta di credito bancario. Ciò non solo per le ragioni congiunturali appena richiamate, ma anche per altri motivi. Tra questi, bisogna ricordare che il sistema bancario italiano è da tempo caratterizzato da un elevato funding gap: un eccesso dei prestiti alla clientela rispetto alla raccolta effettuata presso la clientela stessa (famiglie e imprese). Questo dato strutturale costringe le banche italiane a ricorrere ai mercati internazionali all’ingrosso, che costituiscono una fonte determinante di finanziamento. Tuttavia, questa fonte si è via via prosciugata nel corso della crisi finanziaria. In particolare, l’acuirsi della crisi del debito sovrano ha prodotto una segmentazione dei mercati monetari e finanziari nell’area euro, che rende difficile e costoso per le banche italiane accedere a questi mercati. Un altro fattore strutturale, che agirà contro una ripresa dei volumi di credito bancario, è dato dalla transizione in corso verso forme più stringenti di regolamentazione: non solo l’inasprimento dei requisiti patrimoniali legato all’accordo di Basilea III, ma anche l’entrata in vigore dei nuovi requisiti di liquidità.

Le imprese italiane sono tradizionalmente dipendenti dal finanziamento bancario, in misura ben maggiore rispetto ad altri paesi, non solo quelli anglosassoni ma anche quelli dell’Europa continentale. Secondo i dati della Banca d’Italia, nel 2012 la quota dei debiti bancari sul totale dei debiti delle imprese non finanziarie era superiore al 65% per l’Italia, mentre era inferiore al 40% per la Francia e al 50% per la Germania; il dato per USA e UK si attesta attorno al 30%. Questa eccessiva dipendenza è dovuta in primo luogo alla struttura industriale italiana, particolarmente sbilanciata verso le imprese di piccola dimensione. Essa penalizza in modo particolare il sistema industriale italiano, rispetto ai concorrenti esteri, in una fase in cui l’offerta di credito bancario è debole per i motivi appena illustrati.

Per questi motivi, è urgente individuare canali di finanziamento alle imprese alternativi alla tradizionale attività di intermediazione bancaria. Questa urgenza è stata da più parti sottolineata nel dibattito corrente di policy.

Nuovi canali di finanziamento alle imprese

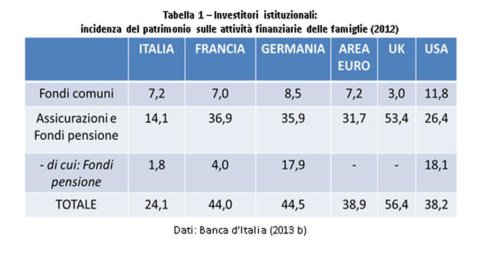

L’individuazione di canali di finanziamento alternativi a quello bancario deve prendere le mosse dalla constatazione che gli investitori istituzionali intercettano una notevole quantità di risparmio delle famiglie, che può in parte essere canalizzato verso il sistema produttivo. Dal confronto internazionale emerge che vi è spazio per un incremento della raccolta di questi intermediari. Inoltre, la composizione dei loro investimenti dovrebbe evolvere verso una maggiore diversificazione, data l’attuale forte concentrazione verso l’impiego in titoli di stato.

Dal lato della raccolta, l’incidenza del patrimonio gestito dalle assicurazioni e soprattutto dai fondi pensione, in rapporto al risparmio delle famiglie, è nettamente inferiore in Italia rispetto ad altri paesi dell’area euro, nonché a USA e UK. Dal lato dell’attivo, i dati relativi al 2012 ci indicano che il 66% delle riverse tecniche delle assicurazioni italiane sono investite in titoli di stato. Per i fondi pensione, la quota investita in titoli di stato è pari al 50%. E’ quindi evidente come uno sviluppo della previdenza integrativa e una maggiore diversificazione dell’attivo del settore assicurativo rappresentano opportunità da sfruttare, al fine di canalizzare verso le imprese una quota maggiore del risparmio delle famiglie.

In questa prospettiva, un ruolo importante può essere svolto dagli intermediari non bancari: questi potrebbero diventare il canale di trasmissione del risparmio dagli investitori istituzionali alle imprese. Per loro natura, infatti, gli investitori istituzionali non svolgono una attività di selezione delle imprese alle quali erogare finanziamenti, soprattutto in relazione alle PMI. Essi investono tipicamente in titoli quotati sul mercato aperto, sulla base di informazioni pubblicamente disponibili. I loro investimenti sul mercato finanziario sono principalmente diretti sui titoli di stato e sui corporate bonds emessi dalle imprese di maggiore dimensione. Al contrario, vi sono intermediari non bancari specializzati nella valutazione delle imprese: ad esempio, i fondi di private equity e di venture capital. Questo settore ha subito una contrazione negli anni recenti, a seguito della crisi finanziaria; esso è attualmente assai meno sviluppato in Italia rispetto agli altri paesi europei. Vi sono quindi le potenzialità per uno sviluppo di questi intermediari, che potrebbero raccogliere volumi crescenti di risorse dagli investitori istituzionali per finanziarie imprese anche piccole e progetti di investimento nella fase di avvio (start up). Inoltre, lo sviluppo di questo settore potrebbe costituire un parziale rimedio alla storica avversione delle PMI alla quotazione in borsa: fornendo capitale di rischio, i fondi di private equity svolgono un ruolo complementare a quello della borsa. Questo ruolo è particolarmente rilevante in Italia, dove la borsa ha una dimensione inferiore – in rapporto al PIL – rispetto agli altri paesi europei.

Un particolare tipo di intermediazione, che potrebbe decollare in tempi rapidi, è operata dagli Specialized Investment Funds (SIF). Questi sono fondi di investimento, destinati agli investitori istituzionali, che finanziano il credito all’esportazione. Una impresa esportatrice, che concede una dilazione di pagamento ad un importatore estero, ha tipicamente l’esigenza di cedere il credito commerciale di cui è titolare per esigenze di liquidità. Data la scarsità e il costo del credito bancario, essa si può rivolgere a un SIF, che acquista pro-soluto il credito commerciale, rappresentato da una lettera di credito emessa dalla banca che assiste l’importatore. In questo modo l’esportatore italiano riceve liquidità e si libera del rischio di credito. Il SIF acquista una attività con un rischio limitato, data la garanzia della banca che ha emesso la lettera di credito. Inoltre esso può applicare tecniche di diversificazione e di controllo del rischio, e quindi offrire agli investitori istituzionali la possibilità di investire in un fondo che rispetta i loro requisiti di limitazione del rischio.

Nei mercati anglosassoni si sono sviluppati i credit funds. Anche in questo caso, si tratta di operatori che operano secondo la logica del fondo comune di investimento. Tuttavia, anziché limitarsi ad acquistare titoli trattati sul mercato, essi erogano prestiti alle imprese, spesso su orizzonti lunghi e detenendoli fino a scadenza. Può trattarsi sia di prestiti di nuova emissione, sia di prestiti già originati da un altro intermediario finanziario, che li cede a un credit fund. In questo secondo caso, siamo ovviamente in presenza di una operazione di cartolarizzazione.

La cartolarizzazione sta ricevendo molta attenzione nel dibattito corrente: da più parti si auspica una ripresa del mercato delle asset backed securities (ABS) aventi come sottostante prestiti alle imprese, anziché mutui immobiliari. Questa tecnica va tuttavia vista con le dovute cautele. Bisogna anzitutto ricordare che essa pone un problema di distorsione degli incentivi nel settore dell’intermediazione creditizia: la pratica di concedere un prestito per poi venderlo sul mercato riduce l’incentivo di una banca a valutare e controllare correttamente il merito di credito del debitore. Inoltre, la securitization ha spesso dato luogo a prodotti finanziari complessi e di difficile valutazione; il fatto che questi prodotti siano scambiati al di fuori di mercati organizzati aggiunge opacità al processo di formazione del loro prezzo. Queste caratteristiche rendono le ABS vulnerabili a improvvise crisi di liquidità, dove gli scambi si riducono drasticamente in un breve lasso di tempo; questo è ciò che è avvenuto con l’esplosione della crisi finanziaria nel 2007-2008.

Per evitare che si ripetano gli errori del recente passato, il Financial Stability Board e lo IOSCO hanno riconosciuto la necessità di procedere ad una armonizzazione delle regole a livello internazionale, secondo alcuni principi. Primo, la risk retention: l’intermediario che vende i prestiti sottostanti ad una emissione di ABS deve mantenere nel suo bilancio una quota (almeno il 5%) dei prestiti stessi. Secondo, la trasparenza: gli emittenti di ABS devono fornire agli investitori sufficienti informazioni per valutarne il rischio; gli investitori professionali devono essere messi in grado di effettuare per proprio conto stress tests su tali prodotti finanziari, ricevendo informazioni analoghe a quelle fornite alle agenzie di rating.