INDICATORI REALI

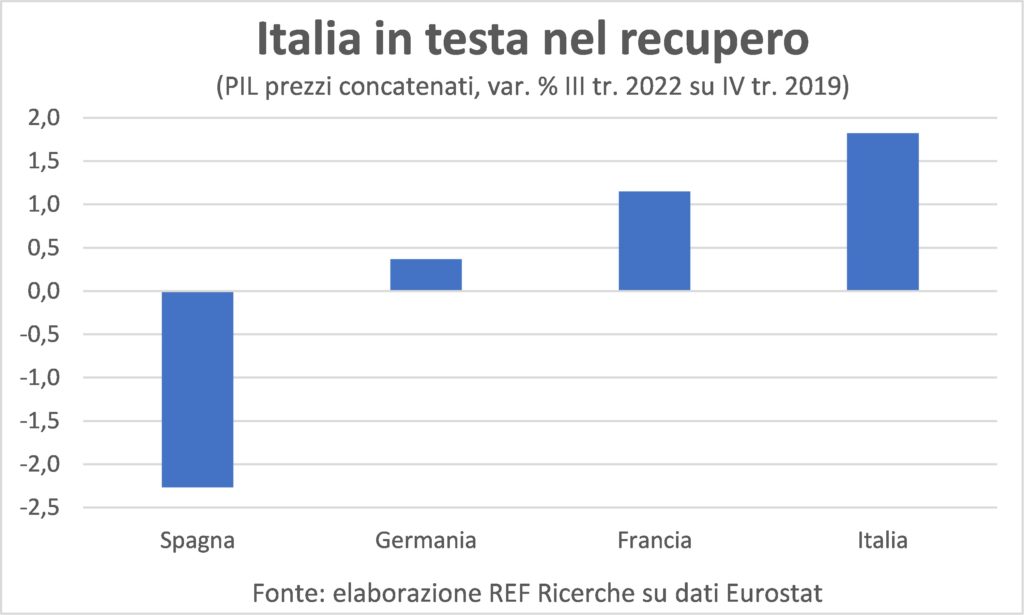

L’economia italiana migliora nella congiuntura. O anche nella struttura? Della prima vi è certezza, anche se non c’è abbastanza consapevolezza nel Paese: nel trimestre estivo il PIL dell’Italia è risultato dell’1,8% superiore alla fine del 2019, prima della pandemia. Contro il +1,2% della Francia, il +0,4% della Germania e il -2,3% della Spagna. Anche l’occupazione è andata al di là dei valori di allora, e di oltre 1,1 milioni: meglio della promessa non mantenuta scritta nel Contratto con gli italiani e firmata in TV da Silvio Berlusconi. Gli stessi disoccupati sono calati di mezzo milione, nonostante un milione di persone si sia riversato nel mercato del lavoro. Chapeau, Signor Draghi!

Diventa interessante, e importante per il futuro del Paese, capire se tale prestazione sia una tantum (termine tristemente noto a chi pagava le tasse negli anni 70 e 80) o possa continuare. Per comprenderlo occorre guardare al PIL potenziale.

Sì, guardare: è una parola! Perché, bisogna confessare, il PIL potenziale è un po’ come l’Araba Fenice: “Che vi sia, ciascun lo dice; dove sia, nessun lo sa” (recita Olinto nel «Demetrio» di Metastasio – ma il Nostro si riferiva alla fede degli amanti…). Trattandosi di un PIL in potenza, e non in atto, può essere traguardato solo con ponderosi esercizi econometrici, su cui si esercitano, appunto, con regolarità, economisti di varia estrazione.

Quello che si può dire è che, alla fin fine, l’atto plasma la potenza. Cioè, una volta constatato che un Paese non cresce, si può scommettere che la scienza economica concluderà che si è abbassato il PIL potenziale. Del pari, quando un Paese ricomincia a crescere, anche il PIL potenziale viene visto in salita. È quello che ha fatto, a proposito dell’Italia, l’ultima analisi della Commissione Ue, che vede un netto miglioramento, per oggi e per molti domani, del nostro Pil potenziale. E non è solo una questione statistica, ma specialmente di maggiore investimento, in capitale umano e fisico (o “metafisico”, come i software).

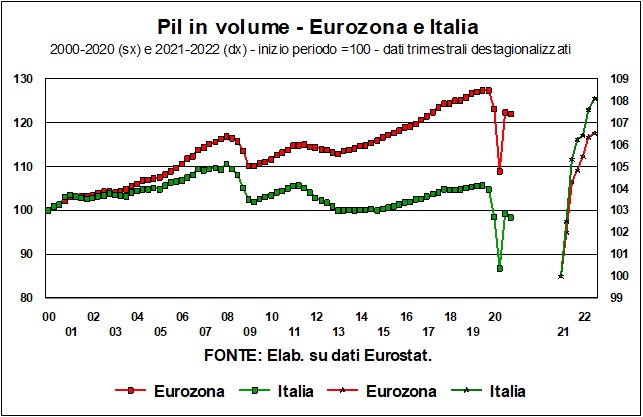

Mettendo a confronto il PIL a prezzi costanti dell’Eurozona e dell’Italia dall’inizio del secolo a oggi, viene fuori come nel primo ventennio il nostro PIL non sia cresciuto: anzi, a fine 2020 si ritrovava inferiore a quello di vent’anni prima (mentre l’attività economica nell’Eurozona era cresciuta di oltre il 20%). Ma negli ultimi sette trimestri le posizioni si sono invertite: l’Italia è cresciuta nettamente di più. Questo scatto di reni è una ‘fiammata nella padella’ o c’è qualcosa di più?

La Commissione UE è ottimista. In effetti, non essendo stata la riscossa post-pandemica ostacolata dalla necessità di rispettare le camicie di forza del Patto di stabilità (che fu opportunamente sospeso), i moti dell’animo imprenditoriali si sono dispiegati con particolare veemenza, e il lungo tragitto di ristrutturazione dell’apparato produttivo che era andato maturando (anche sotto la sferza delle precedenti crisi) ha avuto via libera. Inoltre, le relazioni industriali hanno messo in campo contratti che hanno fatto guadagnare preziosi punti di competitività al Made in Italy, e forse sarebbe ora che le imprese facessero la loro parte (rimpinguando i nuovi contratti), soprattutto per trattenere i giovani che in massa lasciano le patrie sponde.

Anche la politica, con un Governo Draghi autorevole ed efficace, ci ha messo del suo. E per il futuro? Guardando innanzi si può vedere rosa, dato che un altro dispiegamento – quello del PNRR – potrà portare carburante al proseguimento della ripresa. Guerra e politica interna permettendo. Sulla guerra in Ucraina non si possono fare previsioni: lo stallo è disperante ma è meglio di un’escalation. Sulla politica, il nuovo Governo si muove – per ora – nel solco di Draghi. Sperem…

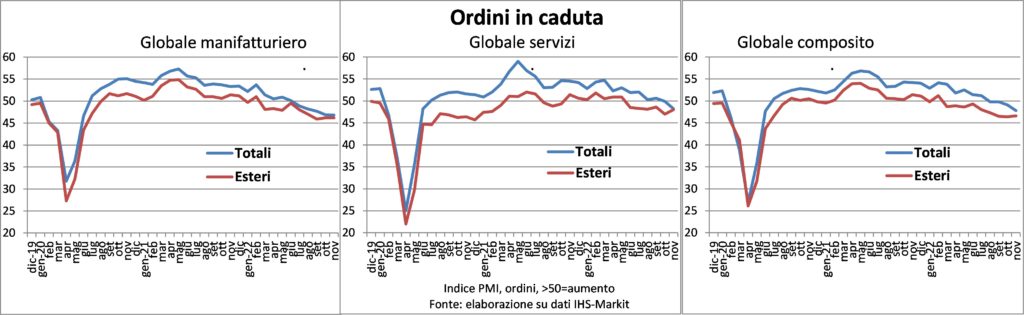

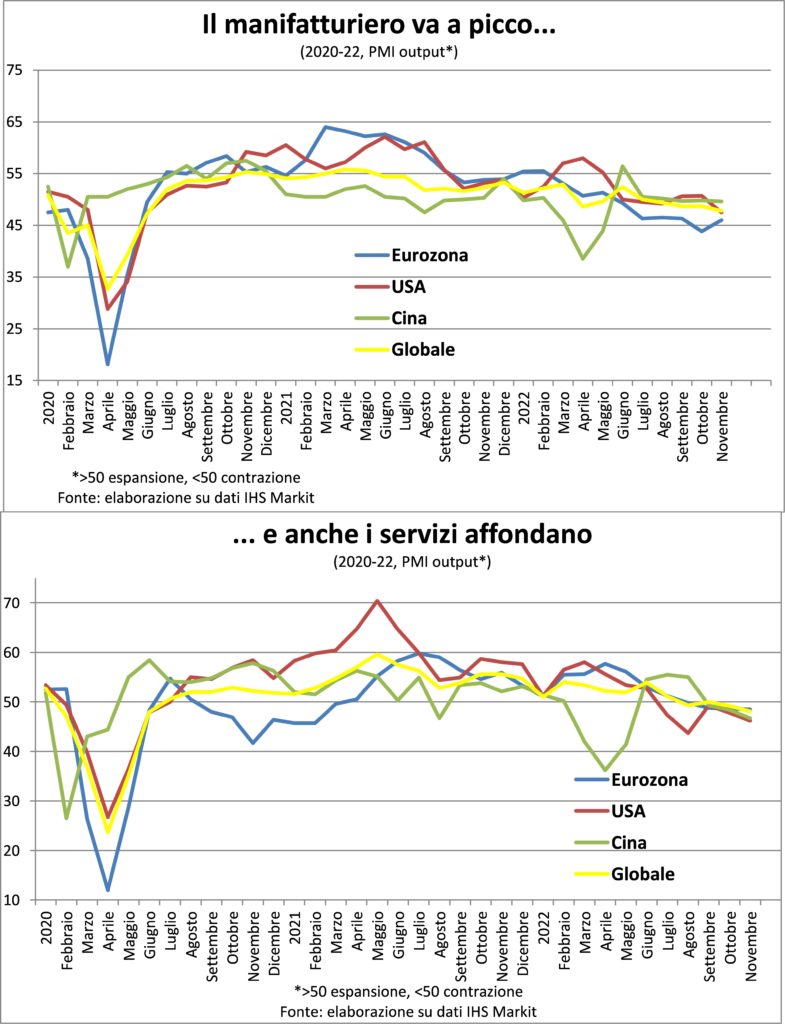

È una consolazione immaginare che l’Italia possa reggersi meglio di pria sulle sue proprie gambe, perché le prospettive 2023 per l’economia mondiale appaiono assai magre. L’economia Number One, ossia gli USA, è di fronte una recessione tra il tiepido e il duro. La numero due, cioè la Cina, cercherà di sbrogliare la matassa del zero-Covid, ma si prende il rischio di una grande impennata di contagi che all’inizio non potrà che frenarla; eppoi deve risolvere la questione immobiliare. E l’area euro è affetta da crisi molteplici: energetica, inflazionistica, salariale, immobiliare, finanziaria (costo del denaro che sale), scarsità di manodopera, automotive… Insomma, c’è solo l’imbarazzo della scelta per decidere quale lupo di tale branco azzannerà di più. Di tanta collegiale debolezza ci sono già i segni negli indici PMI di produzione e ordini.

Certo, dall’altro lato ci sono gli investimenti pubblici e privati per cavalcare le due epocali transizioni: energetica e digitale. Più quelli di Big-Pharma nelle cure biologiche. E, consolazione nella consolazione, l’Italia vanta competenze elevate in tutti questi settori, come si è argomentato nelle Lancette del 9 luglio scorso. Insomma, il Tricolore può continuare a sventolare garrulo, se i manovratori non commetteranno gravi errori.

INFLAZIONE

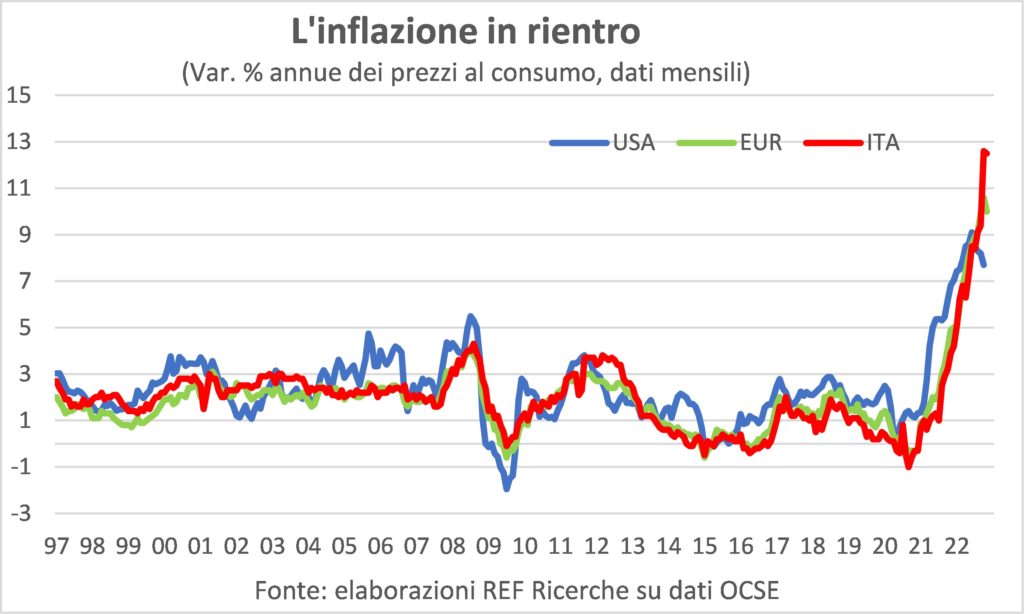

La dinamica dei prezzi al consumo ha iniziato a rallentare. Più in USA che nell’Eurozona.

Ma è prematuro stappare spumante (bevanda preferibile non per sovranismo ma perché le italiche bollicine ormai se la giocano con quelle francesi). Infatti, da un lato le quotazioni di energia e alimentari rimangono in tensione, per le note e tristi vicende belliche.

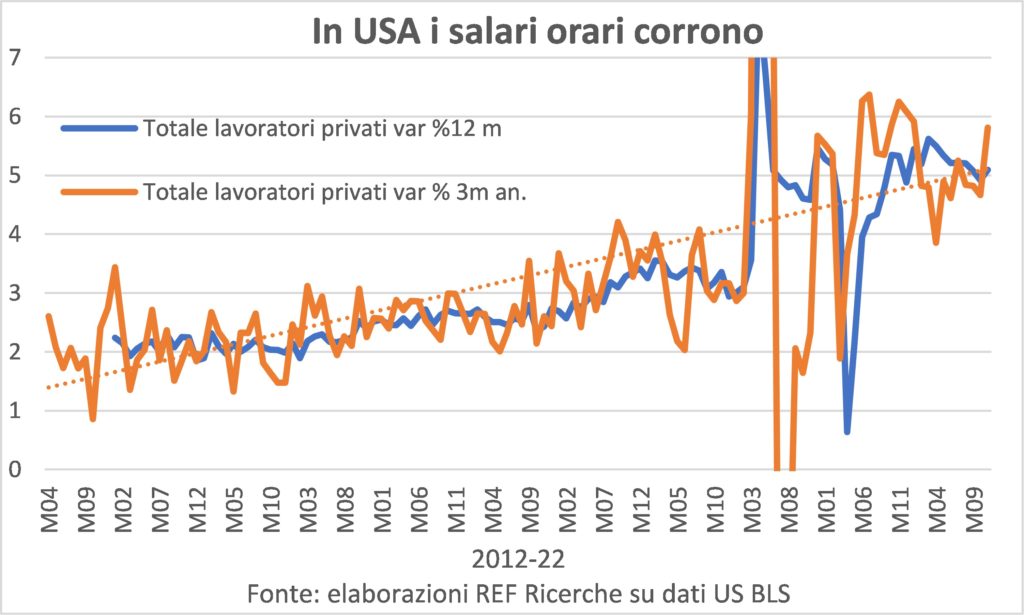

Dall’altro il re dei fattori di costo, ossia la remunerazione del lavoro, è tutt’altro che tranquillo. E per una ragione molto semplice: c’è scarsità di manodopera, su entrambe le sponde dell’Atlantico.

Abbiamo già detto sopra della elevata occupazione raggiunta in Italia, e ciò vale anche per le altre economie europee. Inoltre, c’è maggiore sindacalizzazione nel Vecchio continente e i sindacati stanno strappando significativi incrementi, a parziale compensazione dei morsi inferti dal caro vita ai bilanci familiari. In Germania più che in Italia (vedasi sopra). Invece, sono la bassa disoccupazione e l’altissima richiesta di manodopera a tirare verso l’alto le retribuzioni americane, che continuano a viaggiare a ritmi di almeno un paio di punti superiori a quelli pre-pandemici, che pure erano in accelerazione come si conviene quando la curva di Phillips torna a inclinarsi negativamente.

Queste considerazioni suggeriscono che la discesa dell’inflazione sarà più graduale di quanto non sia stata la salita e che, per riportare la corsa dei prezzi sotto la fatidica soglia del 2%, toccherà passare attraverso le forche caudine della recessione. Come spesso accade, per stare meglio bisognerà stare peggio.

TASSI E VALUTE

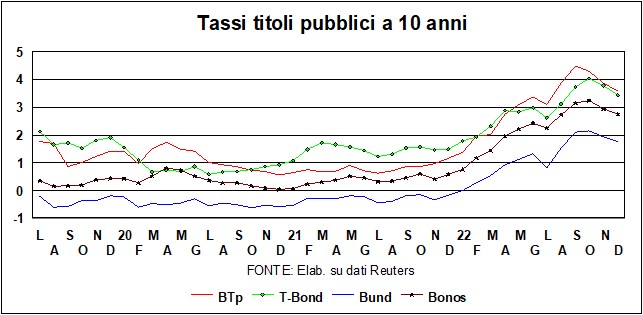

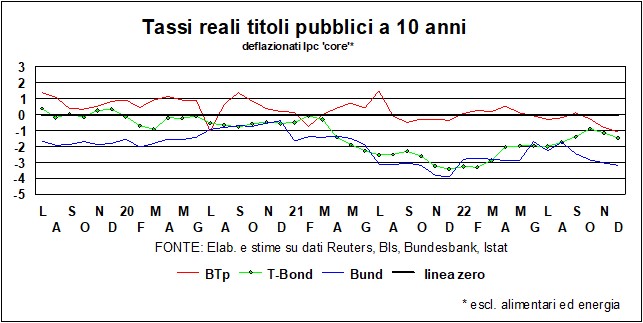

“Data dependent”: un’espressione, questa che ricorre a ogni comunicato delle Banche centrali. E sono bastati alcuni timidi accenni di rientro dalle pressioni inflazionistiche per innescare altri timidi accenni, da parte della Fed e della Bce, a un rallentamento nel ritmo di ascesa dei tassi di interesse. L’ascesa non data da oggi e il timore è che gli effetti non ancora manifestati dei rialzi passati (la restrizione monetaria ha impatti ritardati) possano portare a una recessione severa. L’inversione della curva dei rendimenti (i rendimenti dei titoli a due anni superiori a quelli dei titoli decennali) ha preceduto, in America, ogni recessione dal 1960. E questa inversione è evidente da mesi nei dati americani. Ma ora si manifesta anche per i Bund tedeschi.

Perché un’inversione della curva dei rendimenti è sintomo di recessione incombente? Si può spiegare in due modi. Primo: supponiamo che gli investitori, per qualsivoglia ragione, perdono fiducia e si attendono quindi tempi grami per l’economia. Corrono allora a comprare titoli lunghi, che hanno di norma tassi superiori a quelli brevi, per assicurarsi per molti anni un rendimento decente; per non parlare del fatto che l’investimento alternativo – in azioni – non va ad essere così attraente nei tempi grami dell’economia. Ma così facendo, il valore dei titoli lunghi aumenta e il rendimento scende, magari al di sotto di quello dei titoli meno lunghi, e la famosa curva si inverte. La seconda possibilità riguarda le azioni della Banca centrale: se questa aumenta i tassi-guida e promette ai mercati – con feroce piglio e aggrottato ciglio – che continuerà ad aumentarli, i tassi a breve salgono. I mercati, naturalmente, non sono contenti e temono che questi rialzi dei tassi faranno male all’economia. In un’economia in crisi la domanda di fondi a lungo termine si abbassa, e quindi i tassi lunghi scendono.

Tutto questo in situazioni ‘normali’ (qualunque cosa voglia ormai dire questo aggettivo). Ma oggi non siamo in situazioni normali. Proviamo a pensare, per esempio, a quel che succederebbe se domani fosse annunciata la pace in Ucraina (non succederà). Si può esser sicuri che tutti i mercati – azionari e obbligazionari – celebrerebbero con festose impennate delle quotazioni. Insomma, in questo ciclo affollato di ‘cigni neri’, quotazioni, tassi e prezzi stanno “come in autunno sugli alberi le foglie”…

Comunque, per ora i mercati sembrano credere a un rallentamento delle pressioni inflazionistiche e a un conseguente rallentamento del passo dei tassi. Ma un’inflazione più bassa farebbe aumentare i tassi reali. E quindi i tassi lunghi nominali scendono per evitare questi aumenti. Oppure scendono perché il rallentamento dell’inflazione è dovuto a una domanda debole e una recessione fa abbassare i tassi. Oppure scendono perché la domanda di titoli lunghi aumenta a causa della poca attrazione per gli investimenti in azioni (vedi sopra…). Insomma, scendono. Per quanto?

Dipende… A questo punto il presidente Truman avrebbe detto di volere il famoso economista monco, che non può rifugiarsi nel “on the one hand… on the other hand…”. Ma, a costo di scontentare Truman, è vero che il cammino dei tassi dipende da variabili difficili da decifrare: i costi dell’energia, la guerra in Ucraina e i comportamenti di Banche centrali in affannoso recupero di credibilità. A naso, diremmo che il peggio sui tassi è passato, e non rivedremo i massimi recenti dei rendimenti. Sempre che l’inflazione non dia colpi di coda.

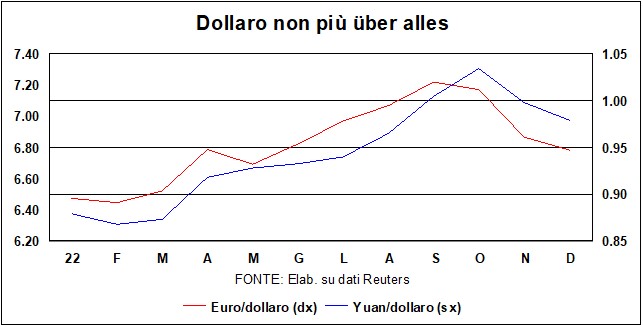

Sui cambi, la novità di questo mese sta nel forte recupero dell’euro. A sfavore della moneta unica pesava nei mesi scorsi sia un differenziale di crescita con gli Usa che un differenziale di tassi (T-Bond/Bund) nominali e reali. Non è chiaro se il differenziale di crescita sia cambiato di molto, a parte, forse, qualche segnale di ‘minor peggio’ dell’economia europea. E non è chiaro se i differenziali di tassi siano anch’essi sostanzialmente cambiati. Forse la spiegazione più semplice è che il dollaro si è indebolito perché prima aveva corso troppo. E forse la cautela della Fed sui tassi è anche dovuta al fatto che cominciano a tener conto (vedi un intervento della vice-presidente Lael Brainard) dei danni che un dollaro (troppo) forte causa ai Paesi emergenti.

Per la moneta cinese, il tragitto del cambio è stato approssimativamente analogo a quello dell’euro. Le cause, tuttavia, sono più chiare. Dapprima, la debolezza dello yuan era da ascrivere ai problemi che il Covid-zero stava causando al Celeste Impero, sia economicamente che politicamente. La ripresa è da ascrivere, specularmente, alla marcia indietro sull’azzeramento del Covid: le proteste, anche in Cina, servono a qualcosa…

I mercati azionari attendono. Il mese scorso avevamo lo S&P500 che oscillava fra 3900 e 4000. A 30 giorni di distanza, lo S&P500… oscilla fra 3900 e 4000, e i mercati, un giorno sì e uno no, vedono il bicchiere mezzo pieno (risk-on) o mezzo vuoto (risk-off). Anche noi attendiamo, con la solita avvertenza: nel periodo medio-lungo l’investimento azionario rimane la meta più raccomandabile per il cassettista.

Per finire, una parola sulle criptovalute. Nelle Lancette del luglio scorso avevamo scritto: «L’ultimo ghiotto sfracello riguarda una stablecoin, Terra, collegata a una Luna…». E non è finita… L’ultimo accidente, “a guisa di maciulla” («Inferno», XXXIV°), riguarda la bancarotta dell’osannato FTX, fondato dal giovane e impetuoso (ex) miliardario Sam Bankman-Fried (“bancario-fritto”?). Nell’assenza di regole, le criptovalute continuano a mietere vittime, e non abbiamo nessuna pietà per chi ha perso soldi. Se uno investe in questo gigantesco schema-Ponzi (che ha neanche la foglia di fico ponziana dei coupon postali degli anni Venti), deve essere pronto a tutto. Ebbene, tutto questo non ha fermato Davide Zanichelli, deputato del Movimento 5 Stelle, dal creare un “Intergruppo parlamentare sulle Criptovalute e la Blockchain”, che vede già la presenza di una ventina di parlamentari. “Dobbiamo giocare d’anticipo come sistema Paese per assumere un ruolo da protagonisti nel cogliere l’opportunità di un fenomeno, quello delle monete virtuali, che inevitabilmente si imporrà a livello globale”, ha detto il Nostro, e aggiunge: “Le valute virtuali, anche grazie a precisi accorgimenti, come il codice sorgente open source, sono riuscite a costituire su internet aspetti di fiducia che le caratterizzano come una delle monete del futuro, al pari e non meno delle valute tradizionali”.

Auguri ai lettori!