In giro per il mondo si contano ormai quasi 20 trilioni di dollari di obbligazioni con rendimenti da congelatore, e ogni settimana aumenta questa cifra letteralmente astronomica (Proxima Centauri è a circa 40 trilioni di chilometri). Anche l’Australia – un Paese che tradizionalmente aveva tassi più alti rispetto agli altri – ha capitolato e, sia pure limitatamente ai titoli a 3 mesi, si è unita al club dei “sotto zero”. Il Portogallo ha segnato, sui tassi delle Obrigações do Tesouro a 10 anni, per la prima volta un tasso negativo (-0,03%), e la Spagna è lì lì.

Questa voglia di tassi freddi sembra tradire la convinzione che l’inflazione rimarrà bassa e che la ripresa non porterà a innalzare significativamente l’utilizzo delle risorse. Anche se, come auspicato, il 2021 vedrà tornare i «segni più» nel cammino dell’attività economica, all’aumento della domanda corrisponderà un aumento dell’offerta (vedi, come detto nella parte reale, la buona salute degli investimenti), senza pressioni, dunque, su prezzi e tassi. E, in ogni caso, le Banche centrali hanno già segnalato (la Fed esplicitamente, le altre senza dirlo) che non hanno nessuna voglia di alzare il costo del danaro quand’anche l’inflazione dovesse aumentare.

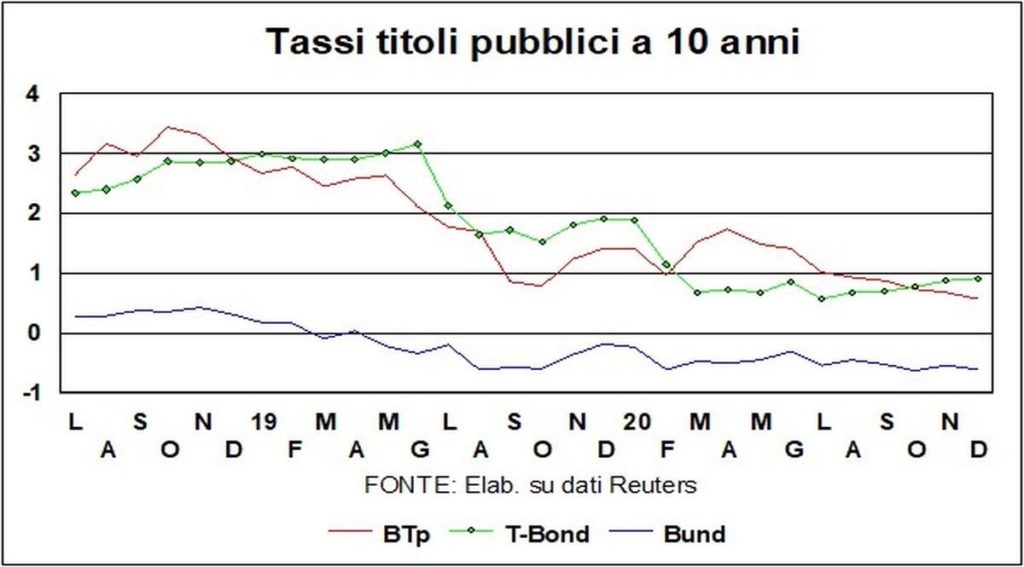

I rendimenti dei BTp non andranno sotto zero, ma ci sono vicini (0,55%), e comunque sono ai minimi storici – e lo spread, che ci ha angosciato per tanto tempo, è il più basso da quattro anni a questa parte. Rispetto ai T-Bond i nostri rendimenti sono inferiori, come si conviene a un Paese la cui economia è molto più in affanno rispetto a quella americana, mentre il rischio-Paese è tenuto a bada dalle tasche ben fornite della Bce. I mercati, in ogni caso, stanno imparando a tener conto, nelle loro valutazioni del debito sovrano (dell’Italia e degli altri Paesi), della parte di debito detenuta dalle Banche centrali: un debito sterilizzato, il cui rinnovo non dipende da ragioni di mercato e il cui costo, qualunque sia la cedola, è vicino a zero.

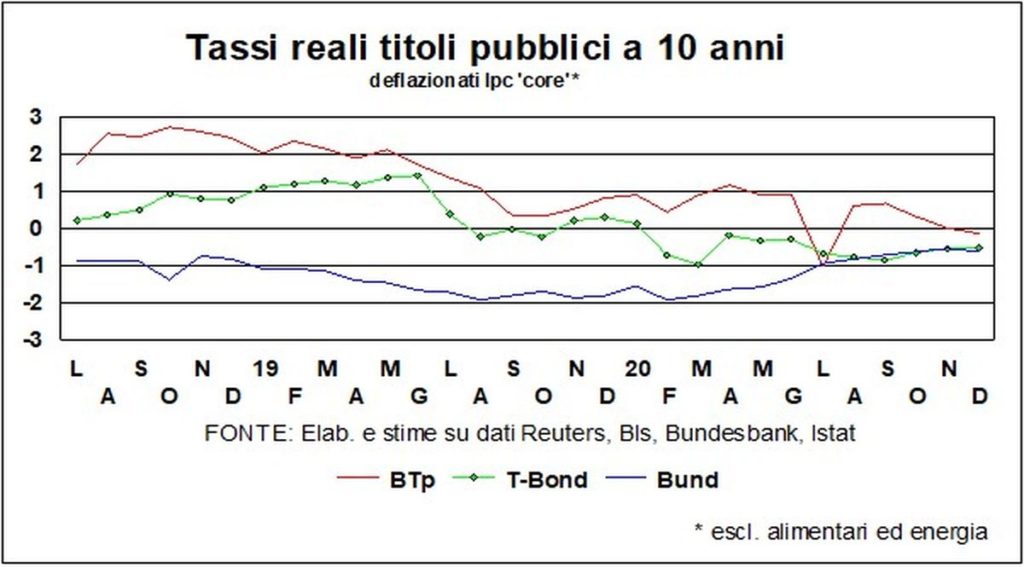

Tornando all’inflazione, l’andamento cedente dei prezzi appesantisce i tassi reali. Questi, rispetto alle cadute dei PIL in giro per il mondo nell’annus horribilis 2020 (per la salute prima ancora che per l’economia, ma le due sono intimamente legate), sono, anche se negativi, troppo elevati. Tuttavia, se guardiamo al 2021, il livello presente dei tassi reali, se mantenuto, disegnerà condizioni monetarie di supporto all’attività economica. Mette conto segnalare che anche i rendimenti reali dei BTp, a differenza dei tassi nominali, hanno, a dicembre, varcato lo zero, come si vede dal grafico, e si sono fatti negativi (il fatto che fossero già negativi a luglio è un artefatto statistico, che aveva segnato uno scatto dell’inflazione verso l’alto a causa di uno spostamento nella presa in conto dei saldi estivi).

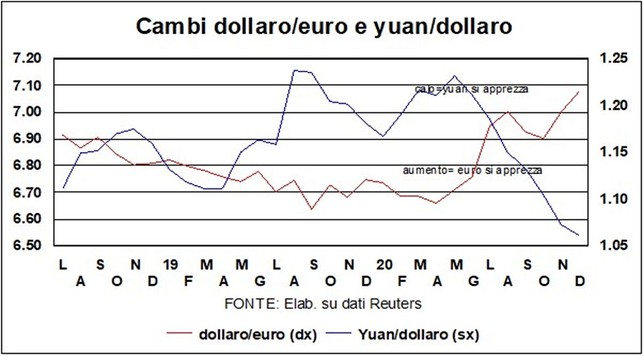

Per i cambi, la debolezza del dollaro, già presagita nelle scorse Lancette, si è accentuata über alles, e il principale beneficiario è stato l’euro: il cambio della moneta unica veleggia oltre 1,21, e contro yuan il dollaro scende a 6,54. I capitali internazionali si stanno riposizionando verso le aree – Europa in primis – che sono più indietro nella ripresa e che quindi hanno più possibilità di buone performance, specie adesso che i fondi del NextGenerationEU sono stati approvati.

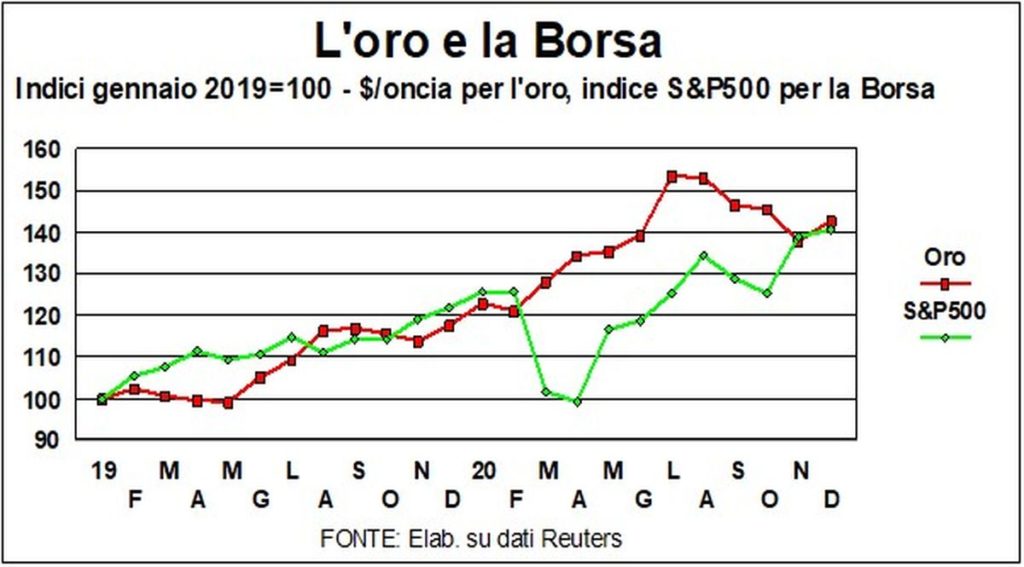

I mercati azionari, il cui precedente ottimismo non era forse così insano, continuano a guardare il futuro con lenti tinte di rosa, come dicono gli americani. I profitti societari in USA del terzo trimestre sono stati supportati anche dalle misure di sostegno all’economia (il sito del BEA spiega in una nota le ragioni tecniche), ma è certo che un rimbalzo degli utili di questa portata (sono più alti rispetto ai livelli pre-virus) indica una resilienza – per usare una parola che sentiremo spesso – inattesa.

E non si tratta solo degli utili monstre delle società tecnologiche, se è vero, come è vero, che l’indice Wishire5000 (che copre 6700 società) è cresciuto, rispetto a inizio anno, anche più dell’indice S&P500, dove è ben maggiore il peso delle famose FAANG (Facebook, Amazon, Apple, Netflix e Google). Guardando avanti, le condizioni monetarie, che già sono di supporto all’economia con tassi nominali bassi e tassi reali che nel 2021 saranno ben sotto il tasso di crescita del PIL, saranno ulteriormente appoggiate dal basso costo del capitale di rischio connesso a una Borsa in buona salute.

L’oro, a differenza dei mercati azionari, rimane sotto i massimi estivi: il bisogno di beni rifugio non è più così urgente…