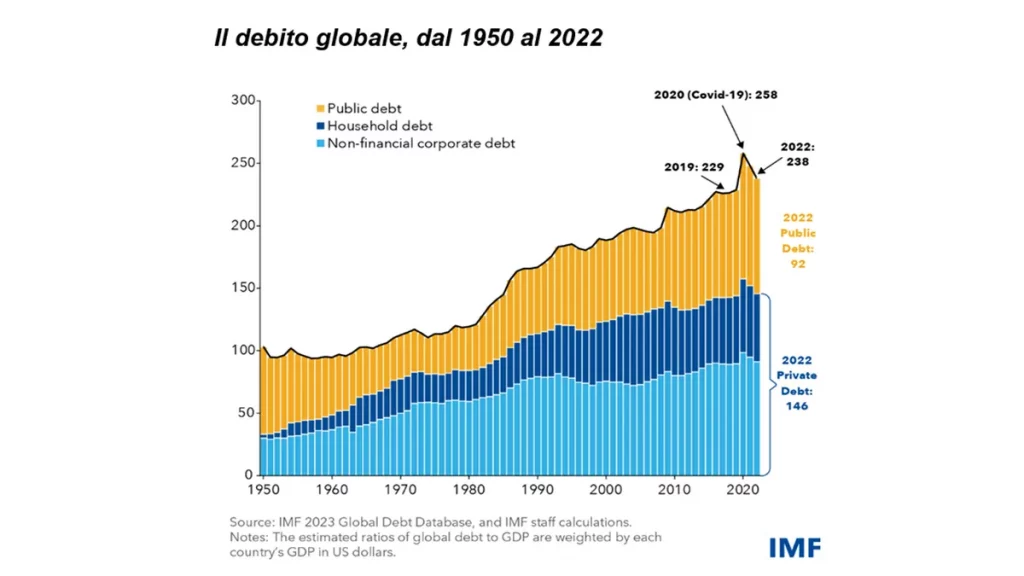

Qual è la fattezza distintiva dell’economia del dopoguerra? Forse è quella che descrive i percorsi – non paralleli – dell’economia finanziaria e dell’economia reale, della carta e della lamiera. Il grafico si riferisce al mondo intero: a simbolo della carta c’è il debito complessivo – imprese non finanziarie, famiglie, Stato… – e a simbolo della lamiera il Pil nominale, che misura il valore dei beni e servizi finali prodotti in un anno.

Come si vede, la carta è cresciuta molto più rapidamente della lamiera. È un bene, è un male? Gli andamenti di debito e Pil cominciarono a divaricare all’inizio degli anni Ottanta. E la causa sta nel combinato disposto dell’innovazione finanziaria e della deregolamentazione dei mercati finanziari. Questa ‘spinta’ ebbe origine in America, ma si diffuse rapidamente in altre parti del mondo: i vasi della finanza sono comunicanti. Cosa successe?

Le scelte di risparmio e la combinazione rischio/rendimento

In un sistema finanziario poco sviluppato le scelte a disposizione dei risparmiatori sono tutto sommato limitate. Si possono tenere i soldi sotto il materasso, si possono tenere in banca, si possono tenere in titoli pubblici, si possono tenere in obbligazioni di qualche grande società o si possono tenere in azioni. Con qualche rischio in più (o in meno, a seconda delle opinioni) si può diversificare per valute, per aree geografiche, per settori… A ognuna di queste scelte corrisponde una diversa combinazione di rischio e rendimento.

Ora, consideriamo tutte le possibili combinazioni rischio/rendimento: sono praticamente infinite. Ma i mercati finanziari ne offrivano solo una manciata. L’innovazione consistette nell’inventarsi dei titoli che andavano a occupare, quasi senza soluzione di continuità, tutte o quasi le possibili ‘nicchie’ dei rapporti rischio/rendimento: ai risparmiatori fu offerta, in quel che ormai era un supermarket della finanza, una maggiore varietà di prodotti.

Il lato oscuro delle cartolarizzazioni

Non solo: ci furono altre ‘buone idee’ degli innovatori: le cartolarizzazioni e i mutui facili (quelli che causarono la crisi finanziaria del 2008-2009 che tracimò poi nella Grande recessione). Le cartolarizzazioni furono una specie di ‘moltiplicazione dei pani e dei pesci’: prendiamo una banca che ha nel suo attivo i soldi che ha prestato per i mutui. Per rientrare anzitempo nel capitale può impacchettare quei crediti in titoli che vende ai risparmiatori, titoli garantiti dai mutui sottostanti. Il rischio viene trasferito ai compratori dei titoli cartolarizzati e le banche realizzano l’antico sogno dell’umanità: la botte piena e la moglie ubriaca.

La carta dovrebbe essere ancella della lamiera, ma non è stato così. Man mano che la ricchezza reale è andata aumentando, le sue rappresentazioni nominali si sono moltiplicate, come in un gioco di specchi, e hanno acquistato vita propria. Al primo livello, la carta era semplicemente lamiera per interposto titolo: l’azione è un pezzetto di società, quasi una tegola di un capannone o un pannello di un tornio. Al secondo livello – il livello, appunto, “derivato” – la carta diviene un titolo rappresentativo di un titolo; e più in là, dalle opzioni ai futures e ai futures sulle opzioni, per non parlare di tante altre diavolerie della bassa cucina dell’alta finanza, il legame fra realtà e finanza si sfilaccia fino all’evanescenza.

Innovazione finanziaria: maneggiare con cautela

Come tutte le innovazioni (compresa la dinamite), anche l’innovazione finanziaria, se usata con cautela (come useremmo la dinamite), è qualcosa di sommamente utile. Se permette ai capitali di fluire più liberamente in tutti gli angoli e gli anfratti del settore produttivo, se permette di distribuire il rischio su una platea più ampia, se consente a più famiglie di ottenere credito per una casa o un’attività, quell’innovazione non procura altro che benefici. Ma…, c’è un ma. Il fervore innovativo della finanza ha spesso ignorato, lietamente e deliberatamente i cartelli di avvertimento: hic sunt leones! Chi guardi sia alla carta (e fra la carta mettiamo anche il mondo dei media, che fa da amplificatore all’agitazione dei mercati) che alla lamiera nota una discrasia fra il rumore cacofonico della carta e il ritmico clangore della lamiera.

Prevaleva, fino allo scoppio della crisi del 2008-2009, l’idea che i mercati finanziari si regolano da soli – un’idea che ebbe origine, come detto, negli anni Ottanta. Ma, quando i prezzi dei titoli – come quelli dei titoli cartolarizzati che avevano dietro mutui (troppo) facili – crollarono (diceva Bertoldo: quel che va su poi viene giù) i castelli di carta vennero giù e si innescarono azioni e retroazioni. Dalla carta alla lamiera (perdita di fiducia che appanna la voglia di spendere) e dalla lamiera alla carta (debolezza della domanda, fallimenti che fanno aumentare le sofferenze delle banche).

Negli anni Venti Winston Churchill disse: «Vorrei vedere la finanza meno superba e l’industria più contenta». Nel XXI° secolo non c’è che da reiterare la stessa speranza: la speranza che la carta venga efficacemente regolata e la finanza torni a essere l’ancella dell’economia invece di uno spensierato apprendista stregone.