Da mesi le banche centrali di tutto il mondo stanno aumentando i tassi di interesse. Lo fanno per tenere sotto controllo l’inflazione, ovvero l’aumento generale del livello dei prezzi, che mette in difficoltà famiglie e imprese di tutto il mondo. Si tratta di rincari importanti, che non si vedevano dagli anni Settanta, e sono generati in primis dall’aumento del costo dell’energia, causato dalla guerra in Ucraina, ma anche da tutte quelle conseguenze economiche della pandemia da Covid-19 che hanno reso più costose e a volte introvabili diversa materie prime. Le banche centrali, dunque, hanno il compito di mantenere stabili i prezzi, e per farlo agiscono sui tassi di interesse.

Secondo l’ultima analisi dell’Osservatorio sui conti pubblici diretto dal professor Giampaolo Galli, la Bce (malgrado gli aumenti degli ultimi mesi) rimane una delle banche centrali con i tassi di interesse nominali e reali più bassi al mondo. Ciò testimonia la prudenza con cui fino ad ora si è mossa l’Eurotower. Tuttavia, la lezione degli anni Settanta ci dice che le banche centrali non possono rimanere ferme di fronte ad un aumento dell’inflazione come quello che stiamo vivendo. Motivo per cui Christine Lagarde, presidente della Bce, ha recentemente affermato che i tassi continueranno a salire.

Guardando il passato il rischio è che le aspettative inflazionistiche si radichino nei comportamenti degli operatori economici e che alla fine siano necessarie misure antinflazionistiche ben più drastiche. Le audizioni della Bce presso il Parlamento Europeo sono state concepite proprio per far sì che essa risponda delle proprie scelte. È però evidente che le esternazioni dei membri del governo devono essere caute e non dar luogo al sospetto che si voglia sottomettere la Bce ai voleri di questo o quel governo.

Ma che correlazione c’è tra i tassi di interesse e l’inflazione?

Prima di passare all’analisi dell’Osservatorio cerchiamo di capire qual’è la correlazione tra inflazione e tassi di interesse.

Da oltre 30 anni le comunicazioni al pubblico delle banche centrali sono diventate sempre più esse stesse degli strumenti di politica monetaria. Lo scopo principale rimane quello della stabilità dei prezzi (al 2% nell’Eurozona).

Uno dei canali attraverso i quali portare avanti questa strategia è l’aspettativa di inflazione degli operatori economici. Ma come? Annunciando un aumento dei tassi di interesse, la Banca centrale prova a modificare la percezione, da parte delle famiglie e delle imprese, dell’andamento futuro dei prezzi e quindi del tasso di interesse reale (che è il tasso di interesse nominale al netto dell’inflazione).

Se l’aspettativa di inflazione diminuisce, le famiglie saranno propense a ridurre la quota di risparmio ed aumentare quella della spesa. Perché, stante la promessa di un rialzo del costo del denaro, un aumento del tasso reale di interesse renderà meno conveniente risparmiare e sposterà quote di reddito sulla spesa, con l’intento di anticipare il rialzo dei prezzi.

Regolando i suoi tassi, la Bce influenza indirettamente i tassi applicati dalle banche commerciali ai clienti, il che regola il flusso di denaro che viene creato dalle banche quando concedono i prestiti. Nel nostro caso, un aumento del tasso d’interesse, limita l’incentivo delle banche commerciali a prendere in prestito e frena così l’offerta di denaro. Quando c’è più denaro in banca e meno in circolazione, la domanda di prodotti diminuisce e i prezzi scendono. E così l’inflazione dovrebbe raffreddarsi.

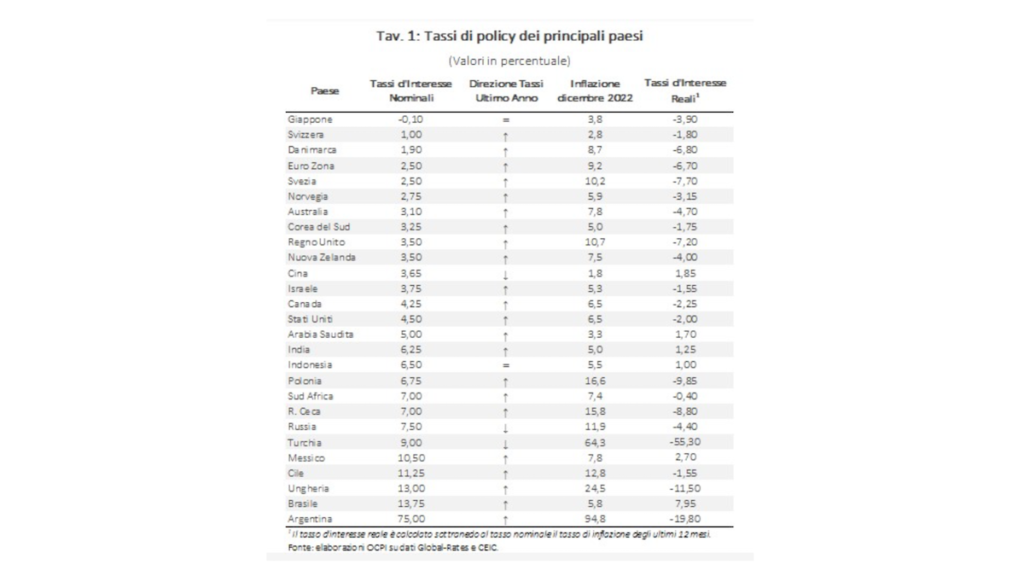

Gli attuali tassi d’interesse nominali e reali nel mondo

Secondo l’analisi, nonostante gli aumenti, la Bce rimane una delle banche centrali con i tassi di interesse nominali più bassi al mondo. Il tasso sulle operazioni di rifinanziamento principali è salito da 0 a 2,5%, mentre il tasso di policy più importante, quello sui depositi delle banche presso la Bce, è aumentato nello stesso periodo da un valore negativo di -0,5% al 2%. Solo Giappone, Svizzera e Danimarca si collocano al di sotto della Bce con il Giappone unico paese ad avere ancora un tasso di policy negativo, invariato dal 2016. Quasi tutti i paesi avanzati (Norvegia, Australia, Corea del Sud, Regno Unito, Israele, Canada e Stati Uniti) hanno un’inflazione simile o più bassa di quella dell’Eurozona e tassi di policy più alti. Diverso è il caso di paesi come Polonia e Ungheria che hanno tassi nominali molto più alti (rispettivamente del 6,75 e 13%) a fronte, però, di un tasso di inflazione molto più elevato (rispettivamente del 16,6 e 24,5%).

Delle 27 banche centrali considerate nell’analisi di Cpi, 22 hanno aumentato i propri tassi d’interesse nel corso del 2022 (segno che l’inflazione è un fenomeno globale), 2 li hanno lasciati invariati e solamente 3 (Cina, Turchia e Russia) li hanno ridotti.

Questi confronti non considerano i diversi tassi di inflazione nei vari paesi. Tenendone conto si possono calcolare diverse misure del tasso di interesse reale. L’Osservatorio, ad esempio, considera il tasso di interesse reale calcolato come differenza tra il tasso d’interesse nominale e il tasso di inflazione registrato nell’ultimo anno.

In questo caso, il tasso reale della Bce è pari a -6,7%, uno dei valori più bassi fra tutti i paesi avanzati. Solo Danimarca, Svezia e Uk hanno tassi reali leggermente più negativi. In Italia, invece, considerando il tasso di inflazione raggiunto il dicembre scorso – intorno al 12% -, si ottengono tassi reali pari al -9,1%. Valori ancora più bassi si registrano in paesi con tassi di inflazione anomali dal 17% della Polonia al 95% dell’Argentina. Interessante è il caso della Turchia in cui il governo ha più volte licenziato i vertici della Banca centrale per imporre una linea di bassi tassi. Il risultato? La lira turca è crollata (del 27% rispetto al dollaro in un anno) e il tasso di inflazione ha sfiorato il 100%. Questo ha aggravato le tensioni sociali, tanto che a inizio anno il presidente Erdogan ha dovuto annunciare che nel 2023 “la bolla inflazionistica verrà sradicata”, ma pochi ci credono.

Per la Bce il confronto più significativo è con la Fed americana. Da questo emerge che i tassi della Bce sono piuttosto bassi e inferiori di 200 punti base rispetto a quelli della Fed, malgrado l’inflazione registrata a dicembre 2022 sia più bassa negli Usa rispetto all’Eurozona di quasi 3 punti percentuali (6,5% negli Stati Uniti e 9,2 nell’Eurozona). Inoltre, la Fed ha aumentato di ben 7 volte i tassi d’interesse nel corso del 2022, di cui 4 volte di ben 75 punti base. La Bce, nello stesso periodo, ha invece aumentato i propri tassi solo 4 volte, di cui soltanto 2 volte di 75 punti base e le restanti di 50.

Le lezioni degli anni ‘70

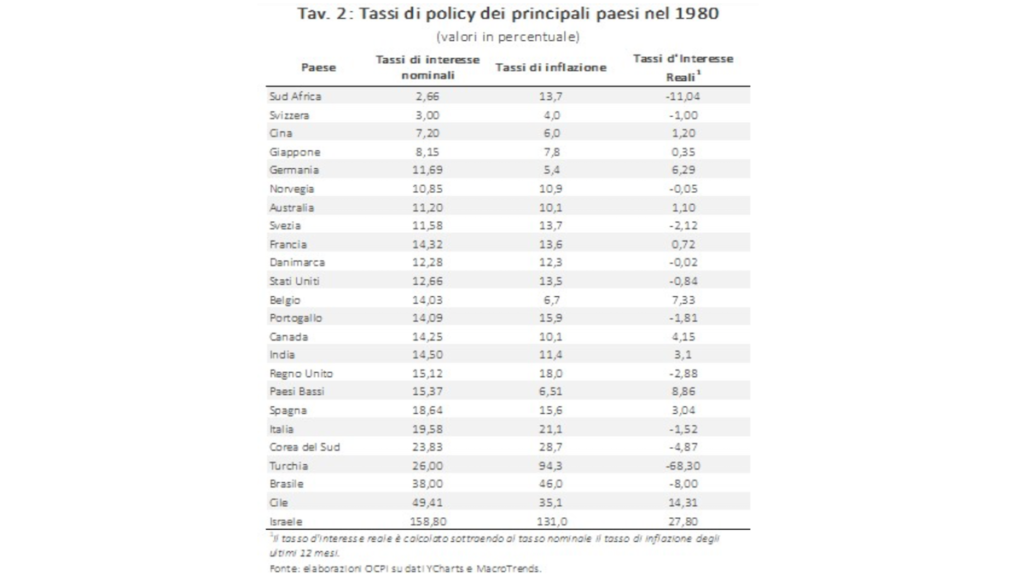

In quasi tutti i paesi considerati, l’inflazione non raggiungeva valori tanto elevati dagli anni ’80. All’indomani del secondo shock petrolifero successivo alla rivoluzione iraniana, in quasi tutti i paesi avanzati l’inflazione superò il 10% sino ad arrivare al 21% in Italia, al 18 nel Regno Unito, al 15 in Spagna, al 13 in Francia e negli Usa. Persino allora però pochissimi paesi (Sud Africa, Turchia e Brasile) registrarono tassi di interesse reali più bassi di quelli attuali della Bce. E quei pochi stavano attraversando vicende politiche epocali e registravano tassi di inflazione non invidiabili: 94% la Turchia, 46 il Brasile e 14 il Sud Africa.

Se ci sono parallelismi tra oggi e gli anni ’70 e ’80, ci sono anche notevoli differenze, spiegate bene in un recente articolo di Ben Bernanke, riferito al caso degli Stati Uniti. Per quanto riguarda le similitudini, in entrambi i casi, un lungo periodo di stabilità dei prezzi è stato seguito da un’elevata l’inflazione trainata sia dalla domanda (la spesa per la guerra del Vietnam e i programmi della Great Society alla fine degli anni ’60, le spese per il Covid oggi) che dall’offerta (gli shock ai prezzi dei beni energetici e alimentari).

La differenza tra gli anni ’70 e oggi

La differenza principale, però, è che negli anni ’70 qualsiasi tentativo della Banca americana di alzare i tassi di interesse per combattere l’inflazione incontrava una forte resistenza politica a causa degli effetti collaterali negativi per il tasso di crescita dell’economia e dell’occupazione. In particolare, il Presidente Lyndon Johnson esercitò forti pressioni sulla Fed affinché tenesse bassi i tassi e varò, allo stesso tempo, un aumento di tasse che avrebbe dovuto frenare l’inflazione, ma che invece non ebbe alcun effetto. Anche Richard Nixon rese chiaro al nuovo presidente della Fed che non avrebbe tollerato un rallentamento dell’economia, specialmente in prossimità delle elezioni del 1972. Inoltre, annunciò il blocco temporaneo di tutti i prezzi e i salari negli Stati Uniti il 13 agosto 1971, lo stesso giorno in cui fu sospesa la convertibilità del dollaro in oro (la fine del regime di Bretton Woods). La mossa di Nixon fu accolta molto bene da Wall Street e fu considerata un successo politico. Diede, però, il via a una fase di grande instabilità del sistema finanziario internazionale e non ebbe l’effetto desiderato di calmierare, se non temporaneamente, l’inflazione che superò il 10% nel 1974.

Negli anni successivi, in assenza di una politica monetaria restrittiva, l’inflazione si radicò nelle aspettative e nei comportamenti di imprese e lavoratori, raggiungendo un massimo del 13% nel 1980. Solo allora l’inflazione fu frenata da quella che fu un vero e proprio cambio di regime da parte della Fedguidata da Paul Volcker. I tassi di policy passarono così dal 10 al 21% in meno di due anni.

Aver agito in ritardo portò a una profonda recessione negli Stati Uniti che si propagò rapidamente nel resto del mondo. Inoltre, i tassi d’interesse reali raggiunsero valori da record che portarono ad un forte aumento dei debiti pubblici e privati in molti paesi, tra cui l’Italia.

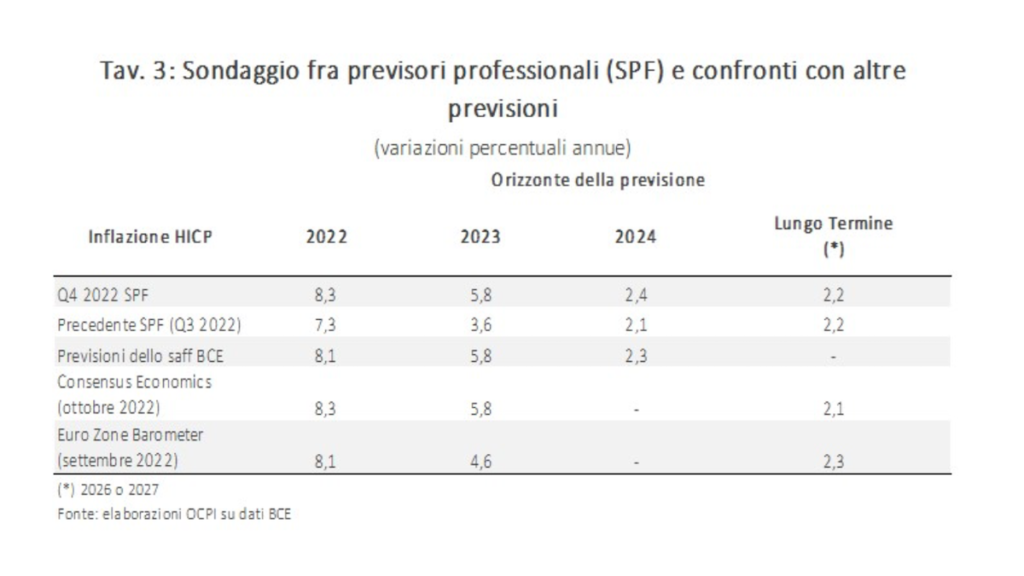

Oggi, però, la Fed (così come la Bce) gode di un elevato grado di indipendenza e ha il consenso necessario per contrastare l’inflazione sin dall’inizio. Questo fa sì che le aspettative inflazionistiche per famiglie e imprese rimangano sostanzialmente ancorate al livello desiderato dalle banche centrali (in prossimità del 2%).

Un’altra importante differenza riguarda il dibattitto sulle cause dell’inflazione. Negli anni ’70, la convinzione diffusa era che, essendo l’inflazione generata principalmente dal lato dell’offerta, non potesse essere combattuta tramite una politica monetaria restrittiva. Naturalmente è vero che la politica monetaria non può fare nulla per ridurre il costo dell’energia o per risolvere i rallentamenti e le interruzioni nelle catene di approvvigionamento. Ma, nel corso del tempo, è prevalsa la convinzione che la politica monetaria debba agire tempestivamente riducendo la domanda al livello compatibile con la minore offerta e per evitare che si destabilizzino le aspettative inflazionistiche.

Cosa ha imparato l’Italia?

Molte di queste considerazioni si applicano anche all’Italia. Negli anni ’70, in Italia come negli Stati Uniti, prevaleva l’idea secondo la quale la Banca centrale dovesse assecondare le politiche dei governi e che la sua indipendenza potesse addirittura sfociare in atti “sediziosi”.

Le cose cambiarono a partire dagli anni ’80: l’Italia non voleva più essere il paese dell’inflazione e delle continue svalutazioni del cambio in quanto nocivo per la crescita economica e per la coesione sociale. Si spiegano così molte scelte cruciali di politica economica: l’adesione, nel 1979, al Sistema Monetario Europeo, il divorzio fra la Banca d’Italia e il Tesoro nel 1981, e successivamente, fra il 1983 e il 1984, il lodo Scotti e il cosiddetto decreto di San Valentino, con cui governo e parti sociali si impegnarono a ridurre tempestivamente l’inflazione. In questo contesto, la Banca d’Italia poté operare con una maggiore indipendenza di quella consentita dal divorzio.

Il monito ai politici

In conclusione, oggi è più che lecito discutere della velocità con cui si muovono le diverse banche centrali, nonché dei modi con cui comunicano le loro azioni e le loro intenzioni. Ma secondo l’Osservatorio è difficile dubitare dell’esigenza di attuare politiche monetarie per contrastare l’inflazione. E soprattutto non si può affermare che la Bce sia stata finora particolarmente aggressiva, anzi, come abbiamo visto i tassi di policy nell’Eurozona sono fra i più bassi al mondo.

Dunque, i membri del governo devono essere cauti nelle loro considerazioni, ma soprattutto non devono dar luogo al sospetto che si voglia sottomettere la Bce ai voleri di questo o quel governo.