Ai primi di luglio il gruppo assicurativo francese Groupama ha collocato un cat bond da 280 milioni di euro, un’operazione record per il rischio tempesta in Europa (l’emissione è stata realizzata tramite il riassicuratore Swiss Re e prevede un coupon “storicamente basso” del 2,75%). I cat bond, o bond catastrofali, sono titoli che trasferiscono il rischio di un determinato evento catastrofale dall’assicuratore/riassicuratore agli investitori. Si tratta di un mercato in forte crescita che vale circa 16 miliardi di dollari ed è atteso in crescita a 40 nei prossimi cinque anni. Il 2013 si preannuncia da record: il primo semestre dell’anno ha già registrato emissioni ai massimi, a 3,35 miliardi di dollari, e lascia pensare che entro dicembre si eguaglierà se non supererà il record di 7 miliardi di dollari di emissioni segnato nel 2007. I cat bond beneficiano da un lato di un maggiore interesse degli investitori (prevalentemente istituzionali come fondi pensione, asset managers, ed hedge fund), dall’altro di una evoluzione del mercato stesso verso una maggiore flessibilità dei termini e della struttura dei contratti. Per fare un esempio, oggi si strutturano sempre più cat bond che coprono “le tempeste con un nome” piuttosto che semplicemente gli “uragani”. In passato, infatti, i cat bond specificavano che le tempeste tropicali dovevano essere uragani di categoria 1 o avere velocità del vento sopra un certo livello. Oggi, invece, ha preso piede il concetto che solo le tempeste “con un nome” (Sandy, Katrina, etc, per fare degli esempi), possono “qualificarsi”. Il risultato è che i cat bond coprono anche quelle tempeste che si trasformano in uragani e anche quelle che passano allo stato post tropicale.

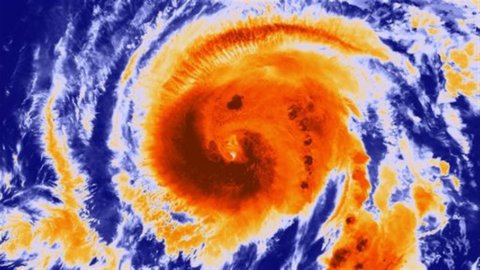

I prossimi mesi saranno però di relativa calma sul fronte delle emissioni che riprenderanno negli ultimi mesi dell’anno: da luglio/agosto si inizia a fare i conti con la stagione degli uragani e il mercato rallenta in attesa di vedere dove e come colpiranno i vari cugini di Katrina & co. In questa fase anche i gestori preferiscono rimanere liquidi. “Negli ultimi mesi abbiamo registrato buone iniezioni di capitale ma abbiamo preferito non appesantire il portafoglio di cat bond ora che ci avviciniamo alla stagione degli uragani”, afferma Otello Padovani, fondatore di Katarsis Capital Advisors (posseduta al 75% da Azimut Holding tramite Az International holding) e advisor del fondo Cat bond fund di Azimut. In ogni caso il mercato dei cat bond è storicamente caratterizzato da un tasso di default basso: su 600 classi di cat bond emessi i default, totali o parziali, sono stati una manciata: Kamp Re, finito sotto le raffiche dell’uragano Katrina, per esempio, o Muteki vittima del terremoto in Giappone nel 2011, il primo cat bond a subire perdite totali in vent’anni di storia del comparto.

Ma la parola d’ordine è comunque diversificare: “Non c’è un’attività predittiva ma l’obiettivo è ottenere l’allocazione migliore per avere l’impatto minore attraverso la diversificazione geografica, la diversificazione per tipologia di rischio (uragano, terremoto, pandemie…) e per meccanismo di attivazione”, spiega Padovani che ricorda come “vi era più di un cat bond che insisteva su Katrina ma solo uno venne colpito perché aveva un meccanismo di attivazione diverso da altri”. Il portafoglio del fondo Cat bond fund di Azimut è costruito usando tutti i cat bond disponibili sul mercato, sia nel ramo Danni sia nel ramo Vita. Al momento,infatti, su 130 cat bond del mercato, il fondo è investito in 84, con i restanti 50 circa che rappresentano repliche di altri (l’obbligazione che pesa di più non va oltre il 2%), secondo un approccio buy and hold. L’obiettivo di rendimento netto è l’Euribor a 3 mesi + 2%. Nel 2012 il fondo (che gestisce 257 milioni di euro di masse, investimento minimo da 1.500 euro) ha avuto un rendimento del 2,57% (al netto di commissioni di gestione e di incentivo rispettivamente dell’1,5% e dello 0,012%). Nei primi cinque mesi del 2013 il fondo ha guadagnato l’1,45%. L’obiettivo principale è dare un rendimento decorrelato rispetto al resto delle asset class con una volatilià contenuta e inferiore all’1,5% (volatilità storica allo 0,75%).

“La strategia di costruzione del portafoglio – spiega Padovani – è mirata alla stabilità dei rendimenti oltre che alla massimizzazione del rendimento. La performance dipende solo dal verificarsi di eventi naturali e non è legata alla psicologia umana o ai mercati finanziari”. E anche il rischio credito relativo alla società che emette il bond è neutralizzato: il cat bond non è una semplice emissione societaria ma viene costruito su veicoli appositi (Spv) giuridicamente autonomi che depositano i soldi degli investitori presso un conto vincolato a beneficio della compagnia assicurativa che cede il rischio, nel caso in cui l’evento naturale si manifesti, e a beneficio dell’investitore, nel caso in cui l’evento non si manifesti. In ogni caso, il rapporto rischio rendimento è relativamente ben pagato: a fronte dello stesso rischio di default, il cat bond paga uno spread maggiore di quello che pagherebbe una normale emissione di un’emittente corporate. Grazie alla sua struttura oligopolistica, il mercato riassicurativo riesce a farsi remunerare bene dalle assicurazioni.