L’attenzione dei risparmiatori è oggi focalizzata sui titoli di Stato. Qui ci occuperemo in particolare di Bot e i Ctz. Questi due titoli sono “zero coupon”: significa che non pagano cedole durante la loro vita. Tuttavia, la maggior parte degli intermediari finanziari non fornisce sufficienti elementi per poter validamente confrontare le diverse scelte di investimento. A questo fine cerchiamo con questo post di fornire ai nostri lettori un vademecum per capire la convenienza dell’investimento in tali strumenti. L’analisi da parte del risparmiatore, infatti, deve essere effettuata in termini di: rendimento a scadenza, rischio liquidità e rischio di tasso. Guardiamoli nello specifico.

– Il rendimento a scadenza è lo strumento utilizzato per paragonare investimenti alternativi tra loro: es. Bot/Ctz contro BTP. È calcolato come la differenza tra il prezzo di rimborso (100) e il prezzo di acquisto, parametrato sul numero di giorni che mancano alla scadenza e sempre trasformato su base annua. Molti intermediari non offrono il rendimento a scadenza, tuttavia conviene sempre calcolarlo, prima di acquistare un titolo “zero coupon”. Grazie al calcolo del rendimento a scadenza, è possibile il confronto tra i rendimenti dei titoli “zero coupon” e quello dei titoli con cedola di pari durata (es. Btp e Cct).

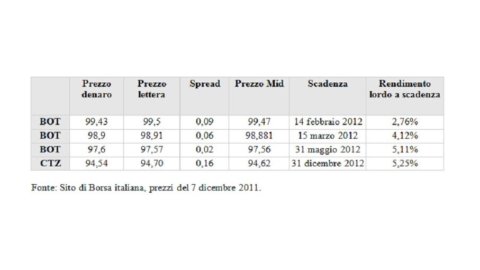

– Il rischio liquidità – Un indicatore immediato di tale rischio è lo spread denaro/lettera, cioè la differenza tra la quotazione per chi acquista e chi vende in un dato momento. È la remunerazione immediata per chi quota i titoli. Tanto più è ampia la differenza tra prezzo di acquisto e prezzo di vendita (vedi immagine), tanto minori saranno gli scambi che avvengono nel mercato, mentre maggiori saranno invece le difficoltà e i costi di smobilizzo del titolo prima della scadenza.

– Rischio di tasso e duration – Il rischio di tasso è il rischio che subisce l’investitore al variare dei tassi sul mercato. La volatilità, cioè l’erraticità dei tassi di mercato impatta principalmente: sul prezzo dei titoli sulle possibilità di reinvestimento delle eventuali cedole. La duration – o durata media finanziaria – è uno degli strumenti più utilizzati per misurare il rischio di tasso. La duration misura la sensibilità del titolo alle variazioni dei tassi di interesse: un’obbligazione a tasso variabile ha una “duration” molto vicina allo zero, perché il tasso della cedola si adegua periodicamente ai cambiamenti del mercato e il prezzo ha il vantaggio di essere molto stabile; un’obbligazione a tasso fisso ha una “duration” più alta di una a tasso variabile; un titolo “zero coupon” ha una “duration” uguale alla sua durata. Quindi, rispetto a investimenti in titoli con cedola, investendo in titoli “zero coupon” si corrono maggiori rischi di tasso (e quindi maggiori rischi di oscillazione dei prezzi). Dunque, nel caso in cui si avesse la necessità di smobilizzare i titoli prima della scadenza è bene tenerne conto. Chi invece investe in ottica “cassettista”, cioè intende detenere i titoli fino alla loro scadenza, è relativamente indifferente al rischio duration.

Una simulazione sui rendimenti netti – Alla fine, ciò che il risparmiatore porta a casa è il rendimento al netto delle imposte. Nella simulazione esemplificativa (guarda la seconda immagine) sono riportati i rendimenti lordi e i rendimenti al netto delle imposte. I titoli di Stato hanno un trattamento fiscale diverso rispetto alle obbligazioni bancarie e ai depositi bancari, strumenti questi ultimi soggetti a ritenute maggiori (20%). Dunque per valutare correttamente le alternative di investimento sul mercato, va necessariamente considerato il rendimento al netto delle imposte. Inoltre deve anche essere valutato il costo di intermediazione (commissioni) stabilito da ciascun intermediario che, se sono stabilite in misura fissa (es. sempre il 0,15% sull’acquisto di titoli di Stato), incidono maggiormente sui rendimenti di minore durata.

In conclusione, per una corretta valutazione tra le scelte di investimento in strumenti a reddito fisso occorre confrontare tra loro i rendimenti, a parità di scadenza, verificando contestualmente il rischio di liquidità e il rischio-tasso, comparando infine i rendimenti anche al netto di tasse e commissioni qualora vi fossero disomogeneità nel trattamento fiscale.

di Laura Oliva

Leggi la notizia sul sito di Adviseonly