Come avrete letto su questo blog, e non solo, il mercato azionario USA (lo S&P500) sta vivendo un vero e proprio Rally (ovvero una prolungata fase rialzista della Borsa).

Cosa devi aspettarti se hai deciso di investire in azioni oggi?

Guardare il passato non ci dà alcuna certezza su quello che può accadere in futuro, però leggere con sguardo critico ciò che è successo negli ultimi 15 anni di storia potrebbe fornirci degli ottimi spunti di riflessione. In particolare proviamo a studiare le vicende di un ipotetico Signor Rossi che si fosse trovato a dover scegliere tra un investimento in azioni ed un investimento in titoli di Stato (parliamo di mercato USA).

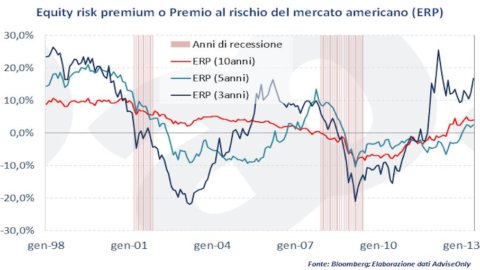

Nel grafico (clicca sull’immagine per ingrandire) viene riportato il cosiddetto Premio al rischio (ERP, acronimo di Equity risk premium), la differenza tra il rendimento offerto dalle azioni USA (S&P500 “Total Return”) nel suo complesso ed il rendimento offerto da uno investimento in obbligazioni governative nello stesso arco di tempo.

*Ogni istante corrisponde al momento di uscita dell’investimento. I rendimenti dell’Equity risk Premium o Premio al rischio sono stati calcolati su base mensile. Per ogni mese che va dal gennaio del 1998 al maggio 2013, ho calcolato la differenza di rendimento tra l’S&P500 total return ed il rendimento obbligazionario per il periodo di investimento considerato (3,5,e 10 anni).

A cosa serve calcolare il Premio al rischio negli investimenti?

In teoria, investire in azioni dovrebbe comportare un rischio maggiore e di conseguenza anche il rendimento offerto dovrebbe essere maggiore rispetto a quello offerto da un titolo di Stato, titolo considerato privo di rischio (…prima della crisi) o comunque meno rischioso (definizione più appropriata dopo la crisi).

Come si legge il grafico?

Vi proponiamo la differenza di rendimento tra azioni e obbligazioni governative relativa ad un investimento iniziato rispettivamente 3,5 e 10 anni prima.

Facciamo degli esempi: se il Signor Rossi a febbraio del 1998 avesse deciso di liquidare il suo investimento in azioni, effettuato 10 anni prima, si sarebbe portato a casa un rendimento del 10% in più rispetto all’investimento in obbligazioni governative decennali. Nel febbraio 2010, invece, il Signor Rossi avrebbe conseguito un rendimento di -7,7% rispetto a quanto offerto nello stesso periodo dalle obbligazioni.

Quali considerazioni possiamo fare analizzando la storia di azioni e obbligazioni?

Sostanzialmente 3:

. Il rendimento azionario, anche su periodi piuttosto lunghi, non sempre remunera l’investitore del rischio assunto. Infatti, durante le ultime due crisi finanziarie (dot.com e Sub-prime), i mercati azionari hanno offerto rendimenti inferiori (a volte negativi) rispetto ai titoli di Stato.

. Come in tutte le cose, il timing è importante (la scelta del momento giusto per entrare e uscire dall’investimento) ma risulta decisamente difficile da individuare con esattezza. Sembra una banalità, ma una strategia piuttosto semplice da applicare per uscire dall’impasse e che offre dei buoni risultati consiste nel vendere quando le valutazioni sono alte (per esempio quando il ratio P/E è superiore alla media storica di lungo periodo), comprando invece quando le valutazioni sono basse (caso opposto, ad esempio quando il rapporto P/E è inferiore alla media storica di lungo periodo).

. Più allunghi l’orizzonte temporale dell’investimento, più diminuisce la volatilità dell’investimento in azioni, quindi è meno probabile incorrere in risultati negativi. Ad esempio, se il Signor Rossi avesse deciso di investire a lungo termine (10 anni), nel 30% dei casi esaminati sarebbe incappato in un ERP negativo (il 42% per un investimento a 5 anni e il 54% a 3 anni).

In conclusione, considerando che oggi le valutazioni risultano essere ancora in linea con i fondamentali, ci potrebbero essere delle buone opportunità. Se decidete di farlo, sappiate che investire in un ottica di lungo periodo potrebbe togliervi molti mal di pancia.