«Quale gobba?», chiede il gibboso Igor nel suo strabico candore al Dottor Frankenstein Junior. Chi è convinto che l’inflazione aumenterà molto e sfuggirà di mano al controllo delle Banche centrali fa venire in mente la paradossale domanda nel capolavoro di Mel Brooks e Gene Wilder.

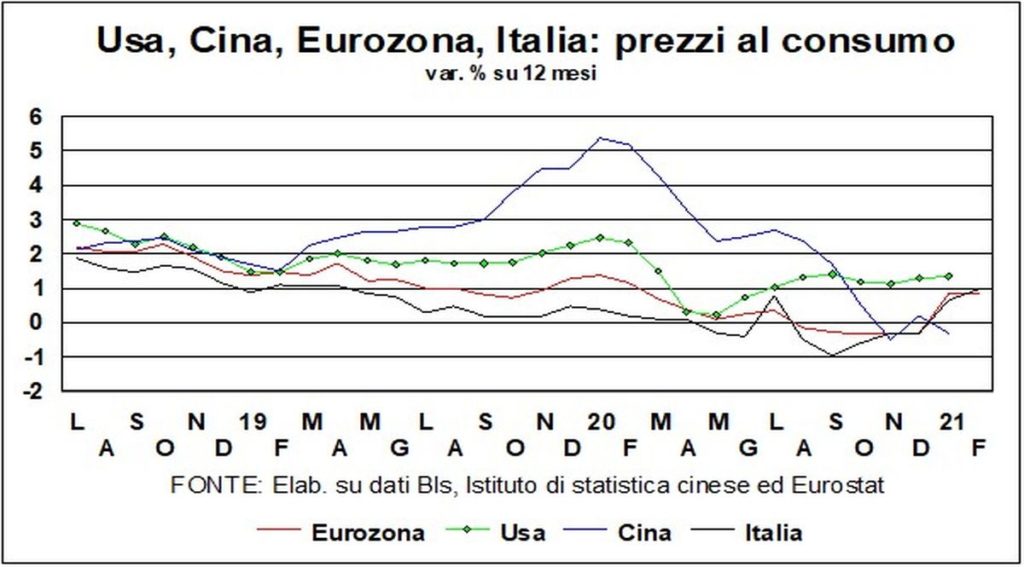

D’altra parte, chiunque osservi l’andamento dei prezzi al consumo non può che mettere in conto una loro accelerazione nei prossimi mesi, seguita da una decelerazione. Disegnando così, appunto, una gobba.

Questo profilo sinuoso è spiegato da una serie di fattori non ripetibili che hanno tirato temporaneamente all’ingiù l’incremento dei prezzi nel corso del 2020 e che, venendo meno e anzi trasformandosi nel loro opposto, lo spingeranno all’insù durante il 2021. Conviene esaminare tali fattori uno alla volta.

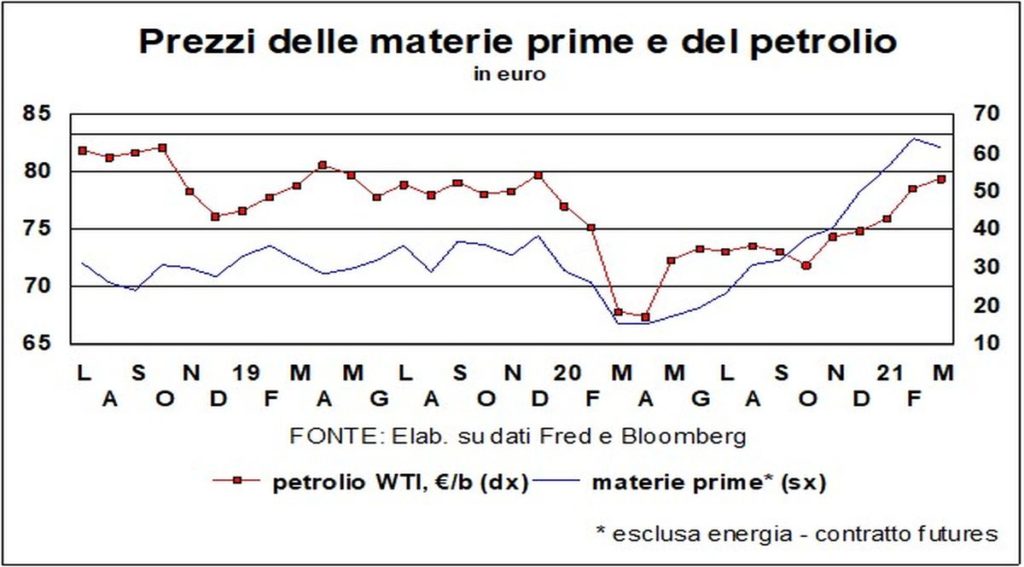

Le quotazioni del petrolio, e di conseguenza i costi lungo tutta la filiera dell’energia, crollarono nei primi mesi del 2020, più per il confronto machista tra Russia e Arabia Saudita che per la crisi pandemica. Oggi sono risalite dove stavano a fine 2019.

La riduzione a un terzo, prima, e la triplicazione, poi, del prezzo del greggio hanno inciso e incideranno sull’inflazione annua. Negli USA si può stimare che aggiungeranno 0,8 punti percentuali alla variazione annua dei prezzi al consumo rispetto ai livelli attuali (1,4% in gennaio); nell’Area euro qualcosa di vicino. Quindi là, per il solo effetto confronto dei prezzi energetici, la dinamica del totale dei prezzi al consumo salirà al 2,2%, qua passerà dallo 0,9% all’1,7%. Ma questo scalino sparirà nella seconda parte dell’anno.

Lavoro e studio da casa hanno duramente colpito il mercato delle abitazioni in affitto, con un forte calo della domanda che ha diminuito i prezzi. In molte situazioni, poi, le rendite dovute sono state autoridotte, per la difficoltà di reddito dei tenutari. Il risultato è stato un rallentamento marcato della dinamica di tale componente del costo della vita. Il ripristino della “normalità” negli affitti aggiungerà mezzo punto percentuale alla dinamica dei prezzi USA (molto meno nell’Area euro, per la minore incidenza di questa voce di spesa nel calcolo dell’indice). Ci vorrà qualche mese in più che per il costo dell’energia (forse anche un anno), ma sarà un’aggiunta stabile. Che però verrà mitigata dalla frenata del costo del cibo (accelerato al 4% in USA e Area euro), che qui è già avvenuta e là ha da venire e toglierà 0,3 punti percentuali.

Poi c’è la manovra incoraggia-consumi, varata dalla Germania con lo yo-yo dell’IVA, che ha tolto da luglio e ri-aggiunto da gennaio uno 0,3-0,4% all’inflazione annua dell’Area euro. Altrettanto aggiungerà da luglio (quando si farà il confronto con l’effetto sconto), mentre da gennaio 2022 verrà meno uno 0,6-0,8%. Per qualcosa che sta intorno all’1% è una bella gobba.

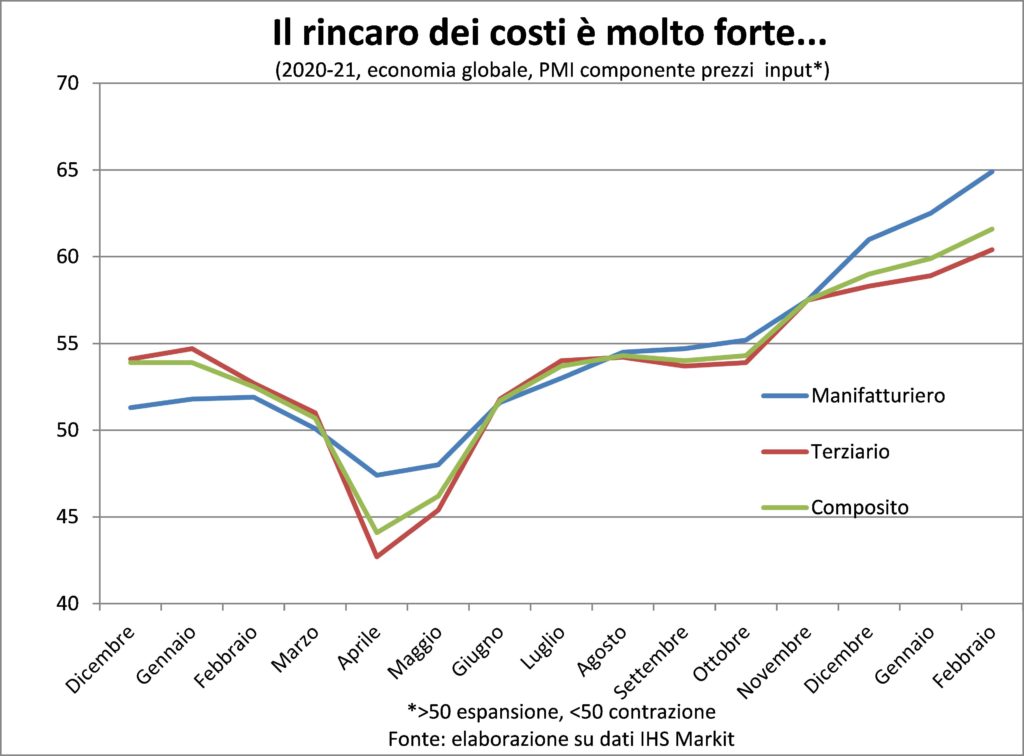

Infine, ci sono le difficoltà lungo le catene produttive manifatturiere, dovute alle restrizioni negli spostamenti, da un lato, e a una domanda esuberante per alcuni beni (valvola di sfogo per consumatori frustrati dalle restrizioni alle attività sociali; ripresa della corsa degli investimenti), dall’altro. Ma le une e l’altra verranno meno con la normalizzazione dell’economia. Quindi, se ora e nei prossimi mesi osserviamo l’accelerazione dei prezzi di alcuni prodotti industriali (come suggerisce la componente dei prezzi del PMI), successivamente ne sperimenteremo la decelerazione.

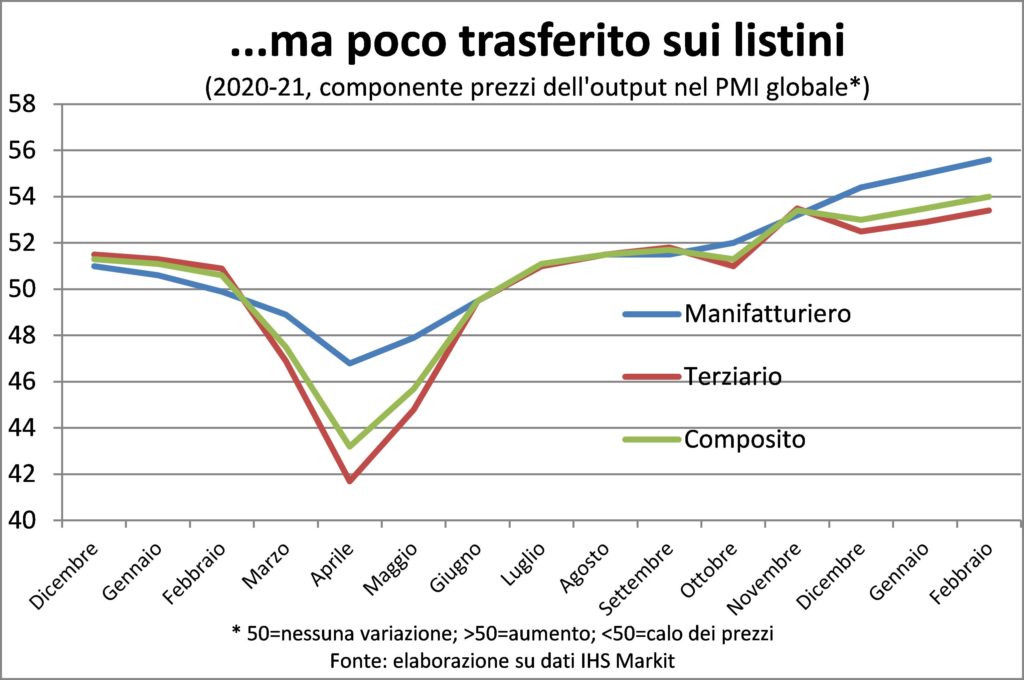

Peraltro, va notato che a livello globale nell’insieme di manifatturiero e non-manifatturiero(prevalentemente servizi) i rincari sono assai contenuti. Nell’Area euro in particolare, dove per i prezzi incassati a febbraio il PMI era di 50,3, ossia stagnazione, nonostante il 58,7 di quelli pagati.

Negli Stati Uniti i numeri sono più elevati, ma l’indagine periodica della FED, in vista della riunione del consiglio, continua a segnalare poco pricing-power delle imprese, cosicché i maggiori costi intaccano i margini, con previsioni di ritocchi dei listini modesti anche nei prossimi mesi.

Ecco, quindi, che ci sarà nei prezzi al consumo la gobba alla Igor.

Per alcuni, invece, non avremo nessuna gobba. Novelli Igor, ne negano l’esistenza perché ritengono che l’aumento della dinamica dei prezzi al consumo sarà solo l’inizio di un processo inflattivo che le Banche centrali si faranno scappare di mano. Un po’come succede al Topolino-apprendista stregone in Fantasia di Disney. E questa convinzione negazionista sta mettendo in tensione già ora i tassi a lungo termine.

Mervyn King, ex Governatore della Bank of England, critica l’eccesso di confidenza con cui le autorità monetarie stanno valutando il rischio inflazione. E le invita a reagire prontamente, per evitare di alzare i tassi troppo tardi e troppo bruscamente. King ritiene addirittura che le Banche centrali stiano mettendo a repentaglio la propria indipendenza. E, prima di lui, Andy Haldane, brillante capoeconomista sempre della Banca d’Inghilterra, ha espresso concetti simili (sarà la variante inglese dei banchieri centrali?).

Per rispondere ai no-hump è bene fare il riassunto delle molte puntate precedenti, partendo dalla fine della storia: l’inflazione è morta e sepolta. In tutti i maggiori paesi avanzati e in Cina (peste di maiale permettendo) la dinamica dei prezzi al consumo da anni fatica a salire verso l’obiettivo delle autorità monetarie.

Tanti anni fa, come si narra nelle favole, il 2% di incremento annuo era stato fissato come tetto massimo, così da orientare le aspettative e plasmare i comportamenti. Per esempio, le negoziazioni per i rinnovi dei contratti di lavoro o per le forniture tra imprese e, di conseguenza, la fissazione dei listini per i beni finali (quelli che rilevano per le rilevazioni del costo della vita).

In Italia quarant’anni or sono, questo escamotage ha avuto un padre-martire (fu assassinato dalle Brigate Rosse) in Ezio Tarantelli; non riconosciuto come padre solo perché non era uno studioso di central banking: le caste ci sono anche tra gli economisti. Un escamotage che ha avuto grande successo, grazie anche al convincente uso del bastone dei tassi di interesse. Se appena c’era il minimo rischio che l’inflazione ricominciasse a salire, arrivava una randellata preventiva con un netto aumento dei tassi da parte delle Banche centrali.

Ha avuto talmente successo che i banchieri centrali si sono convinti di essere novelli Maghi Merlino, capaci di tenere l’inflazione nei dintorni del 2%, con dosati colpi della bacchetta (pardon: bastone) dei tassi.

Ma negli ultimi vent’anni, più o meno (piuttosto più che meno: alla metà degli anni Novanta il Presidente della FED, Alan Greenspan, si arrovellava attorno al contenuto aumento dei prezzi nonostante i tassi che allora apparivano molto bassi), le Banche centrali sembrano aver perduto il tocco magico, perché l’inflazione non ne vuole sapere di avvicinarsi al 2%, nel senso che se ne sta decisamente più bassa. Minacciando, anzi, di tramutarsi nel suo opposto, ossia in un calo continuo e prolungato dei prezzi: la deflazione.

Quale sortilegio ha minato il potere magico dei central bankers? Sono intervenute le crisi, quella finanziaria del 2008-9 (con replica nel 2010-12 in Eurolandia), prima, e quella pandemica, poi. Queste crisi hanno creato un vuoto di domanda e un pieno di senza lavoro che hanno reso difficile alla sola arma monetaria di risollevare la dinamica dei prezzi. Tanto è vero che, a partire da Mario Draghi (sempre SuperLUI!) nell’agosto 2014, le Banche centrali hanno detto a chiare lettere che spettava alla politica di bilancio di sostenere la domanda in modo adeguato anche al raggiungimento di una più alta inflazione, oltre che di una maggiore occupazione.

Ora, convinti dalla pandemia, i governi e i parlamenti si sono messi a spendere e spandere. In Usa molto più che nell’Area euro, ma visti i dogmi anti-deficit qui esistenti si è già fatta molta strada. Basterà a risvegliare l’inflazione?

La risposta dei no-hump è che basterà. Almeno negli USA, dove il nuovo pacchetto di aiuti da 1.900 miliardi di dollari si aggiunge a quello da 900 varato a fine 2020 e, secondo economisti non certo conservatori sull’intervento pubblico nell’economia, spingerà il PIL di almeno il 5% sopra il potenziale, creando pressione inflattiva.

Il punto è che questi aiuti sono una tantum e sostituiscono i redditi non guadagnati dalle famiglie. Nel 2022 quegli aiuti verranno meno e di conseguenza si avrà una spinta uguale e contraria al PIL. È vero che gran parte di questi trasferimenti, assieme a una quota delle retribuzioni più elevata del solito, è stata forzosamente risparmiata (si veda il pezzo delle Lancette sull’economia reale) e potrebbe tradursi in domanda aggiuntiva, ma anche se fosse davvero ciò si scaricherà in maggiori prezzi e salari?

C’è da dubitarne. E il riferimento a epoche e periodi del passato, quando l’inflazione scappò (o fu lasciata scappare?) di mano ai banchieri centrali, non ha molto senso né molto da insegnarci, perché viviamo e agiamo in un mondo completamente diverso e rivoluzionato da globalizzazione e trasformazione digitale.

Nelle precedenti uscite delle Lancette abbiamo spiegato in lungo e in largo l’azione dell’una e dell’altra: concorrenza planetaria attraverso gli scambi di beni ma anche i call center e i centri di ingegneria informatica o di elaborazione delle prenotazioni alberghiere e dei viaggi localizzati nei paesi emergenti (questi ultimi poco usati ora), la trasparenza dei costi e dei prezzi grazie a Internet, penetrazione dell’online in nuovi settori, aumento della produttività e risparmi da Industria 4.0 e suoi addentellati, velocità e chiarezza di immagini con la tecnologia 5G (tanto da consentire interventi chirurgici al cervello effettuati da remoto), e chi più ne ha più ne metta («Spalanca la porta alla gabbia della mente, e, vedrai, si lancerà volando verso il cielo», scrive della fantasia il poeta inglese John Keats).

Eppoi c’è l’immigrazione, l’altra faccia, ancor più difficile da digerire socialmente, della globalizzazione. Non si possono tagliare i capelli a distanza? Ma un parrucchiere cinese o da altre nazioni asiatiche venuto da noi si accontenta della metà del prezzo di un indigeno. Si può disquisire sulla qualità del taglio e della conversazione, ma la rasoiata ai prezzi è indiscutibile.

Infine, c’è l’elemento cruciale: della catena inflazionistica manca oggi l’anello forte, ossia l’incremento dei salari. Senza questo anello nessun processo inflattivo può aver luogo. Può darsi che aumenti della retribuzione minima, maggiore tutela sindacale e altre misure introdotte per legge ridiano al lavoro potere contrattuale. Ma se non si avvera, e non si avvererà, l’invocazione finale del Manifest di Karl Marx e Friedrich Engels («Sie haben eine Welt zu gewinnen. Proletarier aller Länder, vereinigt euch!»), l’inflazione in un paese solo non appare molto praticabile, se non spiazzando le produzioni domestiche a vantaggio di quelle estere.