Fatturati in crescita, dopati dall’inflazione, ma margini in calo. In un contesto fortemente segnato dal carovita alle stelle, la crescente propensione al risparmio dei consumatori e la forte diminuzione del potere di acquisto delle famiglie, che premia discount e marca privata del distributore a discapito di quella del produttore.

È questa la realtà con cui si confrontano oggi le insegne della Grande distribuzione italiana (Gdo) alimentare, secondo la nuova edizione dell’Osservatorio dell’Area studi Mediobanca. La Gdo ha una tempesta all’orizzonte visto che l’attuale crisi sconta gli effetti congiunti di guerra in Ucraina, tensioni geopolitiche e incertezza sui prezzi delle materie prime. E forse non ha tutti gli strumenti per proteggersi. Ma andiamo a vedere cosa è emerso dall’indagine di Mediobanca che aggrega i dati economici e finanziari di 130 aziende nazionali e 31 maggiori player internazionali per il periodo 2017-2021 (per l’Italia la copertura è stimata pari al 97,6% del mercato).

Gdo italiana: 2022 tra certezze e incognite e aspettative per il 2023

Secondo l’indagine di Mediobanca, i dati preliminari dei grandi retailer internazionali quotati indicano vendite nel 2022 in aumento del 7,8% ma con un calo dei margini industriali del 6,2%. Per la Gdo italiana è attesa invece una crescita delle vendite nel 2022 del 6,7% con l’ebit margin in calo all’1,4% dal 2,4% del 2021. L’inflazione minaccia la tenuta della domanda, in calo del 6% a gennaio 2023, erodendo il potere di acquisto dei consumatori nonostante per il 2023 si preveda un ulteriore incremento delle vendite del 2,8%. Il caro prezzi spinge i consumatori su prodotti a marchio del distributore (Mdd) che raggiungono nel 2022 vendite pari a 12,8 miliardi (+9,4% sul 2021) e il canale dei discount proiettati oltre il 22% del mercato (17,4% nel 2017).

Distribuzione organizzata dinamica

La concentrazione del mercato italiano è stabile: la market share dei primi cinque retailer è pari al 57,1%, restando al di sopra di quella della Spagna (49,8%), ma lontana da Paesi Bassi (80,1%) Francia (78,4%), Gran Bretagna (75,4%) e Germania (75%). Forte dinamismo nella distribuzione organizzata: il relativo peso è passato dal 33,3% del 2017 al 37,9% nel 2021. Nel periodo 2018-2021, 14 operatori indipendenti sono entrati nel perimetro della distribuzione organizzata, altri 5 si sono spostati all’interno del segmento. VéGé è l’operatore che ha attratto il maggior numero di nuovi associati (9), D.IT ha associato 3 società, due nuovi ingressi per Selex e Crai e uno ciascuno per C3, Agorà e Despar.

I singoli operatori: boom di vendite per MD

Tornando all’Italia, dall’Osservatorio emerge che MD è campione di crescita delle vendite tra il 2017 e il 2021: +9,7% medio annuo, seguita da Lidl Italia (+8%) e Agorà (+7,6%). Seguono il discount Eurospin (+6,9%), Conad (+6,7%) e Selex (+5,2%). Nell’ultimo anno sono Agorà ed Eurospin a realizzare le migliori performance (+7,7% in entrambi i casi), davanti a Lidl Italia (+6,7%) e Finiper Canova (Iper-Unes) (+6,6%). A ridosso delle prime posizioni troviamo MD in progresso del 5,6% e Conad (+5,5%).

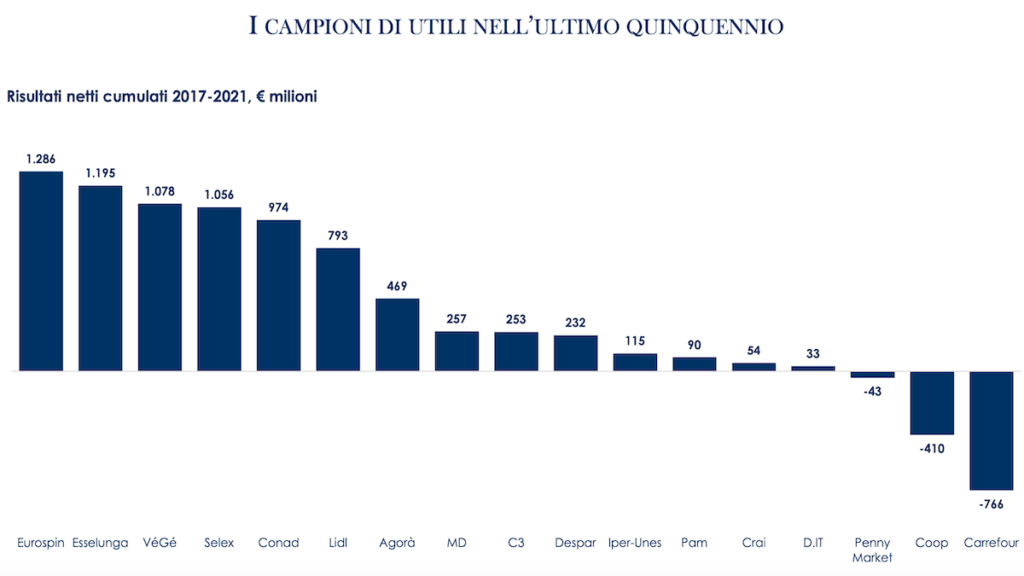

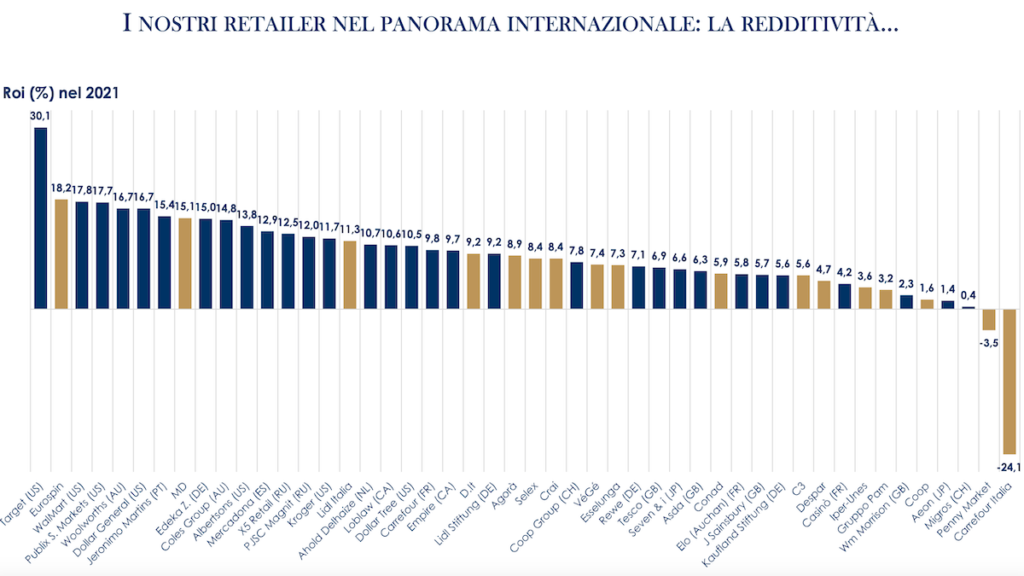

Tuttavia, in termini di redditività del capitale investito (Roi) al primo posto c’è Eurospin con il 18,2%, seguita da MD (15,1%) e Lidl (11,3%). Eurospin si afferma regina di utili cumulati tra il 2017 e il 2021: 1.286 milioni, superando Esselunga (1.195 milioni).

I “campioni nascosti” per crescita e redditività

Le aziende della distribuzione organizzata con fatturato superiore a 500 milioni sono 25, dal Gruppo Unicomm con 2.413 milioni, alla Migross con 509 milioni. La Gruppo Arena presenta l’indice di redditività del capitale investito (Roi) migliore nel 2021, pari al 23,4%, seguita da altri tredici gruppi con indici in doppia cifra. Il maggiore incremento di fatturato nel 2021 è stato realizzato da Abbi Holding (+34,1%), che distanzia i Supermercati Tosano Cerea, in crescita del 14,9%, la Mega Holding (Megamark), del 12,2%, e la Retail Evolution Holding (Iperal) dell’11,2%. In aggregato i venticinque operatori fatturano 26,7 miliardi, sono cresciuti nel 2021 del 4,1% e segnano un Roi medio del 7,6%.

I maggiori operatori internazionali

Nel 2021 i maggiori retailer internazionali hanno registrato un fatturato che oscilla tra i 501,3 miliardi della statunitense WalMart e i 20,9 miliardi della portoghese Jeronimo Martins. Tali operatori fatturano il 17% del loro giro d’affari in punti vendita all’estero: la maggiore proiezione internazionale è dell’olandese Ahold Delhaize (78,3%), seguita dalla Jeronimo Martins che vende soprattutto in Polonia (76,2%), dalla giapponese Seven & i (60,4% principalmente nel Nord America) e dalle francesi Carrefour (51,6%), Casino (47,3%) ed Elo-Auchan (46,9%). Il panel internazionale esprime un Roi medio nel 2021 pari al 10%, in aumento rispetto al 9,4% del 2020.

Eurospin al secondo posto dopo Target

Anche nel 2022 continua il dominio delle aziende americane nel retail a livello globale, ma i player italiani mostrano ottimi segnali di crescita. La classifica per Roi vede sul podio la statunitense Target (30,1%), seguita dall’italiana Eurospin (18,2%) e dall’altra statunitense WalMart (17,8%). Superiori alla media del panel internazionale per Roi nel 2021 anche altri due discount italiani, MD (15,1%) e Lidl Italia che, con un Roi dell’11,3%, supera quello della casa madre tedesca Lidl Stiftung (9,2%). Quanto a vendite per metro quadro sul proprio mercato domestico il primato spetta alla britannica J Sainsbury (15.500 miliardi) incalzata da Esselunga a 15.300. Seguono la canadese Empire (12.000), l’altra britannica Wm Morrison (11.900) e le due australiane Woolworths (11.500) e Coles (11.400). A poca distanza da Esselunga troviamo VéGé a 1.078 milioni e Selex (1.056 milioni). Male invece per Carrefour che ha cumulato perdite per 766 milioni, Coop per 410 milioni e Penny Market per 43 milioni. Coop Alleanza 3.0 è la maggiore cooperativa italiana con vendite nel 2021 pari a 4.301 milioni, seguita PAC 2000 A (Gruppo Conad) a 3.921 milioni e Conad Nord Ovest a 2.671 milioni che precede Unicoop Firenze a 2.349 milioni.

Il capitolo sostenibilità

Le imprese della Gdo trattano diffusamente il tema in sezioni dedicate dei propri siti internet. La presenza di report dedicati interessa il 51,5% delle società: più diffusi tra gli operatori della distribuzione organizzata (54,2%), meno tra i discount (40%), sporadici nella Grande distribuzione (14,3% degli operatori). Sui temi ambientali, l’impegno profuso per ridurre l’impatto ambientale ha portato a risultati abbastanza soddisfacenti: dal 2019 l’intensità energetica è calata del 15% e quella carbonica del 14,4%. In riduzione anche la produzione di rifiuti (-3,7%) che raggiungono il 68,3% nella componente avviata a recupero.