REDDITI DIFFICILI DA MANTENERE

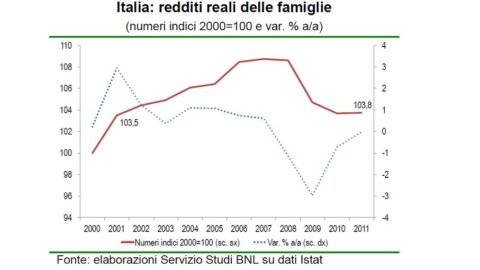

Il perdurare di un quadro macroeconomico piuttosto difficile continua a pesare sullacondizione economica e finanziaria delle famiglie italiane. L’incremento del reddito lordo disponibile su base tendenziale nei primi tre trimestri del 2011 (+2,5%) non è riuscito a compensare la variazione dei prezzi determinando così ancora un periodo di sostanziale stabilità del potere d’acquisto. L’ultimo anno in cui è stata rilevata una crescita reale del reddito delle famiglie superiore all’1% è stato il 2005. Da allora si sono succeduti un biennio di crescita marginale (2006-07: +0,8 e +0,6% rispettivamente) e un triennio di cali (2008-2010: -1,1%, -2,8%, -0,8%), mentre una prima variazione positiva viene prevista da alcuni istituti di ricerca non prima del 2014. In valori assoluti la consistenza del reddito reale dei nuclei familiari nell’anno terminante allo scorso settembre (€980 miliardi) è tornata all’incirca sui livelli di inizio millennio.

In effetti tra il 2008 e il 2010 molte delle voci che contribuiscono al reddito disponibile delle famiglie consumatrici hanno subito un forte ridimensionamento. Mentre i redditi da lavoro hanno conosciuto una flessione solo nel 2009 (-1,1%), l’anno peggiore della fase recessiva, i redditi da capitale (costituiti prevalentemente da interessi e dividendi) hanno registrato tre anni consecutivi di perdite consistenti (-0,2%, -35,4%, -5,8%, rispettivamente per un totale nel triennio del -39%) parimenti a quanto rilevato per il reddito trasferito dalle famiglie produttrici alle famiglie consumatrici (-1%, -0,2%,-0,7%). Nell’ambito dei redditi da capitale la dinamica più sfavorevole ha riguardato gli interessi netti diminuiti dell’11,3% nel 2010 dopo una flessione del 44,4% nell’anno precedente; più contenuto è stato il calo dei dividendi percepiti dalle famiglie, con variazioni pari al -34% e -5% rispettivamente nel 2009 e nel 2010. Considerato il rendimento dei titoli azionari italiani registrato lo scorso anno, pur mitigato da un rialzo dei rendimenti delle attività finanziarie, si può ipotizzare che anche nel 2011 i redditi da capitale non abbiano apportato un contributo favorevole alle entrate delle famiglie. In effetti nel 2011 la variazione rispetto all’anno precedente dell’indice Morgan StanleyCapital International (MSCI) per il mercato azionario italiano è stato pari al -6,5% e il rendimento dei depositi delle famiglie è rimasto per gran parte dell’anno al di sotto dell’1% su volumi che in media d’anno sono aumentati solo marginalmente (+0,8%,+0,5% a/a a dicembre).

Nel complesso, l’andamento divergente delle diverse componenti del reddito dellefamiglie nel periodo 2007-2010 ha comportato un rafforzamento del contributo delleentrate provenienti da lavoro dipendente (passato dal 55% al 58%) e una significativariduzione di quelle da capitale (dal 10% al 6%) passate da €112 miliardi del 2007 a €68del 2010.

La combinazione della prolungata debolezza della dinamica dei redditi e il persistere di una difficile congiuntura economica hanno accentuato la difficoltà delle famiglie consumatrici ad accantonare parte del proprio reddito. La propensione al risparmio, scesa nel 2010 al minimo degli ultimi dodici anni (9,2%) e diminuita consecutivamente negli ultimi sette anni, potrebbe essersi ridotta ulteriormente nel 2011. In valori assoluti lo stock di risparmio nel 2010 si è fermato a €93 miliardi, €13 in meno dell’anno precedente (-12,1%).

REDDITI PRO-CAPITE DELLE FAMIGLIE CONSUMATRICI E TERRITORIO

La pubblicazione da parte dell’Istat dell’articolazione su base regionale di diversi aggregati economici relativi alle famiglie permette l’osservazione delle differenze territoriali aggiornate al 2009. Relativamente al reddito disponibile delle famiglie consumatrici, al di là della nota maggiore concentrazione nel settentrione (53%) e della diversa intensità del rallentamento sperimentata durante la recessione, ciò che più rileva è come negli ultimi dieci anni si sia lentamente realizzata una convergenza dei redditi medi pro-capite delle diverse aree verso il valore medio nazionale. La crisi economica ha influito su tale fenomeno in maniera duplice: da una parte determinando una diminuzione più marcata del reddito disponibile nelle regioni del Nord, dall’altra interrompendo il miglioramento del tasso di occupazione nelle regioni meridionali. A Nord i redditi da capitale hanno subito in misura più accentuata i riflessi negativi della crisi, effetto contenuto invece per le famiglie meridionali dove prevale una maggiore propensione agli investimenti meno rischiosi. Ciononostante la distanza tra i redditi pro-capite delle famiglie consumatrici rimane ampia con un campo di variazione che va dai €12mila della Campania ai €20mila dell’Emilia Romagna.

SI RIDUCE LA DOMANDA DI CREDITO DELLE FAMIGLIE E AUMENTA LA RISCHIOSITA’

L’incerta evoluzione del reddito delle famiglie sta condizionando anche la domanda di credito del settore. Dall’avvio della crisi finanziaria il tasso di crescita dei prestiti alle famiglie si è gradualmente attenuato: il 2007 è stato l’ultimo anno a registrare una dinamica media annua a doppia cifra (11,2%), mentre il 2011 si è fermato al 4,7% (+3,4% a dicembre). Il rallentamento più significativo è stato registrato dal credito al consumo la cui dinamica media nello scorso anno è scesa al 2% (4,3% nel 2010) ma l’attenuazione del ritmo di crescita dei prestiti per l’acquisto dell’abitazione è maggiormente indicativo della difficoltà delle famiglie a intraprendere impegni finanziari ingenti e duraturi. Le nuove erogazioni destinate alle compravendite di abitazioni nei primi tre trimestri del 2011 sono scese in media quasi del 9% a/a, mentre la rischiosità del settore misurata dal tasso di decadimento risulta relativamente sostenuta (1,35%) nel confronto con gli anni passati (era al 0,9% nel 2007). A dicembre scorso le sofferenze al comparto delle famiglie consumatrici hanno superato i €25 miliardi, in aumento del 43% su base annua.

L’inasprirsi della difficile fase congiunturale ha determinato l’avvio di diverse misure di sostegno alle famiglie indebitate o per facilitarne l’accesso al credito, in aggiunta a provvedimenti strutturali già attivi. Tra le nuove iniziative l’accordo denominato “Piano famiglie” sottoscritto dall’Abi e dalle Associazioni dei Consumatori per consentire alle famiglie trovatesi in difficoltà economiche per effetto della crisi (perdita del lavoro o riduzione dell’orario) di ottenere la sospensione per un anno del pagamento delle rate di mutuo. Fino allo scorso settembre i contratti sospesi sono stati oltre 52mila lasciando una maggiore liquidità alle famiglie (€385 milioni) a fronte di un valore del debito residuo di €6,5 miliardi. Al di là del numero delle adesioni alla moratoria va considerata l’efficacia dell’iniziativa. Un’analisi condotta su un campione di banche che avevanoaderito al “Piano famiglie” su sospensioni già arrivate a scadenza ha evidenziato gli effetti positivi dell’intervento: la quota di famiglie che al termine della moratoria hanno ripreso a pagare regolarmente le rate del mutuo sul totale di quelli che presentavano ritardi di pagamento all’avvio della moratoria (cure rate) è risultato elevato e pari al 62%, sintesi di un grado di variabilità del 50% per le famiglie classificate nelle classi di rischio più alte e del 70% per i nuclei più affidabili.

Altri provvedimenti a favore delle famiglie in difficoltà sono quelli previsti dal “Fondo solidarietà mutui prima casa” che interviene nel pagamento degli interessi maturati durante il periodo di sospensione delle rate e il “Fondo per l’accesso al mutuo prim acasa delle giovani coppie” strumento di natura strutturale istituito a metà dello scorso anno per agevolare l’accesso al credito ipotecario di nuclei con età al di sotto di 35anni.

LA SCELTA DEGLI INVESTIMENTI FINANZIARI DURANTE LA CRISI

La ricchezza finanziaria delle famiglie italiane nel III trimestre del 2011 ammontava a €3.525 miliardi, 205 in meno rispetto al corrispondente trimestre di cinque anni prima (-5,5%), in diminuzione del 3% su base annua. Rispetto a settembre 2007 la composizione del portafoglio finanziario ha subito sensibili variazioni evidenziando un rafforzamento della quota investita in attività liquide (+5 punti percentuali) e una riduzione di quella allocata in azioni e quote di fondi comuni (-9 punti percentuali). A settembre scorso il 31,5% della ricchezza finanziaria era detenuta sotto forma di depositi, il 21% risultava investito in titoli obbligazionari per lo più a medio/lungo termine, il 19% in titoli azionari, una porzione analoga in prodottiassicurativi/previdenziali e il 6% in fondi comuni. Un’analisi recente basata sulle evidenze contenute nella periodica indagine della Banca d’Italia sui bilanci delle famiglie italiane mostra come una riduzione della ricchezza finanziaria orienti maggiormente la scelta di investimenti verso attività più sicure aumentando un’avversione al rischio che potrebbe ostacolare il ritorno ai livelli pre-crisi degli investimenti in titoli azionari.