Quando si parla di robo-advisor (un nome volutamente brutto e “grottesco”, utilizzato per definire i sistemi di consulenza finanziaria e asset management online) ci si riferisce, generalmente, a servizi finanziari 100% online e a basso costo (grazie anche alla loro elevata scalabilità) rivolti al mercato di massa.

Il fenomeno è in grande espansione negli USA, dove una ricerca di Myprivatebanking.com stima che in 5 anni essi raggiungeranno $255 miliardi di asset under management (cioè di denaro in gestione, in senso lato).

Personalmente non credo che i robo-advisor sostituiranno mai i consulenti in carne e ossa. Ritengo, però –contrariamente all’opinione generale – che l’industria che verrà colpita maggiormente (nel bene e nel male) dell’avvento di queste sofisticate piattaforme di gestione online sia quella del private banking.

Perché i robo-advisor piacciono ai ricchi?

Le ragioni che mi fanno pensare che, almeno in un primo momento, saranno principalmente i clienti con maggiori disponibilità finanziarie a utilizzare i nuovi servizi di wealth management online sono cinque.

1. Gestione del rischio: i patrimoni importanti spesso comprendonio investimenti in strumenti finanziari sofisticati come i derivati e asset class alternative (hedge fund o fondi di private equity). Questi richiedono una gestione basata su algoritmi e sistemi di risk management all’avanguardia. Spero di non deludere chi pensava che il proprio private banker fosse una sorta di Pico della Mirandola, capace di calcoli sofisticatissimi di frontiere efficienti e coni di volatilità a penna e matita!

2. Inoltre molti robo-advisor si concentrano sull’efficienza operativa ottenibile attraverso l’automazione dell’esecuzione degli ordini e sull’uso di prodotti a basso costo. Ne derivano, quindi, risultati anche in termini di prezzo.

3. Pionieri delle novità: spesso il pubblico più benestante è anche il più evoluto e attento alle novità, ama essere pioniere delle ultime novità della moda, accessori, tecnologia… (si pensi all’aura distatus symbol che circonda l’Apple Watch).

4. Essere protagonisti: i clienti private, per questioni culturali e di competenze, spesso amano gestire in prima persona la parte più liquida del patrimonio mobiliare. Non è un caso che in Italia, molti clienti di questo target, scelgano il regime “amministrato”.

5. Trasparenza: in un contesto dove le persone si interessano sempre più ai propri risparmi e sono abituate a sempre maggiore e migliore informazione sul web, il livello di trasparenza verso il cliente offerta dai servizi di private banking è scarso e la reportistica spesso vecchia e inadeguata.

6. Il “grande” è più difficile: la marginalità del private banking rispetto alla parte mobiliare del patrimonio (che potrebbe essere gestita con l’ausilio di piattaforme a elevato contenuto tecnologico) è decisamente più bassa dei margini che le banche realizzano sui clienti più piccoli, sia per ragioni di volumi, che di “potere contrattuale” dei clienti.

La qualità dell’asset allocation, realizzata con metodologie quantitatitive all’avanguardia e integrata con un’attenta supervisione dell’elemento umano, può essere nettamente superiore e incorporare anche prodotti più costosi ma liquidi e talvolta migliori, come i fondi di investimento o i certificati.

Chi ha detto che la value proposition dei robo-advisor debba essere incentrata solo sul basso costo anziché sulla superiorità qualitativa?

Robo advisor: da un approccio quantitativo a un approccio qualitativo

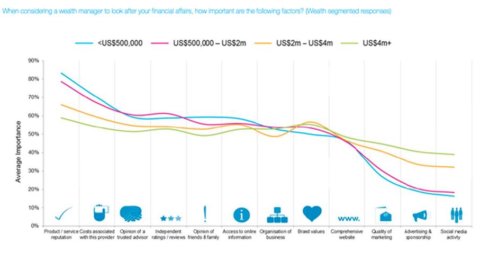

In questo grafico interessante (clicca sulla foto per ingrandire), prodotto da www.scorpiopartnership.com sono stati evidenziati gli aspetti più importanti della scelta di un investitore di affidarsi a un wealth manager.

Come si evince dalla figura, gli aspetti più importanti per i clienti più ricchi (linea verde nel grafico) non sono tanto quelli di prezzo, quanto piuttosto il valore del marchio, la struttura organizzativa, la reputazione e – sorprendentemente – i clienti più ricchi apprezzano l’attività sui social media, la qualità del marketing e delsito, più di quelli di taglio medio.

Se oggi, come evidenziato in una ricerca di Goldman Sachs sul wealth management, i cosiddetti Henry (“High Earning, Not Rich Yet”), cioè i giovani professionisti ad alto reddito, (probabilmente i ricchi di domani) sono i maggiori utilizzatori dei robo-advisor, ci sono moltissime interessanti opportunità che il private banking potrebbe cogliere già oggi.

La tecnologia, se fine a se stessa, diventa solo un gioco, ma è uno strumento di straordinaria potenza se utilizzata per raggiungere certi obiettivi.

D’altra parte sono sicura che per la gestione di patrimoni articolati, che comprendono beni reali e partecipazioni, e che comprendono aspetti “delicati” come la fiscalità o le successioni, il tocco umano e il rapporto fiduciario non potranno mai essere sostituite da un processo automatico. Neppure da un sofisticato sistema come Watson, il cognitive computing system di IBM che ha elevate ambizioni nel campo finanziario.

Le case di wealth management che riusciranno ad abbinare al prestigio del marchio e alla professionalità dei propri consulenti elementi come la rapidità nell’analisi delle informazioni e la superiore efficienza analitica delle piattaforme online, non solo conquisteranno i clienti di domani, ma potranno sicuramenteincrementare i loro profitti e la loro quote di mercato oggi.