Sembra che gli Americani non riescano ad evitare problemi legati credito. Venerdì scorso Democratici e Repubblicani sono riusciti ad arrivare ad un compromesso riguardo ai prestiti per gli studenti: il Senato ha approvato la mozione democratica per mantenere i tassi d’interesse al 3,4%, stanziando altri 6 miliardi di dollari per questo fine. Con 7,4 milioni di Americani su cui pesa un debito tra i 100 e i 200 mila dollari, era fondamentale che il Parlamento approvasse questa mozione per tenere i tassi d’interesse bassi.

Cerchiamo di capire meglio questo fenomeno tutto americano.

La realtà universitaria americana è molto diversa da quella italiana, soprattutto per quanto riguarda i costi associati al conseguimento della laurea. Le università pubbliche (finanziate in parte dal governo regionale) sono di norma accessibili soltanto a residenti dello Stato in questione, con un costo che mediamente varia tra i 15mila e i 25mila dollari annui. Per conseguire una laurea sono necessari circa quattro anni: lo studente dovrà, quindi, sostenere una spesa compresa tra i 60 e i 100 mila dollari.

Nel caso delle università private i prezzi raddoppiano: dai 35 ai 55 mila dollari annui. Per una laurea dall’altra parte dell’oceano si può arrivare a spendere fino a 220mila verdoni, includendo spesso il vitto e l’alloggio, ma rimangono comunque cifre spaventose rispetto alla realtà italiana, dove una laurea alla Bocconi (intorno ai 10 mila euro annui, se non si fruisce di borse di studio) è considerata cara.

A causa di prezzi così elevati, molti studenti necessitano di un mutuo per pagare l’università, il che non è stato un problema fino a quando la maggior parte dei laureati riusciva a trovare un lavoro, ben pagato, entro tre mesi dalla fine degli studi. Come ben sappiamo, in questo momento, i tassi di disoccupazione, sia europei che americani, sono alle stelle e, anche per i neolaureati, è sempre più difficile trovare un posto fisso che permetta di pagare le rate del mutuo, un affitto e magari riuscire ad avere qualcosa da mettere nel fondo pensione.

Nonostante queste difficoltà il numero di studenti che richiede un prestito per l’università è in aumento: un sondaggio eseguito dal ministero dell’Educazione americano mostra che il 66% degli studenti laureati tra il 2007 e il 2008 aveva contratto un mutuo per pagare l’università, e la percentuale non tiene conto di prestiti richiesti ai genitori o da privati.

I mutui degli studenti hanno alcune caratteristiche in comune.

– Il rimborso del debito inizia solo dopo sei mesi dalla laurea ma, se lo studente decide di conseguire anche un master, è solo al conseguimento di quest’ultimo che il debito dovrà essere rimesso.

– Nel caso di bancarotta dello studente debitore (il famoso Chapter 11 che di solito tutela l’individuo dai creditors), verrà detratto il 25% dello stipendio fino alla completa estinzione.

Tali caratteristiche pongono alcuni problemi allo studente, al creditore e al Governo.

Lo studente non si accorge del suo indebitamento fino a quando non arrivano le prime richieste di pagamento, quattro anni e sei mesi dopo l’apertura del mutuo. Il prestatore, che sia il governo o una finanziaria indipendente, non riceve pagamenti per un lungo periodo e perciò non sa se il prestito concesso andrà a buon fine o se il creditore sarà insolvente; nel caso in cui il creditore non potesse pagare e fosse anche senza lavoro, sarà è il governo a dover ripagare il mutuo.

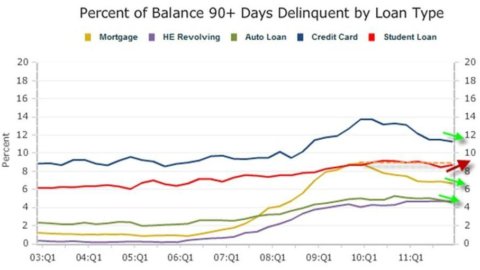

Dopo la crisi dei mutui subprime nel 2007-2008, sembrava che gli Americani avessero capito la lezione, e avessero iniziato a indebitarsi solo con la consapevolezza di riuscire a ripagare i propri debiti. Le percentuali d’insolvenza a novanta giorni per la maggior parte dei mutui, infatti, sono in declino a partire dal terzo trimestre del 2009. L’insolvenza degli studenti (in rosso nel grafico), invece, è l’unica con tendenza positiva. Questo vuol dire che la crisi, da un punto di vista dell’occupazione, è lungi dall’essere risolta.

Le motivazioni di questo andamento sono essenzialmente tre: le rette universitarie delle università pubbliche sono cresciute del 72% tra il 2001 e il 2011 a causa del taglio del finanziamento pubblico all’educazione; la maggiore facilità nel trovare lavoro da parte dei laureati rispetto a chi è soltanto diplomato (il divario del tasso di disoccupazione è raddoppiato dopo il 2008!); il dimezzamento dei tassi d’interesse sui mutui per l’università da parte dei Democratici nel 2007 e le recenti politiche monetarie della Fed, hanno accelerato la richiesta di prestiti da parte degli studenti universitari. Nel rapporto pubblicato il 31 maggio 2012 la Fed mostra che il debito studentesco è in continua crescita, e nel primo trimestre del 2012 ha raggiunto 904 miliardi di dollari, aumentando di 30 miliardi rispetto al trimestre precedente e il problema è che continua a crescere. Nel 2010 il debito studentesco ha superato il debito per carte di credito (che rimane stabile intorno ai 670 miliardi di dollari) ed è diventato la seconda maggiore voce di debito negli Stati uniti, dopo quello sulla casa.

I rischi che l’aumento del debito studentesco porta sono preoccupanti: potrebbe mettere a repentaglio la ripresa economica statunitense. A differenza della crisi del credito del 2008 questa volta le banche non sono ancora particolarmente esposte, ma lo è direttamente il Paese, e gli Stati Uniti sono davvero “too big too fail” (troppo grandi per fallire).