La بنك ايطاليا نشر اليوم دليلاً إعلاميًا حول الخصائص الرئيسية للإحصاءات المختلفة المتوفرة في الميزانيات المصرفية. يقوم الوسطاء بإبلاغ BankiItalia بمجموعة واسعة من المعلومات ، والتي تقوم بعد ذلك بنشرها في شكل إجمالي. يمكن الوصول إلى بعض الإحصائيات مباشرة من خلال الاستعلام عن قاعدة البيانات الإحصائية لبنك إيطاليا (BDS) عبر الإنترنت. من ناحية أخرى ، لا يمكن الرجوع إلى المعلومات الأخرى إلا من خلال المؤشرات التركيبية الواردة في المنشورات الاقتصادية للبنك. يحاول دليل البنك ترتيب هذه المعلومات ، لتحقيق أقصى استفادة من إمكانات المعلومات الخاصة بـ BDS وقراءة التحليلات المنشورة بشكل أكثر وعياً.

الميزانية العمومية للبنك الفردي والميزانية العمومية الموحدة

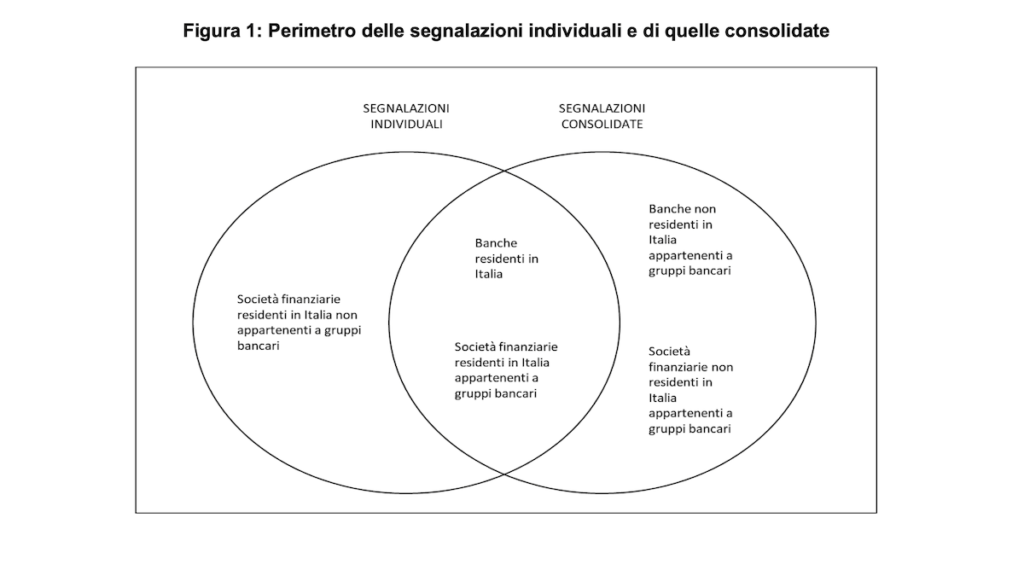

يتعين على البنوك والشركات المالية المقيمة في إيطاليا إعداد البيانات المالية للشركات (على أساس فردي) ، وإذا كانوا رئيسًا لمجموعة مصرفية ، فإن المجموعة الموحدة. لضمان التوحيد وتسهيل المقارنات للأغراض الإحصائية والإشرافية ، تشترك Via Nazionale في مخططات مشتركة لـ إعداد الميزانية ويحدد جميع المستفيدين من الأحكام (راجع المنشور 262/2005).

يستعد الوسطاء لكل سنة مالية الميزانية العمومية للأعمال الفرديةتتكون من الميزانية العمومية وبيان الدخل وبيان الدخل الشامل وبيان التغيرات في حقوق الملكية وبيان التدفقات النقدية والإيضاحات والمعلومات المقارنة ذات الصلة.

Il البيانات المالية الموحدة يوضح حقوق الملكية والوضع المالي والنتيجة الاقتصادية لمجموعة من الشركات التي تعتبر كيانًا واحدًا. يتم إعداده من قبل وسطاء ، وفقًا لمعايير المحاسبة الدولية ووفقًا للأحكام الواردة في التعميم رقم 262/2005 الصادر عن بنك إيطاليا ، عند استيفاء الشروط المحددة في المرسوم التشريعي. 136/2015.

لذلك ، يُطلب من الوسطاء أيضًا إعداد بيانات مالية موحدة إذا كانوا رئيسًا لمجموعة مصرفية أو مالية يمكن فهمها على أنها كيان اقتصادي واحد يتكون من عدة كيانات قانونية.

يقدم تقاريره إلى بنك إيطاليا

يطلب بنك إيطاليا من الوسطاء إرسال تدفقات المعلومات وفقًا لتنسيقات مختلفة فيما يتعلق بالأغراض المحددة لاستخدام البيانات.

هناك نوعان من مخططات التقارير الرئيسية مع الأغراض ذات الصلة جمع:

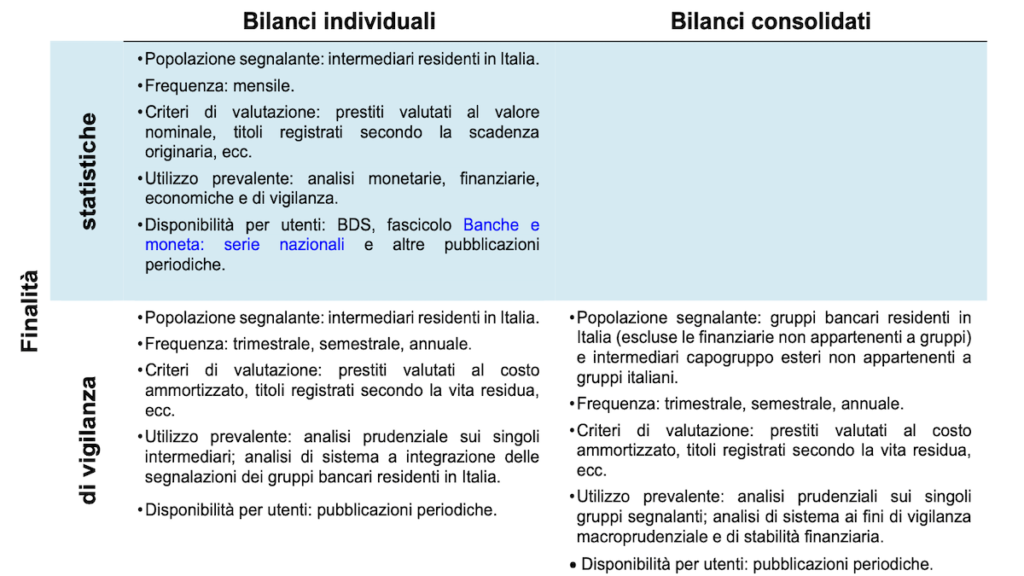

- الإبلاغ عن البيانات اللازمة لأداء السياسة النقدية ، والرقابة على نظام الدفع والمهام الأخرى (الأغراض الإحصائية) ؛

- تقارير لأغراض إشرافية. تتعلق الاختلافات الرئيسية بين نظامي الإبلاغ بما يلي: تواتر إرسال المعلومات ، والوسطاء المدرجين في محيط الإبلاغ ومستوى توحيد البيانات المرسلة ، والتغطية الجغرافية ، وتصنيف الأطراف المقابلة ، ومعايير الاعتراف لبعض الأدوات المالية (على سبيل المثال بالنسبة للقروض ، قد يتم طلب القيمة الاسمية أو القيمة الدفترية).

تعكس خصوصيات مخططي اللافتات شقين غائية: المساهمة في تقييم السياسة النقدية من جهة والمحافظة على استقرار النظام المصرفي والمالي من جهة أخرى. يتم تضمين التدفقات المرتبطة بهذه الأغراض ضمن الالتزامات المستمدة ، على التوالي ، من مشاركة إيطاليا في نظام Eurosystem وفي آلية الإشراف الفردية (SSM).

بيانات الميزانية العمومية للأغراض الإحصائية

تجمع Via Nazionale إحصاءات شهرية عن الميزانيات العمومية للبنوك من وسطاء فرديين ، منسقة وفقًا لمعايير مشتركة تم وضعها داخل نظام Eurosystem ، والتي تنشرها على مستوى إجمالي من خلال الملف الشهري للبنوك والأموال. تُستخدم الإحصائيات أيضًا بشكل دوري في منشورات المعهد الأخرى. يتم تحويلها أيضًا شهريًا من قبل بنك إيطاليا إلى البنك المركزي الأوروبي الذي يستخدمها في التحليل لدعم القرارات السياسة النقدية.

المعلومات الخاصة بميزانيات البنوك الموحدة التي تم جمعها لأغراض إحصائية تجمع البيانات الفردية للبنوك المقيمة في إيطاليا وتأخذ في الاعتبار المكونات التالية: نهاية الفترة ، والمخزونات الشهرية والسنوية ؛ بيانات التدفق (تداول الأصول المالية أو إصدار الخصوم وسدادها) ؛ معدلات النمو. هذه المعلومة استبعاد يتم تنفيذ كلا العمليتين ، بما في ذلك العمليات المصرفية ، من خلال الفروع والشركات التابعة للبنوك الموجودة في إيطاليا والتي تعمل في الخارج ، والعمليات في إيطاليا للمكونات غير المصرفية.

توفر الإحصائيات الخاصة بالبيانات المالية المنسقة معلومات مفصلة عن خصائص عملاء البنوك ومدة الأدوات المالية ، كما توفر المعلومات ذات الصلة لـ تحليل من خطورة من سوق الائتمان.

بيانات البيانات المالية لأغراض رقابية

مثل التقارير للأغراض الإحصائية ، يتلقى بنك إيطاليا تقارير دورية لغرضالنشاط الإشرافي. تقدم البنوك والوسطاء الماليون الآخرون الخاضعون للإشراف المعلومات على المستوى الفردي ، وفي حالة كونهم رؤساء مجموعات مصرفية أو مالية ، على مستوى موحد وفقًا لصيغ المحاسبة والتقارير الاحترازية. تساهم هذه التقارير في التحقق من الامتثال لأحكام الرقابة التحوطية ، وتحليل تطور إدارة الوسيط وتقييم استقرار النظام المصرفي ككل.

يتم تنظيم التقارير للأغراض الإشرافية وفقًا لتكوين مخططات إعداد التقارير المختلفة. ال المخطط الأوروبي، الذي وضعته الهيئة المصرفية الأوروبية (EBA) ، يضع نهجًا مشتركًا لجمع البيانات من القطاع المصرفي الأوروبي ، مدعومًا بالمعلومات المطلوبة على أساس وطني مع تواتر التقارير والتفاصيل ومعايير التجميع المختلفة عن المعايير الأوروبية.

تعكس تقارير المخطط الأوروبي ، على سبيل المثال ، درجة استدامة نماذج تشغيل البنوك وطبيعة المخاطر التي تتعرض لها ، مما يساهم في تحديد الموضوعات التي سيتم التحقيق فيها في النشاط الإشرافي. في حين أن التقارير للأغراض الإحصائية هي شهرية ، فإن البيانات لأغراض الإشراف التحوطي فيما يتعلق بخطة إعداد التقارير الأوروبية فهي ربع سنوية أو نصف سنوية أو سنوية ، وبالنسبة لبعض بنود التقارير فإنها تتبع معايير تقييم مختلفة.

بيانات عن الميزانيات العمومية للبنوك: مدى توافرها والغرض من استخدامها

يمكن الرجوع إلى بعض المعلومات التي تم جمعها للأغراض الإحصائية ، ولا سيما تلك المستمدة من الميزانيات العمومية للبنوك الإجمالية بدءًا من التقارير الفردية ، عن طريق استعلام عبر الإنترنت من BDS o يمكن أخذها من العدد الشهري البنوك والمال: سلسلة وطنية. إن المعلومات المحددة المتعلقة بالأغراض الإشرافية ، المستمدة من التقارير الخاصة بالبيانات المالية الفردية والموحدة ، ليست متاحة بشكل مباشر للمستخدمين إلا في شكل رسوم بيانية أو من خلال المؤشرات المصرفية في المنشورات الاقتصادية الرئيسية أو في جداول الملاحق ذات الصلة.

كجزء من التحليلات التي أجراها بنك إيطاليا ، توجه الخصائص الموصوفة اختيار نوع البيانات المصرفية التي سيتم استخدامها على أساس الاحتياجات من المعلومات أو الظواهر الاقتصادية المراد تمثيلها.

تقدم البيانات الإحصائية المصرفية على أساس فردي مجموعة من المعلومات ذات الصلة لتطوير التحليلات الدورية والهيكلية للاقتصاد الإيطالي. تقدم البيانات تفاصيل مفيدة حول خصائص كل منهما عملاء البنوك (القطاع المؤسسي ، فرع النشاط الاقتصادي ، الموقع الإقليمي) وأنواع مختلفة من عملية مصرفية (ودائع بأشكال مختلفة ، قروض في استخدامات مختلفة ، أي قروض لشراء منازل ، وائتمان استهلاكي ، ورهون عقارية أخرى).

مقارنة بالنتائج التي يمكن استنتاجها من البيانات المالية الفردية المجمعة ، تقدم بيانات البيانات المالية الموحدة أ محتوى إعلامي والتي يمكن أن تكون مختلفة. هذه ، في الواقع ، تقدم رؤية كاملة للمجموعة المصرفية ، التي يتم ملاحظتها ككيان مؤسسي واحد ، بينما تسمح لك الإحصاءات المصرفية الفردية بمراقبة نقاط القوة والضعف لدى الوسطاء الذين ينتمون إليها. تستند التحليلات حول صلابة رأس المال لنظام الائتمان ككل بشكل أساسي إلى البيانات الموحدة ، والتي تساعد على توفير مؤشرات مفيدة للتحديد الصحيح لعوامل الخطر الرئيسية للاستقرار المالي.